|

市場調査レポート

商品コード

1910477

マンガン:市場シェア分析、業界動向と統計、成長予測(2026年~2031年)Manganese - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2026 - 2031) |

||||||

カスタマイズ可能

適宜更新あり

|

|||||||

| マンガン:市場シェア分析、業界動向と統計、成長予測(2026年~2031年) |

|

出版日: 2026年01月12日

発行: Mordor Intelligence

ページ情報: 英文 120 Pages

納期: 2~3営業日

|

概要

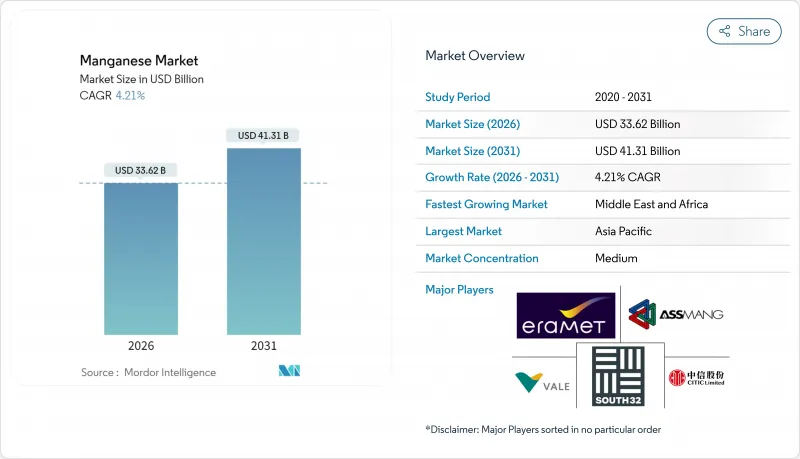

マンガン市場は、2025年の322億6,000万米ドルから2026年には336億2,000万米ドルへ成長し、2026年から2031年にかけてCAGR4.21%で推移し、2031年までに413億1,000万米ドルに達すると予測されております。

従来型の鋼材用合金が依然として主流を占めておりますが、電池用グレード及び高純度特殊品目の急成長により貿易ルートが再編され、中国国外における新たな精錬所投資が促進されております。サウス32社のGEMCO鉱山におけるサイクロン被害及びガボンでの労働争議により鉱石供給が逼迫し、スポット価格が上昇した結果、欧米の買い手は長期契約の確保に動いております。欧州とインドにおける水素ベースの直接還元鉄(DRI)プロジェクトは、粗鋼トン当たりフェロマンガン消費量を増加させています。一方、大型電気自動車向けリチウム・マンガン・鉄・リン酸塩(LMFP)カソードは、高純度マンガン需要を拡大させています。米国およびサウジアラビア政府は、中国の精錬への依存度を低減するため、国内のフェロアロイおよび硫酸塩生産能力に対して補助金を支給しており、この政策動向はマンガン市場のGDPを上回る拡大をさらに強化する可能性が高いです。

世界のマンガン市場動向と展望

大型車両の電動化がHP-Mn需要を加速

大型電気トラックやバスでは、従来のLFP化学組成よりもマンガン含有量が高いLMFPカソードの採用が増加しており、実質的にキロワット時当たりのマンガン使用量が増加しています。米国エネルギー省(DOE)の助成金を受けたElement 25社のルイジアナ製錬所は、中国の中間業者を介さずに高純度硫酸マンガンを生産・供給します。注目すべき変化として、自動車メーカーは現在、トレーサビリティと低炭素性を兼ね備えた原料に対してプレミアム価格を支払う意向を示しており、これによりマンガン市場では二段階価格構造が確立されつつあります。こうした動きを受け、欧米の政策インセンティブが電池グレード原料の需要を押し上げており、鉄鋼サイクルの変動の中でも成長が持続する見込みです。この変化する状況を受け、従来の鉱石採掘企業は市場での地位を維持するため、下流工程への進出または精製業者との提携を模索しています。

製鉄業者の水素DRIへの転換がHCフェロマンガン需要を増加

水素ベースのDRI-EAFプロセスは、高炉プロセスと比較してより多くのマンガン添加を必要とします。これは主に、DRIペレットの残留マンガン含有量が低いことに起因します。スウェーデンとドイツのパイロットプラントは、2024年の稼働開始時にこの合金添加量の増加を実証しました。2030年までにグリーン水素生産を拡大するインドの「国家グリーン水素ミッション」は、同国のフェロマンガン需要を増加させる可能性があります。低炭素電力を活用するフェロマンガン供給業者は、特にEUの炭素国境調整税が石炭多用グレードの輸入品に課徴金を課すことで、大きな利益を得ることが見込まれます。この合金消費量の急増は、現在の市場を強化するだけでなく、マンガン市場の長期的な成長への道筋を拓くものです。

急速なLFP採用がカソード級マンガン成長を抑制

2024年、乗用電気自動車メーカーはLFP(リン酸鉄リチウム)正極材の採用比率を高め、マンガン系化学組成を置き換えることで、正極材グレード材料の当面の需要に影を落としています。LFPの増加は硫酸マンガン需要の減少を意味します。2028年までにLFPの市場シェアが拡大を続ける場合、電池用マンガン部門は従来の予測を下回る可能性があります。生産者は製鋼添加剤向けの電解金属へ転換可能な精錬設備を整備することで対応していますが、この柔軟性の向上には資本支出の増加が伴います。その結果、LMFPが並行して進展しているにもかかわらず、マンガン市場の成長は抑制されています。

セグメント分析

2025年時点のマンガン市場需要の67.75%を合金が占めており、これは主に完成鋼へのフェロマンガン及びシリコマンガン添加が牽引しています。欧州とインドにおける水素DRI(直接還元鉄)生産能力の拡大に伴い、合金使用量が増加し、安定した数量成長を支えています。電解二酸化マンガンは、携帯電子機器や新興のグリッド貯蔵プロジェクトからの需要に後押しされ、6.17%の成長が見込まれています。飼料、水処理、セラミックスを含むその他の最終用途はGDPと連動して成長しており、マンガン市場の数量安定性を提供しています。EMD(電解マンガン金属)の復活は主に亜鉛マンガン電池に起因し、カリフォルニア州エネルギー省(DOE)のユーティリティ規模パイロットプロジェクトの注目を集めています。さらに、EU炭素関税に直面する製鉄メーカーは認証済み低炭素合金の需要を増加させており、広範な商品市場においてプレミアムなニッチ市場を形成しています。

本マンガン市場レポートは、用途別(合金、電解二酸化マンガン、電解マンガン金属、その他用途)、最終用途分野(工業、建設、電力貯蔵・電力、その他最終用途分野)、鉱石品位(電池用グレード、高純度グレード、標準グレード、工業用グレード)、地域(アジア太平洋地域など)別に分析しております。市場予測は金額ベース(米ドル)で提供されます。

地域別分析

2025年、アジア太平洋地域は世界のマンガン市場の54.20%を占めました。これは主に、鉄鋼および電池材料向けの需要が大きな中国に牽引されたものです。インフラ投資とタタ・スチールおよびMOILにおけるシリコマンガン事業の拡大に支えられたインドも、大きく貢献しました。日本と韓国は電解マンガン金属産業における主要プレイヤーとしての地位を確立し、高純度製品を地域全体に輸出しております。資源が豊富なアフリカでは、精製能力の制約から、マンガン鉱石の国内加工はごく一部に留まり、大部分が輸出されております。中東・アフリカのマンガン市場は、南アフリカの鉄道制約緩和への取り組みやサウジアラビアの下流投資推進を背景に、2031年までCAGR5.86%で拡大すると予測されています。

北米は2025年時点で世界のマンガン需要に占める割合が小さかったもの、ルイジアナ州におけるElement 25製錬所の稼働開始により、電池グレード原料の現地調達がこのシェア拡大に寄与する可能性があります。カナダはケベック州のマンガン鉱床開発を積極的に推進しており、メキシコの製鉄所は米国自動車メーカー向け需要に対応すべく生産能力を拡大中です。中程度のシェアを占める欧州では、炭素国境調整メカニズム(CBAM)による課題に直面しており、買い手はノルウェーの水力発電による合金や再生原料へと移行しつつあります。特にエラメット社の「eraLow」ブランドは、再生可能電力を活用してEUの平鋼メーカーとの契約を確保しています。

南米は世界のマンガン需要に占める割合は小さいもの、ブラジルが合金消費とヴァーレ社アズール鉱山からの輸出を牽引しています。一方、アルゼンチンの急成長するリチウム産業は、特にカソード前駆体向けマンガン需要を間接的に押し上げています。地域的な電池サプライチェーン育成の取り組みにより、大陸内での加工増加の可能性があり、マンガン市場力学を再構築する可能性があります。ラテンアメリカ諸国がバリューチェーンの上流へ移行する軌跡は、インフラ整備とグリーンエネルギー施策に左右されるでしょう。

その他の特典:

- エクセル形式の市場予測(ME)シート

- アナリストによる3ヶ月間のサポート

よくあるご質問

目次

第1章 イントロダクション

- 調査の前提条件と市場の定義

- 調査範囲

第2章 調査手法

第3章 エグゼクティブサマリー

第4章 市場情勢

- 市場概要

- 市場促進要因

- 大型車両の電動化が高純度マンガン需要を加速

- 製鉄所における水素DRIへの転換がHCフェロマンガン使用量を増加させる

- 西側OEMメーカーによるHPMSMのオフテイク契約が供給源の多様化を促進

- インドおよびASEANにおけるインフラグレードシリコマンガン需要

- 地政学的要因による鉱石供給の混乱(ガボン、オーストラリア)が価格を押し上げる

- 市場抑制要因

- LFPの急速な普及がカソード級マンガン需要の伸びを抑制

- 南アフリカの鉱石港湾におけるボトルネックが輸出量を抑制

- 高炭素フェロアロイのCO2排出量がカーボンボーダー税の対象となる

- バリューチェーン分析

- ポーターのファイブフォース

- 供給企業の交渉力

- 買い手の交渉力

- 新規参入業者の脅威

- 代替製品・サービスの脅威

- 競争企業間の敵対関係

第5章 市場規模と成長予測

- 用途別

- 合金

- 電解二酸化マンガン

- 電解マンガン金属

- その他の用途

- 最終用途セクター別

- 産業

- 建設

- 電力貯蔵と電力

- その他の最終用途分野

- 鉱石品位別

- 電池グレード

- 高純度グレード

- 標準グレード

- テクニカルグレード

- 地域別

- アジア太平洋地域

- 中国

- インド

- 日本

- 韓国

- その他アジア太平洋地域

- 北米

- 米国

- カナダ

- メキシコ

- 欧州

- ドイツ

- 英国

- フランス

- イタリア

- ロシア

- その他欧州地域

- 南米

- ブラジル

- アルゼンチン

- その他南米

- 中東・アフリカ

- サウジアラビア

- 南アフリカ

- その他の中東・アフリカ

- アジア太平洋地域

第6章 競合情勢

- 市場集中度

- 戦略的動向

- 市場シェア(%)/順位分析

- 企業プロファイル

- African Rainbow Minerals Limited.

- Anglo American plc

- Assore Limited(Assmang Proprietary Limited)

- BHP

- CITIC LIMITED

- Consolidated Minerals Limited.

- Element 25 Limited

- Eramet

- Giyani Metals Corp

- Jupiter Mines Limited

- Manganese Metal Company(Pty)Ltd.

- MOIL LIMITED

- Ningxia Tianyuan Manganese Industry Group Co. Ltd

- NIPPON DENKO CO. LTD

- OM Holdings Ltd.

- POSCO M-TECH.

- South32

- Tata Steel

- Vale

- Vibrantz