|

市場調査レポート

商品コード

1851389

イメージセンサー:市場シェア分析、産業動向、統計、成長予測(2025年~2030年)Image Sensors - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2025 - 2030) |

||||||

カスタマイズ可能

適宜更新あり

|

|||||||

| イメージセンサー:市場シェア分析、産業動向、統計、成長予測(2025年~2030年) |

|

出版日: 2025年07月08日

発行: Mordor Intelligence

ページ情報: 英文 120 Pages

納期: 2~3営業日

|

概要

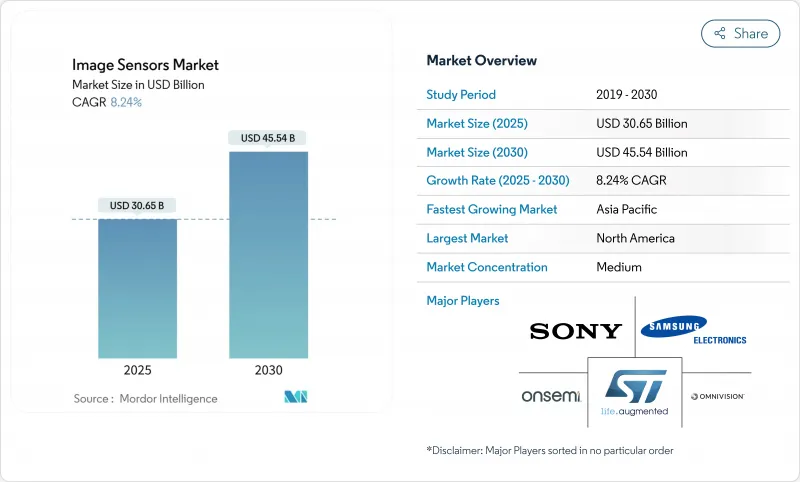

イメージセンサー市場は2025年に306億5,000万米ドルに達し、2030年には455億4,000万米ドルに拡大すると予測され、予測期間のCAGRは8.24%となります。

この成長は、自動車の安全義務化、洗練されたマルチカメラスマートフォン、半導体需要を再形成する産業オートメーションニーズの合流を反映しています。自動車メーカーは、2025年に1台当たり平均8台のカメラを搭載し、2028年までに12台のカメラを追加する計画であり、センサ数量とASP拡大を加速しています。CMOSデバイスは低消費電力のオンチップ処理により2024年の出荷台数の93%を占め、積層型裏面照射型(BSI)設計は2030年までCAGR 55%で拡大し、より高いダイナミックレンジとエッジでのAI計算を解き放っています。4~12MPの解像度のブラケットは、主流のコンシューマーおよび産業用途向けに画質とコストのバランスが取れているため、32%の売上で優位を占めています。ソニー、サムスン、オムニビジョン、オンセミは、地政学的な輸出規制、300mmウエハの不足、サブミクロンピクセルの縮小を遅らせる熱雑音の障壁の中で、新規参入企業からシェアを守るため、競合が激化しています。

世界のイメージセンサー市場動向と洞察

ADASと自律走行の普及を促進する車載用イメージセンサー

onsemiのHyperlux AR0823ATは、SUBARUの次世代EyeSightステレオカメラスロットを獲得し、自律的な意思決定のためのASIL-C目標を達成しました。キヤノンのプロトタイプ410MPセンサーは3,280MP/秒を処理し、最新のセンサーがパッシブ・イメージャーではなく、演算プラットフォームであることを示しました。ソニーは、2019年から2030年の間に車載カメラのノード数が6.68倍に急増すると予測しており、高ダイナミックレンジ、低遅延の部品に対するOEMの持続的な引き合いを強調しています。HDR、LEDフリッカー緩和、機能安全IPは現在標準装備されており、車載用イメージャは重要な安全インフラとして位置付けられています。

アジアにおける高解像度CMOS BSIセンサー搭載マルチカメラ・スマートフォンの普及

アジアの携帯電話エコシステムは、画素アーキテクチャのブレークスルーを推進し続けています。サムスンは2025年から華城のラインを積層CIS製造に転換し、プレミアムiPhoneのデザイン勝利を追いかけています。この3層センサーは、フォトダイオード、転送、ロジックの各層を分割し、フットプリントを縮小しながらダイナミックレンジを向上させる。オムニビジョンのOV50Xは、1.6µmピクセルで110dBの単一露光HDRを実現し、アジアのサプライヤーが低照度演算イメージングでリードしていることを証明しています。メガピクセル競争から画質へのシフトは、高度なBSIとAI ISPの統合がユーザー体験を差別化する成熟したスマートフォンのサイクルを強調しています。

300mmウエハーファブのサプライチェーン集中が価格変動を生む

SEMIは2024年に月産3,000万枚のウエハー生産能力を記録しているが、生産はアジアの一握りの鋳造工場に集中し、需要急増時の供給不足を増幅させています。イメージセンサーラインは現在、同じ300 mmのツールを巡って利益率の高いAIアクセラレーターと競合しており、ダイ価格が上昇し、リードタイムが長くなっています。マッキンゼーによると、リソグラフィに必要な特殊化学品の60%は米国内で供給されておらず、上流リスクが高まっています。アリゾナや欧州の工場が2026年以降に量産体制に入るまで、価格変動はイメージセンサー市場全体のマージンを圧迫すると思われます。

セグメント分析

CMOSセンサーは2024年の出荷台数の93%を占め、低消費電力ロジックの統合とウエハー当たりの経済性を裏付けています。CMOSのイメージセンサー市場規模は2025年に287億米ドルに達し、CCDの収益を凌駕します。列並列ADCと裏面配線は、ダイ面積を縮小しながらフレームレートを向上させ、ベンダーは携帯電話向けだけでも年間50億~70億個の部品を出荷しています。科学機器や医療機器では、超低暗電流を実現するCCDの発注が続いているが、工場投資はCMOSに向かう傾向にあり、CCDのシェアは確実に上昇しています。サムスンの3層スタックは、フォトダイオード、トランスファー・プレーン、ロジック・プレーンを分離することで量子効率が向上し、クロストークが減少することを実証しており、CMOSのリーダーシップを確固たるものにしています。

第2世代の積層CISは、冗長性と欠陥管理を改善し、2030年までのCMOSのCAGRを10.2%と予測します。この勢いにより、中国やインドからの新規参入企業は成熟ノードである65nmフローのライセンスを取得し、車載用サラウンドビュー向けの競争力のあるイメージセンサーを発売することができます。イメージセンサー市場は、鋳造メーカーがフォトニクスモジュール専用の酸化膜絶縁膜埋設ラインやハイブリッドボンディングラインを増設しているため、依然としてCMOSの技術革新に支えられています。

積層型BSIの出荷は、垂直統合が2次元スケーリングの限界を回避するため、CAGR 55%で成長しています。フォトダイオード層とロジック層を分離することで、ダイを大型化することなく集光エリアを拡大でき、1.5~2EVの感度向上を実現できます。キヤノンの410MP積層フルフレームセンサーは、40パラレルレーン経由で3,280MP/sの読み出しを実現しており、高性能の可能性を示しています。ウエハー・ツー・ウエハー・ハイブリッド・ボンディングがパイロット生産から24/7生産に移行するにつれて製造歩留まりが向上し、スルーシリコン・ビア積層に比べてコストを30%削減しています。

イメージセンサー市場において、積層型BSIはスマートフォンや車載ADASの台数増加に支えられ、2030年までにイメージセンサー市場規模の259億米ドルを占めると予測されています。フロントサイドBSIと従来型BSIは、コストが支配的なローティアのデバイスでは引き続き有効であるが、プレミアムメーカーは現在、ISPブロック、SDRAM、AIアクセラレータを画素マトリックスの下に組み込んだ多層スタックを中心にロードマップを整え、システムインパッケージの収束を推進しています。

地域分析

北米は、ADAS規制と防衛調達がハイスペックASPを牽引しているため、売上高では最大の地域バイヤーであり続けています。米国は、2029年からすべての軽自動車に前方カメラを搭載することを暗黙のうちに義務付ける自動緊急ブレーキ規則を最終決定し、ロングテール需要をロックしました。カナダのTier-1サプライヤーはオンタリオ州の自動車回廊に集まり、メキシコは米国OEMのモジュール組立を受け入れています。この地域の半導体主権推進は、TSMCのアリゾナ・メガファブ(1,650億米ドル)に拍車をかけ、2027年以降に成熟ノードCISウエハーを供給する見込みです。

欧州は、プライバシー第一のスマートシティを強調、Chips Actを通じてedge-AIイメージセンサーに資金を供給、ams OSRAMの5億8,800万ユーロのオーストリアの拡張は、自動車ライダーおよび自治体交通ノードの両方に供給する旨。ドイツとフランスはEuro-NCAPカメラベンチマークを施行し、それが大陸中のサプライヤーに波及します。現地の規制では、顔データのクラウド保存に上限が設けられており、センサー内の暗号化とデバイス上での推論が奨励されています。

アジア太平洋地域はウエハー生産能力が最も多く、出荷成長率も最も高いです。日本のソニーは、Tier1との提携を背景に、2026年までに車載用CMOSのシェア43%を目指します。韓国のサムスンは、スマートフォンやAR/VRカメラを補うため、月産20万ウエハのCIS生産能力増強に向けて華城を再整備しています。中国はJilin-1星座のリモートセンシング需要を増やすが、先進28nm CISノードの米国輸出規制に直面し、国内鋳造は成熟プロセスへの投資を加速させる。インドは自動車用ダッシュカムや低価格携帯電話の消費主導型市場として台頭し、イスラエルはニッチな防衛用イメージャをGaAsファブで開発し、地域の多様性を拡大します。

その他の特典:

- エクセル形式の市場予測(ME)シート

- 3ヶ月間のアナリストサポート

よくあるご質問

目次

第1章 イントロダクション

- 調査の前提条件と市場の定義

- 調査範囲

第2章 調査手法

第3章 エグゼクティブサマリー

第4章 市場情勢

- 市場概要

- 市場促進要因

- 車載グレードイメージセンサーADASと自律走行システム展開の促進

- アジアにおける高解像度CMOS BSIセンサー搭載マルチカメラスマートフォンの普及

- 精密農業と工業検査におけるSWIR/NIRセンサーの採用拡大

- 欧州を中心にIoTとスマートシティプロジェクトを加速するエッジAI対応ビジョンモジュール

- AR/VRウェアラブルにおける世界のシャッターセンサー需要の高まり

- 北米と日本におけるADASカメラに対する政府の安全義務化

- 市場抑制要因

- 300mmウエハーファブへのサプライチェーン集中が価格変動を生む

- サブミクロンピクセルシリンクの熱雑音と電力限界、さらなる解像度向上への課題

- 中国系OEMに影響を与える先端画像チップの輸出規制

- SWIRセンサーの高集積コストがコンシューマー・エレクトロニクスの採用を制限している

- バリュー/サプライチェーン分析

- 規制の見通し

- テクノロジーの展望

- ポーターのファイブフォース分析

- 供給企業の交渉力

- 消費者の交渉力

- 新規参入業者の脅威

- 代替品の脅威

- 競争企業間の敵対関係

- COVID-19とイスラエル・ガザ紛争の影響評価

第5章 市場規模と成長予測

- タイプ別

- CMOS

- CCD

- 加工技術別

- フロントサイドイルミネーション(FSI)

- バックサイド照明(BSI)

- スタックドBSI

- シャッタータイプ別

- ローリングシャッター

- グローバルシャッター

- スペクトラム別

- 可視(RGB)

- 近赤外(NIR)

- 短波長赤外線(SWIR)

- X線/紫外線

- 解像度別

- 1MP未満

- 1-3 MP

- 4-12 MP

- 13-24 MP

- 25MP以上

- エンドユーザー業界別

- コンシューマーエレクトロニクス

- 自動車・運輸

- 産業オートメーションとロボット工学

- セキュリティと監視

- ヘルスケアとライフサイエンス

- 航空宇宙・防衛

- その他(スマートシティ、農業、海洋)

- 地域別

- 北米

- 米国

- カナダ

- メキシコ

- 欧州

- 英国

- ドイツ

- フランス

- イタリア

- その他欧州地域

- アジア太平洋地域

- 中国

- 日本

- インド

- 韓国

- その他アジア太平洋地域

- 中東

- イスラエル

- サウジアラビア

- アラブ首長国連邦

- トルコ

- その他中東

- アフリカ

- 南アフリカ

- エジプト

- その他アフリカ

- 南米

- ブラジル

- アルゼンチン

- その他南米

- 北米

第6章 競合情勢

- 市場集中度

- 戦略的動向

- 市場シェア分析

- 企業プロファイル

- Sony Group Corp.

- Samsung Electronics Co., Ltd.

- OmniVision Technologies, Inc.

- STMicroelectronics N.V.

- ON Semiconductor Corporation

- Canon Inc.

- Panasonic Holdings Corporation

- Teledyne DALSA Inc.

- ams OSRAM AG

- SK hynix Inc.

- GalaxyCore Inc.

- Hamamatsu Photonics K.K.

- SmartSens Technology

- PixArt Imaging Inc.

- Himax Technologies, Inc.

- Tower Semiconductor Ltd.

- Teledyne e2v

- Gpixel Inc.

- Forza Silicon Corp.

- Toshiba Electronic Devices and Storage Corp.

- Pyxalis S.A.