|

市場調査レポート

商品コード

1851074

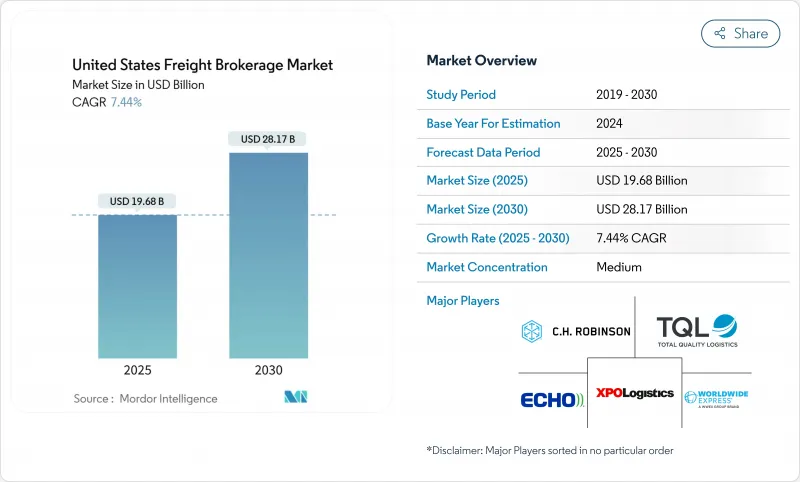

米国の貨物仲介:市場シェア分析、産業動向、統計、成長予測(2025年~2030年)United States Freight Brokerage - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2025 - 2030) |

||||||

カスタマイズ可能

適宜更新あり

|

|||||||

| 米国の貨物仲介:市場シェア分析、産業動向、統計、成長予測(2025年~2030年) |

|

出版日: 2025年06月23日

発行: Mordor Intelligence

ページ情報: 英文 200 Pages

納期: 2~3営業日

|

概要

米国の貨物仲介市場の2025年の市場規模は196億8,000万米ドル、2030年には281億7,000万米ドルに達し、予測期間中のCAGRは7.44%を記録する見込みです。

成長の勢いを支えているのは、デジタル貨物プラットフォームの急速な普及、持続的なeコマース需要、インフラへの連邦政府の継続的投資です。テクノロジーを駆使するブローカーは、取引時間を短縮するために自動化を拡大する一方、従来の仲介業者は規模の優位性を求めて合併に目を向けています。ドライバー不足とスポット市場への依存度の高まりは、深い輸送会社ネットワークとリアルタイムのプライシング・エンジンを維持する仲介業者に引き続き有利です。同時に、アセットベースの輸送会社はマージンを確保するために仲介デスクを増設しており、純粋なブローカーは専門的なコンプライアンス、温度管理されたキャパシティ、またはマネージド・トランスポート契約によって差別化を図る必要に迫られています。予測分析、電子記録データ、ベンチャー資金調達の融合により、デジタル化が成熟した企業と遅れている企業の業績格差が拡大し、米国の貨物仲介市場全体の競争階層が再構築されると予想されます。

米国の貨物仲介市場の動向と洞察

国内トラック積載量の逼迫とドライバー不足

ドライバーの入れ替わりが激しいため、キャパシティの逼迫が続き、スポット入札の不合格率が上昇。中堅荷主は、契約運送会社が入札を拒否した場合、トラックを確保するために仲介業者に依存するようになっています。デジタル積荷掲示板は、自動化された掲示が緊急貨物をカバーするのに必要な時間を短縮するため、増加する積荷量を捕捉しています。ドライバー不足は長距離冷蔵レーンで最も深刻で、このサブマーケットでのブローカーのレバレッジを強めています。運送会社は維持ボーナスを相殺するためにより高い運賃を要求しており、精通したブローカーはトラックを動かし続けるためにバックホールの機会を束ねる。したがって、キャパシティーの逼迫は、アセットベースのフリートが直接販売を拡大しても、ブローカーの関連性を維持しています。

eコマース小包量の増加

迅速なオンライン注文により、貨物のプロファイルは、より小口でより頻繁な積荷へと変化し、小口貨物輸送能力が好まれます。2025年には主要LTL輸送業者全体で4.9%~7.9%の一般運賃値上げが予定されており、パレットスペースの制約を示唆。2025年7月に予定されている密度ベースの貨物再分類は、軽量eコマース小包のコストを引き上げ、クラス割り当てにおけるブローカーの専門知識の必要性を強化します。荷主が迅速なコストの可視化を求める中、ダイナミックな見積りを提供するデジタルLTLポータルが市場シェアを拡大します。小包貨物をLTL輸送に事前に組み入れることができるブローカーは、1個あたりの輸送コストを削減することで、付加価値を獲得することができます。このように、米国の貨物仲介市場は、ミドルマイルとファイナルマイルの最適化に向けたeコマースの構造的シフトから利益を得ています。

不安定なディーゼル価格

米国の平均ディーゼル価格は2024年に1ガロン当たり3.43米ドルから4.58米ドルの間で変動し、燃料サーチャージの再調整を上回り、ブローカーのスポットマージンを圧迫しました。大手のブローカーは、サーチャージを予測するためにエネルギー情報局のデータを取り入れたヘッジ・モデルを導入しているが、中小のブローカーはしばしば積荷の価格設定を誤り、純収益を悪化させています。冷凍レーンは、リーファー・ユニットが燃料を余分に消費するため、大きな打撃を受けています。一部のブローカーは、価格の透明性を維持しながらマージンを確保するため、リアルタイムの燃料条項付き「オールイン」オファーを公表しています。変動が不透明なため、荷主は年間運賃を固定することを敬遠し、取引型のスポット仲介に流れています。

セグメント分析

サービスラインの米国の貨物仲介市場規模は引き続きFTLに偏っており、2024年には売上の63.75%を占めたが、LTLコリドーは2030年までのCAGRが9.0%となる見込みです。数秒以内にパレットレベルの運賃を提示するデジタル・プラットフォームが、手作業による電話とFAXのワークフローから取引量を獲得しています。2025年7月に行われる密度ベースの再分類は、荷送人が軽量嵩高製品の上位クラスを回避できるように梱包寸法を再設計できるブローカーに報酬を与えると思われます。

FTLは依然として長距離産業貨物の大部分を占めているが、ドライバーの不足と設備の制約が、荷送人をLTLの多拠点混載に向かわせています。小荷物からLTLへの混載ハブは、ラストマイルの混雑を緩和し、単位あたりのコストを削減するため、ブローカーは付加価値の高いクロスドックサービスに新たなマージンを得ることができます。専門ブローカーはまた、LTLとFTLのギャップを埋めるために「パーシャル・トラックロード」サービスを活用しています。その結果、マルチサービス能力は、今や貨物仲介市場全体で多様なRFPを獲得するためのベンチマークとなっています。

ドライバンは2024年に収益の44.65%を占めるが、冷蔵ユニットはCAGR10.1%で前進しており、予測期間中にこの機器セグメントの米国の貨物仲介市場規模を引き上げます。食品用と医薬品用の荷送人は温度確認と電子シールを要求しており、テレマティクスを装備したキャリア・プールを持つブローカーが支持されています。

西海岸からの特殊農産物の輸出が増加し、中西部や東部へのリーファーのバックホール需要が高まる。ブローカーは、温度監視と拘留緩和の調和をプレミアム価格に組み込んでいます。平台とステップデッキの設備は、春の建設期間中に急増する一方、タンカーのブローカーは、ハザードマットコンプライアンスの負担のためにニッチなままです。そのため、2025年にマルチモーダル契約を獲得するためには、設備の柔軟性が中心となります。

米国貨物ブローカー市場レポートは、サービス別(FTLなど)、機器/トレーラータイプ別(ドライバンなど)、輸送距離別(長距離など)、ビジネスモデル別(従来型貨物ブローカーなど)、エンドユーザー別(製造業など)、顧客規模別(大企業など)、地域別(北東部など)に分類しています。本レポートでは、上記すべてのセグメントについて、市場規模および予測(米ドル)を提供しています。

その他の特典:

- エクセル形式の市場予測(ME)シート

- 3ヶ月間のアナリストサポート

よくあるご質問

目次

第1章 イントロダクション

- 調査の前提条件と市場の定義

- 調査範囲

第2章 調査手法

第3章 エグゼクティブサマリー

第4章 市場情勢

- 市場概要

- 市場促進要因

- 国内トラック積載量の逼迫とドライバー不足がスポットブローカーの活動を後押し

- eコマース小包量の増加がLTLブローカーの普及を促進

- マネージド輸送と4PLソリューションに対する荷主の需要

- 電子記録装置(ELD)の義務化により、コンプライアンス対応可能な運送事業者のブローカーへの依存度が高まる

- デジタル貨物マッチングプラットフォームを加速させるベンチャーキャピタルの資金調達

- インフラ投資・雇用促進法(IIJA)による建設関連貨物フローの再活性化

- 市場抑制要因

- 不安定なディーゼル価格、ブローカーのスポットマージンを圧迫

- 港湾の混雑とシャーシ不足が輸送の信頼性を脅かす

- 荷主直送の仲介を拡大するアセットベースキャリア(マージンの圧迫)

- ブローカーボンド要件と不正事例に対する連邦政府の監視強化

- バリュー/サプライチェーン分析

- 主要政府規制と取り組み(HOS、AB5、スピードリミッターNPRM)

- 技術スナップショット(デジタル貨物仲介、IoT、AI、可視性API)

- ポーターのファイブフォース

- 供給企業の交渉力

- 買い手の交渉力

- 新規参入業者の脅威

- 代替品の脅威

- 競争企業間の敵対関係

- 米国物流業界の概要

- スポット対契約トラック運賃に関する洞察

- 地政学的イベントが市場に与える影響

第5章 市場規模と成長予測

- サービス別

- フルトラックロード(FTL)

- 小口貨物輸送(LTL)

- その他

- 機器/トレーラータイプ別

- ドライバン

- 冷凍バン

- フラットベッド/ステップデッキ

- タンカー(バルク液体・化学品)

- その他

- 輸送距離別

- 長距離輸送(500マイル以上)

- 地域別(100-500マイル)

- ローカル(100マイル未満)

- ビジネスモデル別

- 従来の貨物仲介

- 資産ベースの貨物仲介

- 代理店モデル貨物仲介

- デジタル貨物仲介

- エンドユーザー業界別

- 製造業および自動車

- 建設・インフラプロジェクト

- 石油・ガス・鉱業・化学品

- 農業と飲食品

- 小売、FMCG、卸売流通

- ヘルスケアと医薬品

- eコマースと3PLフルフィルメント

- その他のエンドユーザー産業

- 顧客規模別

- 大企業荷主(1億米ドル以上の貨物利用)

- 中規模荷主(1,000万~1億米ドル)

- 小規模企業(1,000万米ドル未満)

- 地域別

- 北東部

- 中西部

- 南東部

- 南西部

- 西部

第6章 競合情勢

- 市場集中度

- 戦略的な動き(M&A、資金調達、パートナーシップ)

- 市場シェア分析

- 企業プロファイル

- C.H. Robinson Worldwide Inc.

- Total Quality Logistics(TQL)

- XPO Logistics Inc.

- Echo Global Logistics

- Worldwide Express

- Coyote Logistics(UPS)

- Landstar System Inc.

- Schneider FreightPlus

- GlobalTranz(WWEX)

- J.B. Hunt 3600

- Hub Group

- Uber Freight

- BNSF Logistics

- SunteckTTS

- Arrive Logistics

- Nolan Transportation Group

- Mode Global

- Convoy Inc.

- Red Technologies

- ArcBest Corporation

- Allen Lund Company

- Redwood Logistics

- BlueGrace Logistics

- Trinity Logistics