|

市場調査レポート

商品コード

1844562

自動車用カメラ:市場シェア分析、産業動向、統計、成長予測(2025年~2030年)Automotive Camera - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2025 - 2030) |

||||||

カスタマイズ可能

適宜更新あり

|

|||||||

| 自動車用カメラ:市場シェア分析、産業動向、統計、成長予測(2025年~2030年) |

|

出版日: 2025年07月07日

発行: Mordor Intelligence

ページ情報: 英文 150 Pages

納期: 2~3営業日

|

概要

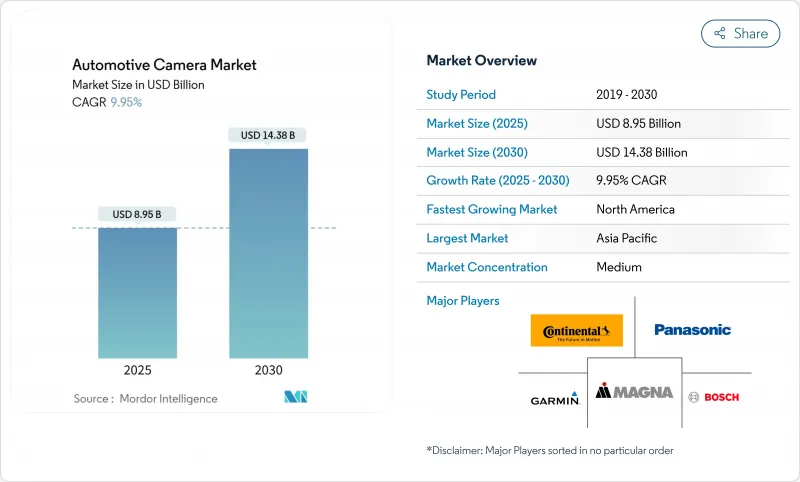

2025年の自動車用カメラ市場規模は89億5,000万米ドル、2030年には143億8,000万米ドルに達すると予測され、2025~2030年のCAGRは9.95%で推移します。

法規制の強化、自動車の自動化、CMOSセンサーのコスト低下などが相俟って、台数とASPの両方が上昇し、自動車用カメラ市場規模を2桁成長へと押し上げています。欧州連合(EU)、米国、中国では安全規制が強化され、自動緊急ブレーキ、インテリジェント・スピード・アシスト、ドライバー・モニタリングなどのカメラ対応機能が要求されるようになり、カメラは最新の車両設計において譲れない中核となっています。自動車メーカーはまた、マルチカメラアレイをレベル2+の自律性への最も低コストな道と見なしており、中価格帯モデルでのプラットフォーム全体への採用を加速させています。同時に、熱技術や近赤外線技術は、夜間や悪天候のシナリオにまで性能範囲を広げ、プレミアムアップグレードの機会を広げています。最後に、2024年を通して、そして2025年まで予想されるウエハーコストのデフレは、材料費を縮小しており、OEMはステッカー価格を高騰させることなく、車両により多くのカメラを搭載することができます。

世界の自動車用カメラ市場の動向と洞察

米国、EU、中国における安全カメラ義務化

安全規制の収束により、OEMはすべての新車プラットフォームにマルチカメラスイートを統合することを余儀なくされています。EUの一般安全規則IIは2024年7月に発効し、車線維持、インテリジェントスピードアシスト、緊急ブレーキ用の前方カメラ搭載を義務付けています。中国の2024年NCAPでは、ドライバー・モニタリングの精度を採点することになり、事実上、赤外線キャビン・カメラの搭載が義務付けられています。米国では、2024年に最終決定されたNHTSA規則により、時速90マイルまでの歩行者検知機能付き自動緊急ブレーキが義務付けられ、暗闇でも視認可能な赤外線センサーが明確に求められています。そのため、自動車メーカーは3つの規制を同時に満たすカメラ・アーキテクチャを求めており、グローバルな設計サイクルを加速させています。スケーラブルなリファレンス設計を備えたサプライヤーは、大量生産プラットフォームから新たなRFQを獲得しています。このように、規制の調整により、安全カメラは差別化要因というよりもむしろ基本的なコモディティとなりつつあり、自動車用カメラ市場全体の出荷台数を押し上げています。

ADASと自律性の普及

レベル2+の運転機能は、プレミアム名車から大衆向けCセグメント車に移行しつつあります。MobileyeのSuperVisionプラットフォームは現在、フォルクスワーゲンのMQBモデルに搭載されており、サラウンド・センシングと高解像度道路参照用に最大11台のカメラを使用しています。ソニーは、2027年度までに各車両に現在の8台から12台のカメラが搭載されると予測しています。AIオンセンサー機能により、リアルタイムビジョンアルゴリズムがエッジシリコン上で実行され、システムの待ち時間と配線の複雑さが削減されます。自動化が進めば、より多くのカメラに投資することができ、費用対効果のループを閉じることができます。正味の効果としては、台数の増加とともにカメラのASPが上昇し、2030年までの自動車用カメラ市場のCAGRを2.1ポイント上昇させる。

マルチカメラBOMコスト

包括的なADASスタックには現在8~12台のカメラが必要だが、単価は解像度によって20~500米ドルに及びます。バリュー志向のネームプレートにとって、カメラは車両材料費の最大3%を消費し、利幅を圧迫する可能性があります。2025年にフォードがリアカメラのソフトウエアの不具合を理由に107万5,000台をリコールしたことは、複雑さが増すと保証が受けられなくなることを浮き彫りにしています。ティア1サプライヤーは、統合ビジョンECUとシングルケーブルアーキテクチャで対応しているが、近い将来のコスト逆風は、自動車用カメラ市場のCAGRを1.8ポイント引き下げます。

セグメント分析

乗用車用カメラ市場規模は2024年に60億米ドルとなり、世界売上高の67.23%に相当します。小型商用車の市場規模は現在小さいが、2030年までのCAGRは11.51%で拡大し、全体の成長を上回る。フリートオーナーは、保険コストを削減し、衝突を抑制し、テレマティクス・ベースのドライバー・スコアリングをサポートするためにカメラを採用しています。ボルボ・トラックは、カメラ・モニター・システムが従来のミラーを置き換えた場合、燃料を2%節約できると報告しています。そのため、自動車用カメラ市場では、ROIを定量化できるロジスティクス企業からの調達が増加しています。

乗用車は、大規模生産と消費者の安全パックへの支払い意欲により、主導権を維持しています。ADASの普及率は2025年に小型車の新車で90%を超え、安定した設置ベースが確保されます。大型トラックでは、カメラの採用はEUのGSR II死角検出規則などの規制の節目と一致しています。StoneridgeのMirrorEyeシステムがFreightliner Cascadia大型トラックに搭載され、8台のカメラによる冗長性が実証されました。コストダウン・モジュールと実証済みの車両節約効果の融合により、商用セグメント全体で自動車用カメラ市場は2桁の伸びを維持しています。

ビューイングカメラは2024年に57.33%の売上シェアを維持し、リバース、サラウンド、ミラー交換機能を中心に自動車用カメラ市場シェアを支えています。しかし、OEMがディスプレイよりも知覚を優先するため、センシング・ステレオユニットのCAGRは13.44%で拡大しています。スバルの次世代EyeSightは、オンセミのHyperlux AR0823ATセンサーを活用し、これまではライダーセットアップに限られていた車線中央の精度を提供しています。深度知覚ステレオリグは現在、日本で自動運転システム(ADS)レベル3まで検証されており、より広範な普及を後押ししています。センシングカメラが手頃な価格のトリムに移行するにつれて、知覚サブセグメント内の自動車用カメラ市場規模は、従来のビューイングカテゴリーとの差を縮めると思われます。

従来のビューイングシステムも、より高いHDRや、路面の汚れの中でも鮮明さを維持するデスプレーコーティングによって進化します。自動車メーカーは、4台のカメラ間でフレーム精度の同期を必要とするバードアイ計算モザイクを統合しており、サプライヤーはスキューの少ないイメージャを提供するよう求められています。フォーサイトのステレオアルゴリズムバンドルは、0.05ルクス以下で物体検出を実現し、センシングカメラをライダーに代わるコスト効率の高いものとして位置づけています。全体として、画像ベースの知覚の優位性とBOMの下落が、自動車用カメラ市場のインテリジェンス・エンドへの成長の軸となっています。

自動車用カメラ市場レポートは、車両タイプ(乗用車、小型商用車など)、タイプ(視野(サラウンド/リア/フロント/インテリア)など)、技術(デジタル(CMOS)など)、用途(パークアシストなど)、販売チャネル(OEM-インストール型など)、地域別に分類しています。市場規模および予測は、上記のすべてのセグメントについて、金額(米ドル)ベースで提供されます。

地域分析

2024年の自動車用カメラ市場はアジア太平洋が40.32%のシェアを占め、中国の生産規模と日本の半導体リーダーシップに後押しされました。ソニーは2026年度までに車載用イメージャの世界シェアを大幅に拡大することを目標としており、地域のサプライチェーン競争力を強化しています。北京のスマートカー・ロードマップはレベル2+システムを補助し、エコノミーEVでもマルチカメラパッケージを標準にします。韓国のOEMは、すべての新型SUVに先進的なサラウンドビューを搭載しており、センサーとレンズの現地生産に支えられています。このような政策と産業の厚みが、自動車用カメラ市場におけるAPACの地位を確実なものにしています。

北米は2024年に26.22%のシェアを占めたが、これはハイエンドの安全機能を求める消費者ニーズとNHTSAの義務化が合致したためです。米国では2029年までに自動緊急ブレーキを義務付ける規則が制定され、検証コストを長いサイクルに分散させるためにカメラの早期導入が奨励されています。カナダの各州はダッシュカムに車両保険のリベートを提供し、レトロフィット・プールを拡大しています。シリコンバレーのチップ企業は、国内OEMの市場投入期間を短縮するエッジAIリファレンスデザインを提供しています。これらの要因により、この地域の自動車用カメラ市場は堅調な拡大基調を維持しています。

欧州は23.29%のシェアを獲得しており、GSR IIの下で包括的なカメラベースの安全性を最初に法制化したことがその原動力となっています。ドイツの高級ブランドはユーロNCAPで5つ星を獲得するために最大10台のカメラを搭載しています。EVメーカーがドラッグカット効果のあるバーチャルミラーを採用する中、EU圏のeミラー認可は新たな風をもたらします。しかし、GDPRは厳格なデータ処理規則を課しているため、より広範な分析が制限され、APACに比べ成長がやや鈍化しています。

中東・アフリカ地域は、湾岸協力会議諸国における安全装備の義務化と都市化の拡大により、2024年の売上高の6.76%を占めました。サウジアラビアでは、自動車用スプリットビューカメラのエコシステムが台頭し、国内組立の意欲を後押ししています。南米のシェアは5%にとどまったが、ブラジルは2026年に国連ECEのバックカメラ規格に適合させる計画で、数年のアップグレードサイクルを設定しています。全体として、規制のタイミングが異なるため、自動車用カメラ市場は地理的に分散しています。

その他の特典:

- エクセル形式の市場予測(ME)シート

- 3ヶ月のアナリストサポート

よくあるご質問

目次

第1章 導入

- 調査の前提条件と市場定義

- 調査範囲

第2章 調査手法

第3章 エグゼクティブサマリー

第4章 市場情勢

- 市場概要

- 市場促進要因

- 米国、EU、中国における安全カメラ義務化

- ADASと自動運転の普及

- パーキング/360ビューの消費者プル

- CMOS-AIコストのデフレ

- 電子ミラーによるEVのドラッグ低減

- ドライバー・モニタリング規制の強化

- 市場抑制要因

- マルチカメラのBOMコスト

- サイバーセキュリティとプライバシーリスク

- IRガラスの供給不足

- CMS規則策定の不確実性

- バリュー/サプライチェーン分析

- 規制状況

- 技術的展望

- ポーターズファイブフォース

- 供給企業の交渉力

- 買い手の交渉力

- 新規参入業者の脅威

- 代替品の脅威

- 競争企業間の敵対関係

第5章 市場規模・成長予測(単位:米ドル)

- 自動車タイプ別

- 乗用車

- 小型商用車

- 中・大型商用車

- カメラタイプ別

- ビューイング(サラウンド/リア/フロント/インテリア)

- センシング/ステレオカメラ

- 技術別

- デジタル(CMOS)

- 赤外線(NIR)

- 赤外線(LWIR)

- 用途別

- パークアシスト

- ADAS(先進運転支援システム)

- ドライバー・モニタリング&キャビン・セーフティ

- 販売チャネル別

- OEMインストール

- アフターマーケット

- 地域別

- 北米

- 米国

- カナダ

- その他北米

- 欧州

- ドイツ

- フランス

- 英国

- その他欧州

- アジア太平洋

- 中国

- 日本

- インド

- 韓国

- その他アジア太平洋地域

- 中東・アフリカ

- サウジアラビア

- アラブ首長国連邦

- 南アフリカ

- その他中東とアフリカ

- 南米

- ブラジル

- アルゼンチン

- その他南米

- 北米

第6章 競合情勢

- 市場集中度

- 戦略的な動き

- 市場シェア分析

- 企業プロファイル

- Robert Bosch GmbH

- Continental AG

- Magna International Inc.

- Valeo SA

- ZF Friedrichshafen AG

- Gentex Corporation

- Autoliv Inc.

- Hella GmbH & Co KGaA

- Panasonic Corp.

- Garmin Ltd

- Denso Corp.

- Mobileye N.V.

- Aptiv PLC

- onsemi(Semiconductor Components Industries LLC)

- Ambarella Inc.

- Mitsubishi Electric Corp.

- Hyundai Mobis