|

市場調査レポート

商品コード

1844512

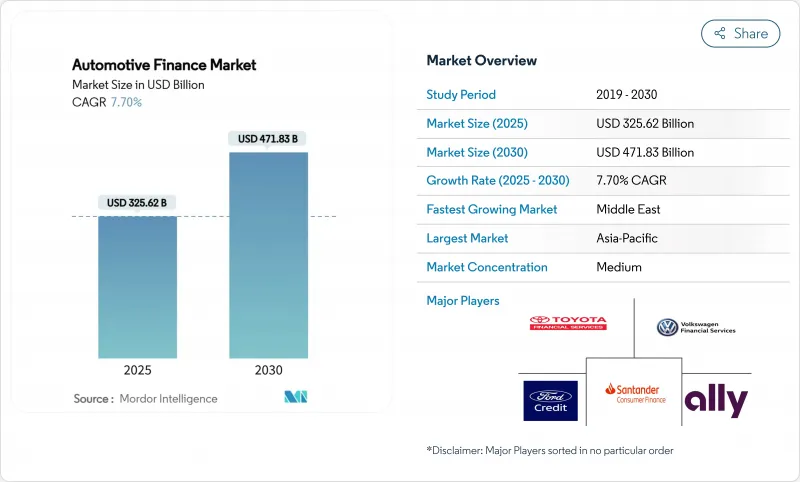

自動車ファイナンス:市場シェア分析、産業動向、統計、成長予測(2025年~2030年)Automotive Finance - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2025 - 2030) |

||||||

カスタマイズ可能

適宜更新あり

|

|||||||

| 自動車ファイナンス:市場シェア分析、産業動向、統計、成長予測(2025年~2030年) |

|

出版日: 2025年07月04日

発行: Mordor Intelligence

ページ情報: 英文 150 Pages

納期: 2~3営業日

|

概要

自動車ファイナンス市場は2025年に3,256億2,000万米ドルの規模に達し、2030年には4,718億3,000万米ドルに達すると予測されます。

自動車ファイナンス市場の53.40%を占める中古車ファイナンスは、9.2%の急成長を遂げており、2030年まで主要な成長エンジンであり続けると思われます。デジタル・オリジネーション・プラットフォーム、柔軟な支払体系に対する消費者の意欲の高まり、車両フリートの継続的な電動化は、ベンチマーク金利が高止まりしている中でも、共に勢いを維持しています。金融機関は、分析能力を深化させ、リスクベースの価格設定を拡大し、オンライン自動車小売マーケットプレースと提携することで対応し、信用の流れを維持しています。また、サブスクリプション・パッケージやバッテリー・リースなど、付加価値の高いモビリティ・サービスとファイナンスを組み合わせる能力も、銀行、OEMキャプティブ、フィンテック参入企業にとって決定的な競争力になりつつあります。

世界の自動車金融市場の動向と洞察

オンライン自動車小売プラットフォームの急増が即時デジタル融資を促進

北米のディーラーと金融業者におけるデジタル化された契約件数は、2024年に前年比で急増しました。消費者は現在、オンライン購入から10分以内に届くリアルタイムの与信承認を期待しており、これは2023年の一般的な1~2日のターンアラウンドから劇的に加速しています。統合されたレートショッピング・ウィジェットは価格の透明性を高め、自動価格設定ツールを持たない金融機関の利ざやを圧迫しています。この動向は欧州にも広がりつつあり、マルチレンダーのAPIによって、プレミアム・セグメントでは資金調達までの平均時間が48%短縮されました。キャプティブ・ファイナンス部門にとっては、OEMのeコマース・ポータルに独自のファイナンス計算ツールを組み込むことで、保険やメンテナンス契約のクロスセリングが改善され、その結果、契約率と顧客生涯価値が向上しています。

中古車取引の増加が新たな貸出台数を創出

認定中古車プログラムは、中古車に対する消費者の認識を変え、金融機関が新車に近いローン比率と金利を提供できるようにしています。例えば、起亜の6年間バンパー・トゥ・バンパーCPO保証は、2024年に起亜の米国ポートフォリオにおける中古車普及率を5ポイント押し上げました。欧州では、サプライチェーン・ショック後の在庫正常化により、後期モデルの在庫が回復し、中古車の平均融資額は前年比14%増加しました。中古車マーケットプレースが即時融資のオファーを統合するにつれて、消費者がディーラーを訪問する前に金利を固定できるため、販売転換率が向上し、販売ファネルが短縮され、ローン放棄率が低下しています。

中央銀行の利上げが純利鞘を圧縮

米国の政策金利は2025年5月現在、4.25~4.5%のレンジにあります。資金調達コストの上昇は貸し手のスプレッドを圧迫し、銀行の新規自動車ローン残高は2024年に3.4%減少しました。伝統的に金利競合の激しい信用組合は、72ヶ月の長期固定金利を引き下げ、借り手をより短い期間に誘導しました。メーカーの優遇策に支えられたキャプティブ・ファイナンス事業体は、ショールームの集客を維持するために金利上昇圧力の一部を吸収し、シェア拡大を説明しました。欧州では、欧州中央銀行(ECB)の利上げの遅行的転嫁が同様に純金利収益を押し下げ、オリジネーターはリスク・コストを低質な借り手に転嫁する段階的金利構造の導入を余儀なくされています。

セグメント分析

自動車ファイナンス市場の中古車部門は、2024年に自動車ファイナンス市場の53.40%を占め、CAGR 9.2%が市場全体の成長を上回るため、今後もリードを広げます。認定中古車プログラムは保証の主流となり、金融機関は新車に近い車両をプライムリスクの担保のように扱えるようになりました。デジタルマーケットプレースはさらに規模を拡大し、主要ポータルサイトの統合ローンウィジェットは、申し込みから承認までのコンバージョンを30%以上引き上げています。その結果、中古車セグメントの自動車金融市場規模は、2030年までに2,800億米ドルを超えると予測されています。

新車の平均支払額は2025年の早い時期に742米ドルに達します。ステッカー・ショックを和らげるため、ディーラーは長期ローンやリース・パッケージを売り込んでいます。しかし、マイナス資本の下取りの割合が増加し、残価計算を複雑にしています。新車チャネルのシェアは46%を維持しているが、その成長鈍化により、貸し手はリスク調整後の価格設定に磨きをかけ、軟化する内燃機関車再販環境下で再販価値を保護する保険商品をバンドルすることを検討せざるを得なくなると思われます。

2024年の自動車金融市場規模は銀行が46.50%を占めるが、キャプティブ・ファイナンス部門がそのリードを侵食しつつあります。2025年から2030年にかけてのCAGRは8.1%になると予測されています。フォルクスワーゲン・ファイナンシャル・サービスだけでも、2024年に1,030万件の新規契約を結び、普及率を34.1%に押し上げます。信用組合の自動車金融市場シェアは、組合員のロイヤルティと中古車ローンの競争価格によって、20%近くで推移しています。

残りの15%はノンバンク系金融会社で、オルタナティブ・データを駆使して薄利多売の層に進出しています。彼らの低オーバーヘッドのデジタル・モデルは、支店中心の銀行と比較して、オリジネーション経費を最大40%削減します。また、金融APIを組み込むことで、eコマースのプレーヤーはブランド化されたオートローンの提供を迅速に開始し、取扱高の増加を促進することができます。伝統的な銀行にとって、コスト・インカム比率は引き続き精査の対象となるため、引受の自動化、文書ワークフローの合理化、フィンテック・スペシャリストとの提携を戦略的に進め、より広範な自動車金融業界における地位を維持する必要があります。

地域分析

アジア太平洋地域は、2024年に自動車金融市場の41.20%のシェアを維持し、最も影響力のある地域であり続ける。中国のEVブームは、2024年の新車販売台数の半分近くをEVが占め、インドのFAMEスキームによる500億米ドルのEVファイナンス・ロードマップと相まって、クレジット需要の長期的な成長を確実なものにしています。デジタル・ファースト・アンダーライティング、リアルタイムの情報機関データ、AIベースの不正管理により、貸し手はこれまで正式な信用ファイルがなかった借り手にもサービスを提供できるようになります。各国政府が廃車優遇措置を拡大するにつれて、ローン量の弾力性が高まっています。中国で10%のリベートが実施されたことで、わずか6ヵ月で買い替えの融資額が14%急増しました。

自動車ローン残高は、延滞率が2.96%に達したにもかかわらず、2024年第4四半期までに1兆6,600億米ドルに増加しました。貸し手は与信段階を厳格化し、頭金要求を高め、償却を先取りするために予測分析に投資しています。それでも米国の自動車金融市場規模は、資金調達サイクルを短縮し、店頭でのローン提案をオンラインマーケットプレースに拡大する革新的なフィンテック連携から恩恵を受けています。貸金業者は、予測的なサービスのリマインダーを送信し、担保を保護し、リセールバリューを向上させるテレメンテナンスサブスクリプションをバンドルしています。

中東は最も急成長している地域であり、2030年までのCAGRは10.4%と予測されています。サウジアラビアの銀行融資残高は2025年3月に8,272億米ドルに達し、シャリア準拠の自動融資ポートフォリオは2桁の伸びを示しています。政府の多様化政策はモビリティを優先しており、個人ローンとオペレーティング・リース商品の両方の需要を喚起しています。デジタル化のレベルは加速しており、モバイル・ファーストのプラットフォームは、湾岸諸国における新規自動車申し込みの35%を占めるに至っています。同地域の自動車金融業界はまた、GCC市民の55%以上が35歳以下という若い層からも恩恵を受けており、柔軟なサブスクリプション・モデルを好む彼らの好みが商品設計を再構築しています。

欧州地域の規制環境は進化しています。英国最高裁が非公開手数料の慣行を見直したことで、ディーラーとレンダーの経済関係が変化し、金利スプレッドが低下する可能性があります。高額パックの所有権を車両から切り離すバッテリー・リース・プログラムが台頭しており、ファイナンス・プロバイダーが残価エクスポージャーをリスク回避するのに役立っています。スカンジナビアではファイナンス契約と連動したペイ・パー・キロメーター保険が受け入れられており、テレマティクス・データがリスク調整されたプライシングをどのように支えるかを示しています。

南米とアフリカでは政策金利の上昇と為替変動がアフォーダビリティの課題となっているが、AIを活用したオルタナティブ・クレジット・スコアリングが新たな借り手層を開拓しています。サハラ砂漠以南のアフリカでは、モバイルマネーとの統合により、支店のインフラが手薄になっているにもかかわらず、ローンの支払いが加速しています。グローバルな金融業者にとって、こうした地域に参入するには、現地のマイクロファイナンス機関や通信事業者のウォレットと提携し、複数の資本提供者にまたがるリスクを分散するブレンデッド・ファイナンスの仕組みを構築する必要がある場合が多いです。自動車ファイナンス市場では、ライドヘイルドライバーのためのアセット・ライト・サブスクリプション・フリートの採用が拡大し、将来の自家用車購入をサポートする正式なクレジットヒストリーが形成されると予想されます。

その他の特典:

- エクセル形式の市場予測(ME)シート

- 3ヶ月間のアナリストサポート

よくあるご質問

目次

第1章 導入

- 調査の前提条件と市場定義

- 調査範囲

第2章 調査手法

第3章 エグゼクティブサマリー

第4章 市場情勢

- 市場概要

- 市場促進要因

- オンライン自動車小売プラットフォームの急増が北米における即時デジタル融資の需要を促進

- 欧州における中古車取引と認定中古車プログラムの増加による新たな貸出ボリュームの創出

- アジア太平洋地域におけるEVリースとサブスクリプション・モデルの急成長がキャプティブ・ファイナンスの普及を促進

- 中国とEUで自動車ローン組成を加速させる政府のスクラップインセンティブとグリーンファイナンス補助金

- 新興市場においてBuy-Now-Pay-Laterと柔軟なバルーンペイメント商品を拡大するOEMキャプティブ

- 南米における代替データとAIベースの信用スコアリングによるサブプライム層の開拓

- 市場抑制要因

- 2023年以降、中央銀行の金利引き上げが自動車金融業者の純利鞘を圧縮

- 米国のサブプライム自動車セグメントにおける延滞率の上昇が銀行の与信意欲を抑制

- インドとブラジルの自動車ローン残高比率規制が融資量を制限

- EVシフトの中で残存価値前提を損なう内燃機関車の減価償却リスク

- ポーターのファイブフォース分析

- 新規参入業者の脅威

- 買い手の交渉力

- 供給企業の交渉力

- 代替品の脅威

- 競争企業間の敵対関係の強さ

第5章 市場規模・成長予測

- タイプ別

- 新車

- 中古車

- ソースタイプ別

- OEMキャプティブファイナンス

- 銀行

- 信用組合

- ノンバンク金融機関

- 車種別

- 乗用車

- 商用車

- 融資商品別

- ローン

- リース

- 一括払い

- サブスクリプション

- 地域別

- 北米

- 米国

- カナダ

- その他北米

- 南米

- ブラジル

- アルゼンチン

- その他南米

- 欧州

- ドイツ

- 英国

- フランス

- イタリア

- スペイン

- ロシア

- その他欧州

- アジア太平洋

- 中国

- 日本

- インド

- 韓国

- インドネシア

- ベトナム

- フィリピン

- オーストラリア

- ニュージーランド

- その他アジア太平洋地域

- 中東

- サウジアラビア

- アラブ首長国連邦

- トルコ

- その他中東

- アフリカ

- 南アフリカ

- ナイジェリア

- エジプト

- その他のアフリカ

- 北米

第6章 競合情勢

- 市場の集中度

- 戦略的な動き

- 市場シェア分析

- 企業プロファイル

- Bank of America Corp.

- Ally Financial Inc.

- Hitachi Capital Corp.

- HDFC Bank Ltd.

- Bank of China

- Capital One Financial Corp.

- Wells Fargo & Co.

- Toyota Financial Services

- BNP Paribas SA

- Volkswagen Financial Services AG

- Mercedes-Benz Financial Services

- Standard Bank Group

- Mahindra Finance Ltd.

- Santander Consumer Finance

- General Motors Financial Company, Inc.

- Ford Motor Credit Co.

- Mitsubishi UFJ Lease & Finance Ltd.

- DBS Bank Ltd.

- Hyundai Capital Ltd.