|

市場調査レポート

商品コード

1852207

サハラ以南アフリカの自動車:市場シェア分析、産業動向、統計、成長予測(2025年~2030年)Sub Saharan Africa Automotive - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2025 - 2030) |

||||||

カスタマイズ可能

適宜更新あり

|

|||||||

| サハラ以南アフリカの自動車:市場シェア分析、産業動向、統計、成長予測(2025年~2030年) |

|

出版日: 2025年09月04日

発行: Mordor Intelligence

ページ情報: 英文 120 Pages

納期: 2~3営業日

|

概要

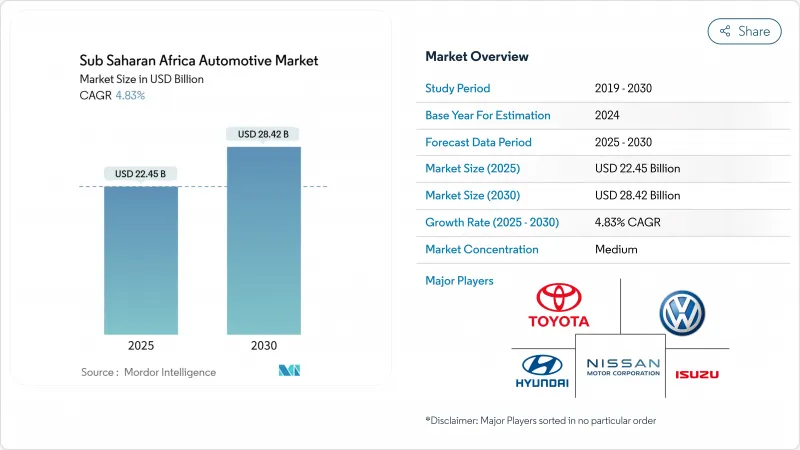

サハラ以南アフリカの自動車市場規模は2025年に224億5,000万米ドル、2030年には284億2,000万米ドルに達し、予測期間中のCAGRは4.83%で拡大すると予測されます。

加速する都市化、急増するライドヘイリング・フリート、現地組立に対する政府のインセンティブは、通貨変動やインフラ格差の持続にもかかわらず、総じて勢いを維持しています。エチオピアと南アフリカの電化イニシアチブは、構造的に需要が多様化していることを示唆しているが、ディーゼル・プラットフォームは、確立された燃料ロジスティクスとサービス・ネットワークのため、依然として支配的です。灰色輸入の動きは引き続き正規ディーラーの販売台数を抑制しているが、仕組み化されたフリート・ファイナンス・プログラムがライドヘイリング事業者の新車普及を後押ししています。AfCFTAによる関税引き下げに支えられた、現地組立メーカーとの戦略的OEM提携は、地域のサプライチェーン統合を強化します。

サハラ以南アフリカの自動車市場動向と洞察

中間所得層の増加と都市化

年間4.1%の都市人口の増加により、購買力はディーラー網、融資オプション、アフターマーケット・サービスが集積する大都市ノードへとシフトします。ナイジェリア、ケニア、ガーナの中間所得世帯は、手ごろな価格帯のモデルに引き寄せられ、中国とインドのOEM間の競争が激化しています。コンパクトSUVやハッチバックは、混雑した回廊での機動性で支持されているが、都市近郊の消費者は、都市部での下取りの増加に後押しされた中古在庫の流入に依存しています。金融機関は雇用の集積に追随し、その結果、人口100万人以上の都市では、農村部の5倍もの自動車ローン商品が提供されています。現地通貨安は輸入の値ごろ感を損なうが、採掘部門に関連する賃金の伸びが価格圧力を部分的に相殺し、需要を支えています。

ライドヘイリングプラットフォームの急増が車両更新を加速させる

ムーヴのようなプロバイダーによるストラクチャード・フリート・ファイナンス・プログラムにより、ライドヘイリングのドライバーは従来の信用ハードルを回避できるようになり、サハラ以南アフリカの自動車市場の複数年にわたるベースライン需要が高まる。ライドヘイリングの車両は毎日8~12時間運行し、自家用利用率の約4倍に達するため、買い替えサイクルは3~4年に短縮されます。この予測可能な周期により、OEMは在庫計画をプラットフォーム調達スケジュールと合わせることができ、消費者心理が落ち込んだときに台数を守ることができます。ナイジェリア、ケニア、南アフリカは、2025年には合計で45万人を超えるライドヘイリングのアクティブドライバーを抱えることになり、二次都市へのプラットフォームの拡大により、対応可能な需要がさらに深まる。エチオピアとガーナでは、ライドヘイリング用に配備された低排出ガス車に関税の減免措置が講じられるなど、政府機関はライドヘイリング・フリートが輸送サービスの正式化を促進する触媒であるとの認識を強めています。その結果、フリートが増加し、多くの市場でリテール・ファイナンスの範囲が限定されるリスクが緩和されます。

中古車輸入の優位性

アフリカ自動車工業会によると、2024年のサハラ以南のアフリカ全土の小型車登録台数の83%は中古車です。南アフリカ歳入庁の通関データによると、中古車と新車の価格差は45~60%に達し、買い手の選好を左右します。裕福な経済圏で予測されるICE車の登録抹消により、2030年までに輸出可能台数が年間1,500万台増加する可能性があり、より厳格な輸入品質規則が定着しない限り、この地域の高排出ガス車保有台数は長期化します。UNECEの路上使用適格性プロトコルは、規格外車両の流入を食い止めることを目的としているが、国境をまたぐ取締りにはまだばらつきがあり、その効果は希薄です。

セグメント分析

2024年のサハラ以南アフリカの自動車市場の36.75%をスポーツ・ユーティリティ・ビークルが占め、混在する道路に適した多用途の車高と2030年までのCAGR見通し5.04%に支えられました。セダンは、業務用およびフリート調達において関連性を維持しているが、消費者がクロスオーバーのシルエットに移行しているため、シェア低下は続いています。BYDやCheryといった中国勢は、現地組立のPHEV SUVを日本の既存メーカーより割安で発売することでライバルを激化させ、憧れを抱くバイヤーの間で採用を拡大しています。混雑したグリッドがコンパクトなフットプリントに報いるケニアとガーナでは、ハッチバックがエントリーレベルを支配しています。多目的バンは、正式な大量輸送システムのない都市周辺部の商業的な人の移動のギャップを埋め、サハラ以南アフリカの自動車市場全体でボディスタイルのモザイクを強化しています。

首都以外の舗装道路密度は依然として低く、定期的な洪水が発生するため、車体下部の堅牢性が購入の決め手となります。また、SUVはドライバーの視界が確保されるため、交通渋滞時の脆弱性が軽減されます。SUV派生車のサハラ以南アフリカの自動車市場規模は、個人所有とライドヘイリングフリートの導入の両方によって支えられ、2030年までに拡大すると予測されます。

乗用車は2024年にサハラ以南アフリカの自動車市場台数の74.33%を占め、中間所得層の拡大とともにCAGR 5.65%で成長すると予測されます。小型商用車(LCV)はeコマースの加速から恩恵を受け、特にナイジェリアとケニアでは、ラストワンマイルの配送業者が密集した都市部ルートに最適化された小型バンをリースしています。中型・大型トラックは、南アフリカ、ザンビア、アンゴラの商品輸出サイクルに連動して、市場全体の成長を牽引しています。ライドヘイリング・フリートが堅調な乗用車需要を下支えし、初期費用負担を軽減する仕組みの融資プログラムを通じてセダンやハッチバックの在庫を吸収しています。

エチオピアでは、政策主導の電動化によって乗用車ミックスが再構築され、新規登録車の60%をEVにすることが義務付けられています。逆に、商用車の電動化は、積載距離の制約から遅れているが、ヨハネスブルグのパイロット・プログラムでは、都市部のロジスティクスのデューティ・サイクルでバッテリー式電気バンをテストしています。乗用車セグメントの持続的な勢いは、通貨安定と、市場セグメンテーション・キーワード(サハラ以南アフリカの自動車)市場全体の信用アクセス改革の進展次第です。

その他の特典:

- エクセル形式の市場予測(ME)シート

- 3ヶ月間のアナリストサポート

よくあるご質問

目次

第1章 イントロダクション

- 調査の前提条件と市場の定義

- 調査範囲

第2章 調査手法

第3章 エグゼクティブサマリー

第4章 市場情勢

- 市場概要

- 市場促進要因

- 中間所得層の増加と都市化

- ライドヘイリングプラットフォームの急増が車両更新を加速させる

- 政府によるCKD/SKD組立インセンティブ

- インフラ整備による道路接続性の向上

- AfCFTA関税引き下げによる域内貿易の拡大

- 超低価格ニッチを埋める中国マイクロEV輸入の成長

- 市場抑制要因

- 中古車輸入の優位性

- 限られた消費者信用アクセスと高金利

- 現地通貨変動が輸入コストを押し上げる

- SSA全体で細分化されたホモロゲーション基準

- バリュー/サプライチェーン分析

- 規制情勢

- テクノロジーの展望

- ポーターのファイブフォース

- 新規参入業者の脅威

- 買い手の交渉力/消費者

- 供給企業の交渉力

- 代替品の脅威

- 競争企業間の敵対関係

第5章 市場規模と成長予測

- ボディスタイル別

- ハッチバック

- セダン

- スポーツユーティリティビークル(SUV)

- 多目的/ミニバン

- 車両タイプ別

- 乗用車

- 小型商用車

- 中・大型商用車

- 燃料タイプ別

- ガソリン

- ディーゼル

- 代替燃料(CNG、LPG、バイオ燃料)

- 推進技術別

- 内燃機関(ICE)

- ハイブリッド電気自動車(HEV)

- バッテリー電気自動車(BEV)

- プラグインハイブリッド車(PHEV)

- 販売チャネル別

- OEM正規ディーラー

- 灰色輸入/並行輸入

- 国別

- 南アフリカ

- ナイジェリア

- ケニア

- エチオピア

- ガーナ

- タンザニア

- アンゴラ

- ザンビア

第6章 競合情勢

- 市場集中度

- 戦略的動向

- 市場シェア分析

- 企業プロファイル

- Toyota Motor Corporation

- Volkswagen AG

- Hyundai Motor Company

- Nissan Motor Corporation

- Isuzu Motors Ltd.

- Ford Motor Company

- Groupe Renault

- Honda Motor Corporation

- Suzuki Motor Corporation

- Subaru Corporation

- Stellantis N.V.

- Daimler AG(Mercedes-Benz)

- BYD Co.

- Geely Auto Group

- Changan Auto

- JAC Motors

- BAIC Group

- Tata Motors

- Mahindra & Mahindra

- Innoson Vehicle Manufacturing(Nigeria)