|

市場調査レポート

商品コード

1684068

インドのセメント:市場シェア分析、産業動向・統計、成長予測(2025年~2030年)India Cement - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2025 - 2030) |

||||||

カスタマイズ可能

適宜更新あり

|

|||||||

| インドのセメント:市場シェア分析、産業動向・統計、成長予測(2025年~2030年) |

|

出版日: 2025年03月18日

発行: Mordor Intelligence

ページ情報: 英文 198 Pages

納期: 2~3営業日

|

全表示

- 概要

- 目次

概要

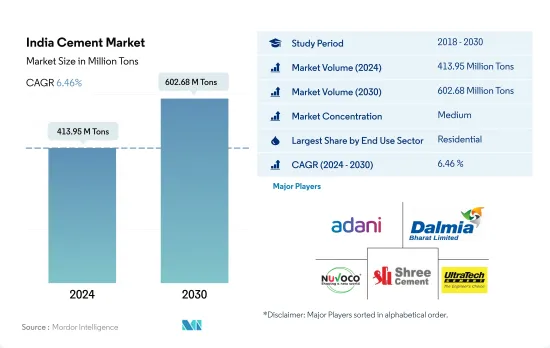

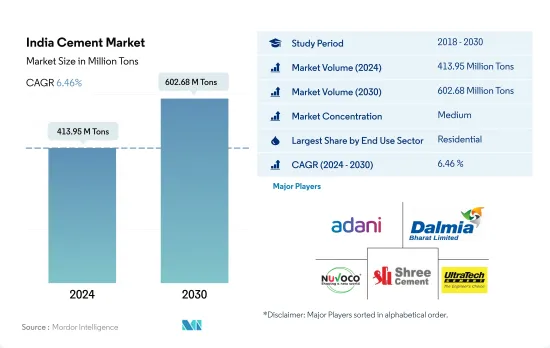

インドのセメント市場規模は2024年に4億1,395万トンと推定され、2030年には6億268万トンに達し、予測期間中(2024~2030年)のCAGRは6.46%で成長すると予測されます。

インドのグレードAオフィススペースは2030年までに12億平方フィートに達し、これがセメント需要を牽引すると思われます。

- 2022年、インドのセメント消費量は前年比17.01%増と急増し、これは住宅とインフラ建設部門の旺盛な需要に牽引されたものです。2023年までに、インドのセメント市場はアジア太平洋市場の約12.82%を占めると予測されています。

- 2022年のシェアは60.88%で、住宅部門がインド最大のセメント消費国です。同国では都市化が進んでおり、政府の取り組みや国内外からの投資も相まって、住宅需要が高まっています。この動向により、住宅建設は大幅に増加すると予想されます。予測によると、2023年の住宅建築の床面積は26億6,000万㎡に達し、2030年には32億7,000万㎡に達します。その結果、住宅セクターのセメント市場は2023年比で2030年までに1億1,700万トンの大幅な成長が見込まれます。

- インドの商業セクターは、予測期間中にCAGR 8.60%と堅調な伸びを示し、最も急成長しているセメント消費者になることが予想されます。2023年から2030年にかけて、商業ビルの新規床面積は3億5,800万平方f拡大すると推定されます。この急増は、ショッピングモール、オフィススペース、小売店、その他の商業施設に対する需要の高まりによるものです。例えば、インドの上位7都市におけるグレードAオフィス市場は、2026年までに10億平方フィートに拡大し、2030年にはさらに12億平方フィートに達すると予測されています。その結果、インドの商業部門向けセメント市場は、2023年の3,932万トンから2030年には7,005万トンに急増すると予想されます。

インドのセメント市場動向

インドのグレードAオフィス市場は、2030年までに12億平方フィートに達すると予想され、商業建築部門の需要を牽引する可能性が高いです。

- 2022年、インドの新規商業床面積は2021年比で6.2%の数量増となりました。小売セクター、特に上位7都市(デリーNCR、バンガロール、ハイデラバード、ムンバイ、プネー、チェンナイ、コルカタ)では、旺盛な需要が見られ、モール面積は260万平方フィートを超え、2021年から27%増加しました。2023年を展望すると、外国直接投資(FDI)の急増が新たなオフィス、小売店、その他施設の必要性を煽り、このセクターの新規床面積は3,800万平方フィート急増すると予想されます。特に、2023年の建設開発へのFDI資本流入額は9,600万米ドルに達すると予測されています。

- 2020年、インドの商業施設の新設床面積は2019年比で68.3%減少しました。この減少は主に政府による全国的な封鎖が原因で、進行中のプロジェクトが中断され、サプライチェーンが緊張し、労働力の確保に影響を与えました。しかし、2021年に規制が緩和されると、新規床面積が約5億2,600万平方フィート急増し、大幅な回復が見られました。さらに、2021年にはグリーンビルディングへの取り組みが顕著に増加し、商業プロジェクトの約55%が持続可能性を取り入れ、この分野の需要をさらに押し上げました。

- 2030年を展望すると、インドの商業施設の新設床面積は3億5,800万平方フィートに達すると予測され、2023年から大幅に急増します。この急増により、ショッピングモール、オフィススペース、その他の商業施設に対する需要が高まっています。例えば、上位7都市におけるインドのグレードAオフィス市場は、2026年までに10億平方フィートに拡大し、2030年までにさらに12億平方フィートに拡大します。その結果、同国の商業施設の新設床面積は、予測期間中にCAGR 5.26%という堅調な伸びを記録する見通しです。

住宅需要の増加と不動産セクターの拡大が住宅セクターの需要を押し上げる

- 2022年、インドの住宅床面積は前年を上回る9.4%の伸びを示しました。国内の住宅需要は急増し、上位7都市(デリーNCR、バンガロール、ハイデラバード、ムンバイ、プネー、チェンナイ、コルカタ)の合計で約40万2,000戸が新たに建設され、2021年から44%増加しました。2023年第1四半期には、これらの都市の住宅販売戸数は11.4万戸に達し、前年から9.95万戸以上も急増しました。その結果、インドの住宅新築床面積は2023年には2022年比で約7,100万平方フィート拡大すると予測されました。

- 2020年、インドの住宅セクターは後退に直面し、新設床面積は前年比6.25%減少しました。この減少は、全国的な封鎖、サプライチェーンの混乱、労働力不足、建設生産性の低下、外国投資の落ち込みが原因です。しかし、2021年にはインドの住宅不動産市場は回復し、上位7都市で約16万3,000戸の新築住宅が増加しました。この急増により、2021年の住宅セクターの新設床面積は2020年比で約6億4,900万平方フィートと大幅に増加しました。

- 今後、インドの住宅セクターは、2023年から2030年にかけて数量ベースで2.95%のCAGRを示す見通しです。この成長は、持続的な住宅需要、投資の増加、有利な政府政策によるものです。特に、2030年までにインドの人口の40%以上が都市部に居住するようになり、手頃な価格の住宅が約2,500万戸追加される需要が高まると予測されています。さらに、2030年までに住宅不動産市場は主要都市で150万戸に達すると予想されており、この分野の需要をさらに促進しています。

インドのセメント産業概要

インドのセメント市場は適度に統合されており、上位5社で59.22%を占めています。同市場の主要企業は以下の通りです。Adani Group, Dalmia Bharat Limited, Nuvoco Vistas Corp Ltd., Shree Cement Limited and UltraTech Cement Ltd.(sorted alphabetically).

その他の特典

- エクセル形式の市場予測(ME)シート

- 3ヶ月のアナリストサポート

目次

第1章 エグゼクティブサマリーと主な調査結果

第2章 レポートのオファー

第3章 イントロダクション

- 調査の前提条件と市場定義

- 調査範囲

- 調査手法

第4章 主要産業動向

- 最終用途セクターの動向

- 商業

- 産業・施設

- インフラ

- 住宅

- 主要インフラプロジェクト(現在および発表済み)

- 規制の枠組み

- バリューチェーンと流通チャネル分析

第5章 市場セグメンテーション(市場規模、2030年までの予測、成長見通し分析を含む)

- 最終用途セクター

- 商業

- 産業・施設

- インフラ

- 住宅

- 製品

- 混合セメント

- 繊維セメント

- 普通ポルトランドセメント

- 白色セメント

- その他のタイプ

第6章 競合情勢

- 主要な戦略的動き

- 市場シェア分析

- 企業情勢

- 企業プロファイル

- Adani Group

- Birla Corporation

- Dalmia Bharat Limited

- Heidelberg Materials

- India Cements Ltd.

- JK Cement Ltd.

- Nuvoco Vistas Corp Ltd.

- Ramco Cements

- Shree Cement Limited

- UltraTech Cement Ltd.

第7章 CEOへの主な戦略的質問

第8章 付録

- 世界概要

- 概要

- ファイブフォース分析フレームワーク(産業魅力度分析)

- 世界のバリューチェーン分析

- 市場力学(DROs)

- 情報源と参考文献

- 図表一覧

- 主要洞察

- データパック

- 用語集

目次

Product Code: 50002021

The India Cement Market size is estimated at 413.95 million Tons in 2024, and is expected to reach 602.68 million Tons by 2030, growing at a CAGR of 6.46% during the forecast period (2024-2030).

India's Grade A office space will reach 1.2 billion sq. f by 2030, which is likely to drive the demand for cement

- In 2022, India's cement consumption volume surged by 17.01% compared to the previous year, driven by the robust demand from the residential and infrastructure construction sectors. By 2023, India's cement market is projected to capture approximately 12.82% of the broader Asia-Pacific market.

- With a share of 60.88% in 2022, the residential sector stands as the largest consumer of cement in India. The country's increasing urbanization, coupled with government initiatives and both foreign and domestic investments, are fueling the demand for housing. This trend is expected to drive a significant uptick in residential building construction. Projections indicate that the new floor area for residential buildings will reach 2.66 billion sq. f in 2023 and is set to climb further to 3.27 billion sq. f by 2030. Consequently, the cement market for the residential sector is anticipated to witness a substantial growth of 117 million ton by 2030 compared to 2023.

- India's commercial sector is poised to emerge as the fastest-growing consumer of cement, boasting a robust CAGR of 8.60% during the forecast period. The new floor area for commercial buildings is estimated to expand by 358 million sq. f between 2023 and 2030. This surge is attributed to the escalating demand for shopping malls, office spaces, retail outlets, and other commercial establishments. For instance, India's Grade A office market in its top seven cities is projected to swell to 1 billion sq. f by 2026, further reaching 1.2 billion sq. f by 2030. Consequently, the cement market for India's commercial sector is expected to soar from 39.32 million ton in 2023 to 70.05 million ton in 2030.

India Cement Market Trends

India's Grade A office market is expected to reach 1.2 billion sq. ft by 2030 and is likely to drive the demand for the commercial construction sector

- In 2022, India's new commercial floor area saw a 6.2% volume growth compared to 2021. The retail sector, particularly in the top seven cities (Delhi NCR, Bangalore, Hyderabad, Mumbai, Pune, Chennai, and Kolkata), witnessed robust demand, adding over 2.6 million sq. ft of mall space, a 27% increase from 2021. Looking ahead to 2023, the sector's new floor area is expected to surge by 38 million sq. ft, driven by a surge in foreign direct investment (FDI) fueling the need for new offices, retail outlets, and other facilities. Notably, the FDI equity inflow for construction development in 2023 was projected to hit USD 96 million.

- In 2020, India's commercial new floor area plummeted by 68.3% in volume compared to 2019. This decline was primarily due to a nationwide lockdown imposed by the government, which disrupted ongoing projects, strained supply chains, and impacted labor availability. However, as restrictions eased in 2021, the country witnessed a significant rebound, with the new floor area surging by approximately 526 million sq. ft. Additionally, 2021 saw a notable uptick in green building initiatives, with around 55% of commercial projects embracing sustainability, further bolstering the demand for the sector.

- Looking ahead to 2030, India's commercial new floor area is projected to hit 358 million sq. ft, a significant jump from 2023. This surge drives a growing appetite for shopping malls, office spaces, and other commercial facilities. For instance, India's Grade A office market in the top seven cities is set to expand to 1 billion sq. ft by 2026 and further to 1.2 billion sq. ft by 2030. Consequently, the country's commercial new floor area is poised to witness a robust CAGR of 5.26% during the forecast period.

Rise in demand for housing units and increasing real estate sector to boost residential sector demand

- In 2022, India witnessed a 9.4% growth in residential floor area, outpacing the previous year. The demand for housing in the country surged, with the top seven cities (Delhi NCR, Bangalore, Hyderabad, Mumbai, Pune, Chennai, and Kolkata) collectively adding approximately 402,000 new units, marking a 44% increase from 2021. In Q1 2023, housing sales in these cities reached 1.14 lakh units, a staggering jump of over 99,500 units from the previous year. Consequently, it was projected that the residential new floor area in India would expand by approximately 71 million sq. ft in 2023 compared to 2022.

- In 2020, the residential sector in India faced a setback, witnessing a 6.25% decline in new floor area compared to the previous year. This decline was attributed to the nationwide lockdown, disruptions in the supply chain, labor shortages, reduced construction productivity, and a dip in foreign investments. However, in 2021, the Indian residential real estate market rebounded, adding around 163,000 new residential units across the top seven cities. This surge translated into a significant increase of about 649 million sq. ft in the residential sector's new floor area in 2021 compared to 2020.

- Looking ahead, the residential sector in India is poised to exhibit a CAGR of 2.95% in terms of volume from 2023 to 2030. This growth can be attributed to sustained housing demand, increased investments, and favorable government policies. Notably, by 2030, it is projected that over 40% of India's population will reside in urban areas, driving a demand for approximately 25 million additional affordable housing units. Furthermore, by 2030, the residential real estate market is expected to hit 1.5 million units in key cities, further fueling the demand in the sector.

India Cement Industry Overview

The India Cement Market is moderately consolidated, with the top five companies occupying 59.22%. The major players in this market are Adani Group, Dalmia Bharat Limited, Nuvoco Vistas Corp Ltd., Shree Cement Limited and UltraTech Cement Ltd. (sorted alphabetically).

Additional Benefits:

- The market estimate (ME) sheet in Excel format

- 3 months of analyst support

TABLE OF CONTENTS

1 EXECUTIVE SUMMARY & KEY FINDINGS

2 REPORT OFFERS

3 INTRODUCTION

- 3.1 Study Assumptions & Market Definition

- 3.2 Scope of the Study

- 3.3 Research Methodology

4 KEY INDUSTRY TRENDS

- 4.1 End Use Sector Trends

- 4.1.1 Commercial

- 4.1.2 Industrial and Institutional

- 4.1.3 Infrastructure

- 4.1.4 Residential

- 4.2 Major Infrastructure Projects (current And Announced)

- 4.3 Regulatory Framework

- 4.4 Value Chain & Distribution Channel Analysis

5 MARKET SEGMENTATION (includes market size, forecasts up to 2030 and analysis of growth prospects.)

- 5.1 End Use Sector

- 5.1.1 Commercial

- 5.1.2 Industrial and Institutional

- 5.1.3 Infrastructure

- 5.1.4 Residential

- 5.2 Product

- 5.2.1 Blended Cement

- 5.2.2 Fiber Cement

- 5.2.3 Ordinary Portland Cement

- 5.2.4 White Cement

- 5.2.5 Other Types

6 COMPETITIVE LANDSCAPE

- 6.1 Key Strategic Moves

- 6.2 Market Share Analysis

- 6.3 Company Landscape

- 6.4 Company Profiles

- 6.4.1 Adani Group

- 6.4.2 Birla Corporation

- 6.4.3 Dalmia Bharat Limited

- 6.4.4 Heidelberg Materials

- 6.4.5 India Cements Ltd.

- 6.4.6 JK Cement Ltd.

- 6.4.7 Nuvoco Vistas Corp Ltd.

- 6.4.8 Ramco Cements

- 6.4.9 Shree Cement Limited

- 6.4.10 UltraTech Cement Ltd.

7 KEY STRATEGIC QUESTIONS FOR CONCRETE, MORTARS AND CONSTRUCTION CHEMICALS CEOS

8 APPENDIX

- 8.1 Global Overview

- 8.1.1 Overview

- 8.1.2 Porter's Five Forces Framework (Industry Attractiveness Analysis)

- 8.1.3 Global Value Chain Analysis

- 8.1.4 Market Dynamics (DROs)

- 8.2 Sources & References

- 8.3 List of Tables & Figures

- 8.4 Primary Insights

- 8.5 Data Pack

- 8.6 Glossary of Terms