|

市場調査レポート

商品コード

1644380

デジタル保険プラットフォーム:市場シェア分析、産業動向・統計、成長予測(2025年~2030年)Digital Insurance Platform - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2025 - 2030) |

||||||

カスタマイズ可能

適宜更新あり

|

|||||||

| デジタル保険プラットフォーム:市場シェア分析、産業動向・統計、成長予測(2025年~2030年) |

|

出版日: 2025年01月05日

発行: Mordor Intelligence

ページ情報: 英文 100 Pages

納期: 2~3営業日

|

全表示

- 概要

- 目次

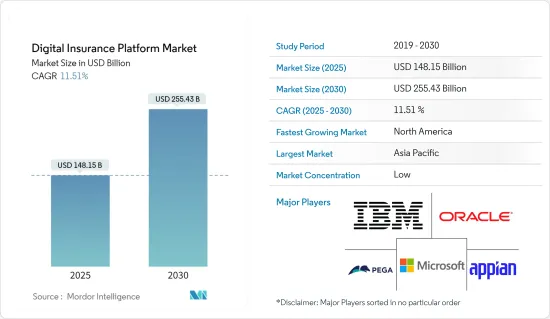

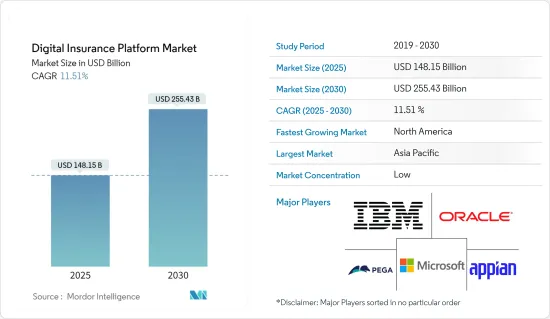

デジタル保険プラットフォームの市場規模は、2025年に1,481億5,000万米ドルと推定され、予測期間(2025-2030年)のCAGRは11.51%で、2030年には2,554億3,000万米ドルに達すると予測されます。

インシュアテック企業は、デジタル・プラットフォームを構築し、保険会社やサプライヤーと協業することで、保険業界を破壊しています。IoT、ビッグデータ分析、ブロックチェーン、人工知能、クラウドコンピューティングなどの技術によって実現されるデジタル保険プラットフォームによって、従来の保険会社の商品中心モデルから顧客中心モデルへのパラダイムシフトが実現しています。

主なハイライト

- 保険会社にとって、顧客ロイヤルティと顧客満足度が最大の関心事となっています。人工知能(AI)と関連技術は、流通から引受、プライシング、クレーム管理に至るまで、保険のバリューチェーンのあらゆる側面に大きな影響を与えると予想されます。その結果、ほぼリアルタイムで保険の価格決定、購入、契約締結が行われるようになるかもしれないです。これらを通じて、保険会社は情報をスマートに結びつけ、革新的な商品やサービスを迅速に提供できるようになり、最終的には顧客のロイヤルティと満足度を大幅に向上させることになります。

- 保険業界全体に、かつてない大きな進歩の兆しが見られます。新しいテクノロジーを開発し、保険会社や既存のテクノロジー・パートナーと提携して、新しいモデルやツールを開発します。また、最小実行可能製品(MVP)や概念実証(POC)を迅速に実行し、そのまま本番稼動させることで、業績を刺激する企業もあります。

- 多くの企業は、パンデミック中やパンデミック後に、既存のデジタル・ロードマップをスピードアップする方法を模索しています。また、敏捷性を高めるために新しいアウトソーシング・ソリューションを模索しているところもあります。過去数ヶ月間、市場はコンタクトセンターと保険金請求機能のデジタル化に注力してきました。特に、自動化とプロセスの合理化、構造化・非構造化データ、外部データ、知識の探索的利用の改善において大きな進展があった。

- その反面、デジタル保険への移行により、必要とされるデータ量が増加し、その処理方法も多様化しました。例えば、保険会社は災害モデルを更新する際、どれだけの家屋や企業がリスク管理上脆弱であるかを把握し、それに応じて料率を調整する必要があります。将来的には、より包括的な脅威の範囲をキャタストロフ・モデルでカバーする必要があると思われます。さらに、保険会社、特にサイバー保険を販売する保険会社は、リスクを管理し、被保険者の信頼を維持するために、システムやデータをハッキングから保護する特別な義務を負っています。保険会社は、被保険者の情報を安全に管理するための適切な手続きを必要としています。

- クラウド・コンピューティングにより、保険会社はビジネス・ニーズの変化に応じて、業務の迅速な拡張や縮小が可能になります。この拡張性と柔軟性は、顧客需要の変動に対応し、市場の変化に適応する上で極めて重要です。

- デジタル保険プラットフォームをラガシー・システムと統合することは保険業界共通の課題であり、デジタル保険プラットフォーム市場の成長を抑制する可能性があります。この統合に伴ういくつかの困難や複雑さが、最新のデジタル・ソリューションの採用や実装の妨げとなる可能性があります。

デジタル保険プラットフォーム市場の動向

クラウド採用の拡大が市場成長を牽引する見込み

- 新たなデータ・ストレージを構築・維持する代わりに、データをクラウドに移行することでコストとリソースを節約することの重要性に対する企業の認識が高まっていることが、クラウドベースのソリューションに対する需要、ひいてはこの地域におけるオンデマンド・デジタル保険プラットフォームの採用を促進しています。クラウドプラットフォームとエコシステムは、今後数年の間に、デジタル革新のペースと規模を飛躍的に拡大させる発射台としての役割を果たすと予想されます。

- クラウドベースの保険ソリューションは、ターゲットを絞ったキャンペーン管理や、オポチュニティとリードのエンゲージメントモデルの改善を通じて、より優れたソーシャルリスニングを提供し、オポチュニティから販売への転換率を高めることができます。その結果、アップセル、クロスセル、継続率が向上する可能性があります。クラウドはまた、より良いサービスと最終顧客とのより良いコミュニケーションを提供することで、クレーム体験を強化することもできます。このようなクラウドの能力が、クラウドベースのデジタル保険プラットフォーム市場の成長を後押ししています。

- さらに、パブリック・クラウド・サービスを導入することで、信頼性の境界が組織を超えて広がるため、クラウド・インフラストラクチャではセキュリティが重要な要素となります。グーグル・ドライブ、ドロップボックス、マイクロソフト・アジュールなどのクラウド・サービスの導入が進み、これらのツールがビジネス・プロセスの不可欠な一部となっているため、企業は機密データの管理不能などのセキュリティ問題に対処しなければならないです。このため、オンデマンド・ソリューションの導入が増加しています。

- ヘルスケアITの複雑化により、ヘルスケア組織は、コストを削減しながらデジタル戦略をサポートし、俊敏性を高めることができる代替オプションを探すようになっています。例えば、レッドハットは昨年、アルゼンチンの非営利医療保険組織であるMedife Asociacion Civilが、パンデミック時に変化する遠隔医療サービスをサポートするために、レッドハットのオープン・ハイブリッド・クラウド・テクノロジーに基づく新しいデジタル・アプリケーション・アーキテクチャを実装するためにレッドハットを選択したと発表しました。

- 帯域幅の需要が変動する組織では、主に容量の迅速な増減が求められます。クラウド技術は、運用のニーズに応じて帯域幅を増減するために必要な柔軟性を組織に提供します。このアプローチにより、コストを削減し、競合よりも優位に立つことができます。

アジア太平洋地域が大きな市場シェアを占める見込み

- 保険エコシステムの出現は始まりに過ぎないです。ターゲットを絞った保険マーケティングを可能にし、応答性の高い顧客エンゲージメント機能を提供するプラットフォームへの決済とソーシャルメディアの統合は、保険会社がアジア全域で目にするものです。これらのプラットフォームは、保険会社に初めて決済とマーケティングのサービスを提供します。その結果、ハイテク業界で働く人々は、従来の保険会社が負担していた手数料や経費の一部を重複させることなく、その規模を活かして保険商品やサービスを提供することができます。

- IRDA(保険規制開発庁)によると、インドでは昨年度末時点で67の保険会社が営業していました。このうち、独立系の医療保険会社が5社、損害保険会社が27社、生命保険会社が24社でした。海外再保険会社の支店を含む再保険会社も11社あります。生命保険公社(LIC)は、公的部門で生命保険を提供する唯一の会社です。損害保険事業では、公的部門の保険会社が6社あります。また、インド損害保険公社は唯一の国営再保険会社です。このような膨大な数の保険会社は、調査された市場が成長する機会を生み出すと思われます。

- さらに、スイス・リーによれば、2029年までにアジア太平洋地域の保険料は世界の42%を占め、そのうち中国のシェアは20%になると予測されています。スイス・リーによれば、中国は2030年代半ばまでに最大の保険市場になるといいます。ベイン・アンド・カンパニーの報告書によると、アジア太平洋の新興国市場の消費者は保険に加入しておらず、保険普及率の指標のひとつである国民1人当たりのGDPに占める総保険料の割合は、インド、中国本土、インドネシア、マレーシアでは普及率が5%未満であり、アジア太平洋の新興国市場ではかなりの需要が満たされていないことを示しています。

- 保険流通の状況は徐々に進化しています。中国では、デジタル・チャネルが目立つようになっています。アジア太平洋地域の多くでは、消費者は保険会社がエコシステム・サービスを提供することに前向きです。このようなデジタル保険エコシステムは、相互接続されたプレーヤーが商品とサービスのセットを形成し、ユーザーが1つの統合された経験で様々なニーズを満たすことを可能にしています。このため、デジタル保険プラットフォームに対する需要が高まることが予想されます。

- 顧客の様々な要求に応え、市場シェアを拡大するため、この地域の保険会社はデジタル化に投資しています。例えば、プライベート・エクイティ(PE)企業であるウォーバーグ・ピンカスは今年、東南アジアでデジタル損害保険プラットフォームを立ち上げるために3億5,000万米ドルを投資しました。これは、同地域の保険市場に対する同社最大の投資です。

デジタル保険プラットフォーム業界の概要

デジタル保険プラットフォームは断片化されており、IBM Corporation、Microsoft Corporation、Oracle Corporation、Pegasystems Inc.、Appian Corporationといった大手企業が存在します。同市場のプレーヤーは、製品ラインナップを強化し、持続可能な競争優位性を獲得するために、提携や買収などの戦略を採用しています。

- 2023年9月- クラウド保険ソフトウェア・ソリューションの世界的リーダーであるマジェスコとマイクロソフトは、保険会社の長期的なデジタルトランスフォーメーションを推進するための戦略的提携を締結しました。この提携により、マイクロソフトのクラウドおよびアナリティクス機能を活用し、スケーラブルでセキュアなインテリジェント・クラウド環境が消費者に提供されます。

- 2023年4月-EYは、世界のデジタル保険プラットフォーム・プロバイダーの1つであるEIS Group Inc(EIS)とアーンスト・アンド・ヤングLLP(EY米国)との提携を発表し、保険業界における課題や将来の要件に対応するため、EISのクラウドネイティブかつデジタル保険プラットフォーム(主要なアプリケーション・プログラミング・インターフェース)の実行と組み合わせにおいてクライアントを支援します。

その他の特典

- エクセル形式の市場予測(ME)シート

- 3ヶ月間のアナリストサポート

目次

第1章 イントロダクション

- 調査の前提条件と市場定義

- 調査範囲

第2章 調査手法

第3章 エグゼクティブサマリー

第4章 市場洞察

- 市場概要

- 業界の魅力度-ポーターのファイブフォース分析

- 新規参入業者の脅威

- 買い手/消費者の交渉力

- 供給企業の交渉力

- 代替品の脅威

- 競争企業間の敵対関係の強さ

- COVID-19が業界に与える影響の評価

第5章 市場力学

- 市場促進要因

- 保険会社の製品ベースから顧客中心戦略へのシフトの増加

- デジタルチャネルに対する保険会社の意識の高まり

- クラウドの採用拡大

- 市場抑制要因

- 保険プラットフォームとレガシーシステムとの統合の難しさ

第6章 市場セグメンテーション

- 展開別

- クラウド

- オンプレミス

- 組織規模別

- 大企業

- 中小企業

- 用途別

- 自動車・運輸

- 住宅・商業ビル

- 生活と健康

- ビジネス・企業

- 家電・産業機械

- 旅行

- 地域別

- 北米

- 米国

- カナダ

- 欧州

- 英国

- ドイツ

- フランス

- アジア

- 中国

- 日本

- インド

- オーストラリア・ニュージーランド

- ラテンアメリカ

- 中東・アフリカ

- 北米

第7章 競合情勢

- 企業プロファイル

- IBM Corporation

- Microsoft Corporation

- Oracle Corporation

- Pegasystems Inc.

- Appian Corporation

- Mindtree Ltd

- DXC Technology Company

- Prima Solutions SA

- Majesco

- EIS Software Limited

第8章 投資分析

第9章 市場機会と今後の動向

The Digital Insurance Platform Market size is estimated at USD 148.15 billion in 2025, and is expected to reach USD 255.43 billion by 2030, at a CAGR of 11.51% during the forecast period (2025-2030).

Insurtech companies are disrupting the insurance industry by building digital platforms and collaborating with insurance companies and suppliers. The paradigm shift from a product-centric model in traditional insurance companies to a primarily client-centric model has been enabled by the digital insurance platforms enabled by technologies like IoT, Big data analytics, blockchain, artificial intelligence, and cloud computing.

Key Highlights

- Customer loyalty and satisfaction have become primary concerns for insurance companies. Artificial intelligence (AI) and related technologies are expected to significantly impact all aspects of the insurance value chain, from distribution to underwriting and pricing to claims management. This may result in policies being priced, purchased, and bound in near real-time. Through these, insurers have been able to smartly connect information and quickly deliver innovative products and services, which, in the end, will significantly improve customer loyalty and satisfaction.

- Signs of massive and unprecedented progress are observed across the insurance industry. Explore new technologies and partner with insurance companies and their existing technology partners to develop new models and tools. Others stimulate their business results by executing quick minimum viable products (MVPs), proof of concepts (POCs), and straight into production.

- Many seek ways to speed up their existing digital roadmaps during and post-pandemics. And some are exploring new outsourcing solutions to drive agility. Over the past few months, the market has focused on digitizing the contact centers and the claims functions. Notably, significant progress was made in adopting automation and process streamlining, improving the use of structured and unstructured data, external data, and the exploratory use of knowledge.

- On the flip side, the shift to digital insurance has increased the volume of data required and the variety of methods for processing it. When updating its catastrophe models, an insurance company, for instance, needs to know how many houses and businesses are vulnerable to manage risk and adjust its writings accordingly. In the future, a more comprehensive range of threats will need to be covered by catastrophe modeling. Further, insurance firms, particularly those who sell cyber insurance, have a specific obligation to protect their systems and data against hacking to manage risk and maintain the trust of their insured. Insurance providers require the appropriate procedures to manage their insured's information securely.

- Cloud computing allows insurance companies to scale their operations up or down quickly in response to changing business needs. This scalability and flexibility are crucial in handling fluctuations in customer demand and adapting to market changes.

- Integrating digital insurance platforms with the lagacy system is a common challange in the insurance industry and can restrain the growth of the digital insurance platform market. Several difficulties and complexities associated with this integration can hinder the adoption and implementation of modern digital solutions.

Digital Insurance Platform Market Trends

Growing Cloud Adoption is Expected to Drive the Market Growth

- The increasing realization among enterprises about the importance of saving money and resources by moving their data to the cloud instead of building and maintaining new data storage is driving the demand for cloud-based solutions and hence, the adoption of on-demand digital insurance platforms in the region. Owing to multiple benefits, and over the course of the next few years, cloud platforms and ecosystems are anticipated to serve as a launchpad for an explosion in the pace and scale of digital innovation.

- Cloud-based insurance solutions can offer better social listening and higher conversion rates from opportunity to sale through targeted campaign management and improved opportunity and lead engagement models. This could result in higher upsell, cross-sell, and retention rates. Cloud can also enhance the claims experience by providing better service and better communication with end customers. This ability of the cloud is augmenting the growth of the cloud-based digital insurance platform market.

- Furthermore, deploying public cloud service extends the boundary of trust beyond the organization, making security a vital part of the cloud infrastructure. However, the increasing usage of cloud-based solutions has significantly simplified insurance firms' adoption of cybersecurity practices.With the increased adoption of cloud services, such as Google Drive, Dropbox, and Microsoft Azure, among others, and with these tools emerging as an integral part of business processes, enterprises must deal with security issues, such as loss of control over sensitive data. This gives rise to the increased incorporation of on-demand solutions.

- The increasing complexity of the healthcare IT landscape is driving healthcare organizations to look for alternate options that can support digital strategies and increase agility while reducing costs. For instance, last year, Red Hat announced that Medife Asociacion Civil, a non-profit healthcare insurance organization in Argentina, selected RedHat to implement a new digital application architecture based on Red Hat's open hybrid cloud technologies to support the changing remote healthcare services during a pandemic.

- Organizations with fluctuating bandwidth demand primarily need to scale up and down their capacity quickly. Cloud technology provides organizations with the flexibility they need to increase and decrease their bandwidth with the needs of their operation. This approach can cut costs and give businesses an edge over the competition.

Asia Pacific is Expected to Hold Significant Market Share

- The emergence of insurance ecosystems is only the beginning. The integration of payment and social media into platforms that enable targeted insurance marketing and offer highly responsive customer engagement capabilities is something that insurance companies see all over Asia. These platforms offer insurers payment and marketing services for the first time. As a result, those working in the tech industry can use their scale to provide insurance goods and services without duplicating some of the fees and expenses incurred by traditional insurance companies.

- According to IRDA(Insurance Regulatory and Development Authority), In India, there were 67 insurers in operation at the end of the last fiscal year. Out of these, five were independent health insurers, 27 were general insurers, and 24 were life insurers. 11 reinsurers, including branches of overseas reinsurers, were also present in the nation. Life Insurance Corporation (LIC) is the only company in the public sector that provides life insurance. In the non-life insurance business, there are six public sector insurers. In addition, the General Insurance Corporation of India is the only national reinsurer. Such a huge number of insurance firms will create an opportunity for the studied market to grow.

- Further, by 2029, Asia Pacific is estimated to account for 42% of global insurance premiums, with China's share forecast to be 20%, according to Swiss Re. The country is on course to become the largest insurance market by the mid-2030s. According to a report by Bain & Company, consumers in Asia-Pacific's developing markets are significantly underinsured, with one measure of insurance penetration, gross written premiums as a percentage of per-capita GDP, signaling a significant amount of unmet demand in Asia-Pacific's developing markets where penetration is less than 5% in India, mainland China, Indonesia, and Malaysia.

- The insurance distribution landscape is gradually evolving. In China, digital channels are becoming more prominent. In many Asia Pacific jurisdictions, consumers are open to having insurers provide ecosystem services. These digital insurance ecosystems are interconnected players forming sets of products and services that allow users to fulfill a variety of needs in one integrated experience. This is expected to augment the demand for a digital insurance platform.

- To meet the various demands of the customers and increase the market share, insurance firms in the region are investing in digitalization. For instance, this year, Warburg Pincus, a private equity (PE) firm, invested USD 350 million in equity to launch a digital general insurance platform in Southeast Asia. This is the business's largest investment in the region's insurance market.

Digital Insurance Platform Industry Overview

The Digital Insurance Platform is fragmented, with the presence of major players like IBM Corporation, Microsoft Corporation, Oracle Corporation, Pegasystems Inc., and Appian Corporation. Players in the market are adopting strategies such as partnerships and acquisitions to enhance their product offerings and gain sustainable competitive advantage.

- September 2023 - Majesco, one of the global leaders in cloud insurance software solutions, and Microsoft entered a strategic alliance to drive long-term digital transformation for insurers. The partnership empowers consumers with a scalable and secure intelligent cloud environment by leveraging Microsoft Cloud and Analytics capabilities.

- April 2023 - EY organization announced a partnership with the EIS Group Inc (EIS), one of the global digital insurance platform providers, and Ernst & Young LLP (EY US) to assist clients in executing and combining EIS' cloud-native and digital insurance platform, a primary application programming interface, to address challenges and future requirements in the insurance industry.

Additional Benefits:

- The market estimate (ME) sheet in Excel format

- 3 months of analyst support

TABLE OF CONTENTS

1 INTRODUCTION

- 1.1 Study Assumptions and Market Definition

- 1.2 Scope of the Study

2 RESEARCH METHODOLOGY

3 EXECUTIVE SUMMARY

4 MARKET INSIGHTS

- 4.1 Market Overview

- 4.2 Industry Attractiveness - Porter's Five Forces Analysis

- 4.2.1 Threat of New Entrants

- 4.2.2 Bargaining Power of Buyers/Consumers

- 4.2.3 Bargaining Power of Suppliers

- 4.2.4 Threat of Substitute Products

- 4.2.5 Intensity of Competitive Rivalry

- 4.3 Assessment of COVID-19 impact on the industry

5 MARKET DYNAMICS

- 5.1 Market Drivers

- 5.1.1 Increasing Shift of Insurance Companies From Product Based to Customer-centric Strategies

- 5.1.2 Increased Awareness Among Insurers About Digital Channels

- 5.1.3 Growing Cloud Adoption

- 5.2 Market Restraints

- 5.2.1 Difficulty Regarding Integration of Insurance Platform with Legacy Systems

6 MARKET SEGMENTATION

- 6.1 By Deployment

- 6.1.1 Cloud

- 6.1.2 On-premise

- 6.2 By Organization Size

- 6.2.1 Large Enterprises

- 6.2.2 Small and Medium Enterprises

- 6.3 By Application

- 6.3.1 Automotive and Transportation

- 6.3.2 Home and Commercial Buildings

- 6.3.3 Life and Health

- 6.3.4 Business and Enterprise

- 6.3.5 Consumer Electronics and Industrial Machines

- 6.3.6 Travel

- 6.4 By Geography

- 6.4.1 North America

- 6.4.1.1 United States

- 6.4.1.2 Canada

- 6.4.2 Europe

- 6.4.2.1 United Kingdom

- 6.4.2.2 Germany

- 6.4.2.3 France

- 6.4.3 Asia

- 6.4.3.1 China

- 6.4.3.2 Japan

- 6.4.3.3 India

- 6.4.3.4 Australia and New Zealand

- 6.4.4 Latin America

- 6.4.5 Middle East and Africa

- 6.4.1 North America

7 COMPETITIVE LANDSCAPE

- 7.1 Company Profiles

- 7.1.1 IBM Corporation

- 7.1.2 Microsoft Corporation

- 7.1.3 Oracle Corporation

- 7.1.4 Pegasystems Inc.

- 7.1.5 Appian Corporation

- 7.1.6 Mindtree Ltd

- 7.1.7 DXC Technology Company

- 7.1.8 Prima Solutions SA

- 7.1.9 Majesco

- 7.1.10 EIS Software Limited