|

市場調査レポート

商品コード

1644328

インドネシアの商業用建設:市場シェア分析、産業動向と統計、成長予測(2025年~2030年)Indonesia Commercial Construction - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2025 - 2030) |

||||||

カスタマイズ可能

適宜更新あり

|

|||||||

| インドネシアの商業用建設:市場シェア分析、産業動向と統計、成長予測(2025年~2030年) |

|

出版日: 2025年01月05日

発行: Mordor Intelligence

ページ情報: 英文 150 Pages

納期: 2~3営業日

|

全表示

- 概要

- 目次

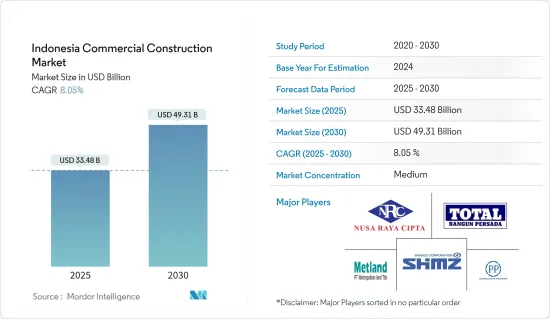

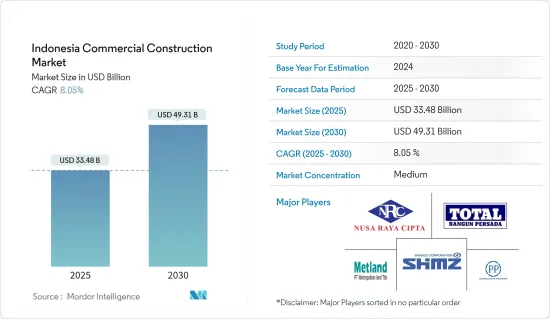

インドネシアの商業用建設市場規模は2025年に334億8,000万米ドルと推定され、予測期間(2025~2030年)のCAGRは8.05%で、2030年には493億1,000万米ドルに達すると予測されます。

主要ハイライト

- 2024年、都市化と近代的インフラ需要の高まりがインドネシアの商業用建設市場に新たな息吹を吹き込んでいます。ジャカルタ、スラバヤ、バンドンなどの主要都市では、開発業者が拡大する都市人口のニーズに応えるため、建設ブームが起きています。政府が公共インフラの強化に力を注いでいることは、都市の連結性とアクセシビリティの向上を目的とした、いくつかの注目すべきプロジェクトによって強調されています。

- 産業団体の予測によると、インドネシアは2045年までに、GDPが世界第5位の高所得国になります。同国が政治的安定を維持する限り、急速に都市化する人口が建設セクターの需要を押し上げ続けると考えられます。

- 2024年には、パプア山地が249.12を記録し、インドネシアで最も高い建設コスト指数でトップになりました。産業団体が強調しているように、僅差でパプア島の他の州が続いています。さらに、政府はグリーンビルディング協議会(GBCI)のイニシアチブを先頭に、サステイナブル建設手法を支持しています。GBCIは、環境に優しい建材とエネルギー効率の高い設計を提唱しています。こうした持続可能性への意識の高まりを反映して、2024年にはいくつかの商業プロジェクトがGBCIの認証を取得する予定です。その代表例がジャカルタのAIAセントラル・オフィスタワーで、エネルギー効率の高いシステムとサステイナブル材料を採用したグリーンデザインが高く評価されています。

- 商業用建設のセグメントでも、eコマースブームへの対応が進んでいます。オンライン小売が盛んになるにつれ、物流施設や配送センターへの需要が高まっています。さらに、外国からの投資は、商業用建設セグメントの成長を推進する上で極めて重要な役割を果たしています。2024年には、数多くの国際企業が地元の開発業者とパートナーシップを結び、野心的な大規模プロジェクトに着手しました。特にカーニーは、2024年のインドネシアの外国直接投資(FDI)信頼度指数が1.8になったと報告しています。

インドネシアの商業用建設市場動向

インドネシアの小売セクターが商業施設建設急増の原動力

2024年、インドネシアの商業施設建設市場は、都市部の消費者がますます近代的なショッピング体験を求めるようになり、急成長する小売セクターによって推進されています。Worldometerによると、人口の59.0%以上が都市部に居住しているインドネシアは、中間層の拡大と消費支出の増加により、現代的な小売スペースへの需要が高まっています。ジャカルタやスラバヤをはじめとする主要都市の中心部では、ショッピングモールや複合商業施設への投資が活発化しており、消費者の進化するニーズに対応するため、商業用建設市場の大幅な成長を促しています。

インドネシア政府は2024年、小売セクターが経済成長を促進する上で極めて重要な役割を担っていることを認識し、支援施策を打ち出しました。規制が緩和されたことで、国内外の投資家に道が開かれ、商業用建設プロジェクトに関連するリスクが軽減されました。この動向の証として、国際的な小売大手がインドネシアで頭角を現し、商業用建設市場の拡大に直接貢献する近代的な小売空間を作り上げています。小売セクターの活力を示す指標として、インドネシア銀行は2024年2月の小売売上高指数を214.1と報告し、同セクターが建設活動に与える影響力をさらに強調しています。

一方、eコマース・ブームは小売業の景観を再構築し、商業用建設市場における新たな需要を牽引しています。オンラインショッピングの増加に伴い、eコマース事業を強化するための物流施設や配送センターのニーズが急増しています。SimilarWebの調査によると、2024年2月にインドネシアのeコマース大手Shopeeが約2億2,800万回クリックされ、TokopediaとLazada IDに次いでトップとなりました。これを受けて政府は、進化するニーズをサポートするインフラへの投資を進めており、商業デベロッパーがポートフォリオを拡大する機会を創出しています。この進化は、サプライチェーン・オペレーションを合理化するだけでなく、近代的な小売スペースへのさらなる投資を促進し、商業用建設市場の成長を強化しています。

結論として、政府の施策とeコマースの台頭に支えられた小売セクターは、2024年のインドネシアの商業用建設市場の重要な促進要因です。近代的な小売スペースと物流インフラに対する需要の高まりが市場の軌道を形成しており、開発業者と投資家双方に有利な機会をもたらしています。

市場を牽引する政府の取り組み

2024年、インドネシアの商業用建設市場は、国のインフラ強化を目的とした政府の大規模な投資とイニシアチブに後押しされ、大きく成長する展望です。建設部門はインドネシアのGDPに占める貢献度が第5位であり、同国の建設セグメントへの投資はアジアで最も大規模なものひとつです。今回の予算は、経済活性化に対する政府の献身を再確認するだけでなく、オフィスビルから小売店、ホスピタリティ施設に至るまで、多様な商業プロジェクトに資金を投入し、インドネシアのビジネス環境に磨きをかけようという意欲を示すものでもあります。

この事業拡大の中心にあるのが、政府の2020~2024年国家中期開発計画(RPJMN)で、インフラ整備の重要性が強調されています。インフラ整備を優先することで、商業施設建設における民間投資や官民パートナーシップ(PPP)を助長する環境を育成することを目的としています。その結果、ショッピングモールから複合オフィスビルまで、商業プロジェクトが顕著に増加し、都市住民の要望に応え、経済活動を活性化しています。

さらに、外国からの投資は、インドネシアの商業用建設市場の勢いを増幅させる上で極めて重要な役割を果たしています。ASEAN Briefingのデータによると、2024年上半期の投資総額は82兆9,000億ルピア(約554億米ドル)に達しました。この動向をさらに際立たせているのが、CEICによると、インドネシアの外国直接投資(FDI)が前四半期の44億米ドル増から、2024年9月には75億米ドル増と大幅な伸びを記録したことです。このような外資の流入は、世界標準を満たす近代的な商業空間の開拓に道を開くだけでなく、市場競争を激化させ、イノベーションに拍車をかけています。

まとめると、インドネシアの商業用建設市場は、政府のイニシアチブ、戦略的先見性、外国投資の急増に後押しされ、上昇基調にあります。これらの要素を総合すると、同市場は今後も成長を続け、インドネシアの経済発展に不可欠な貢献者としての役割を確固たるものにしていくと考えられます。

インドネシアの商業用建設産業概要

インドネシアの商業用建設市場は、資金調達や最先端技術に対応するための技能向上の機会という点で、公的競争者と民間競争者の間に不均衡があるため、競合はあまり高くないです。それでも、このセグメントへの政府の投資が増加しているため、中小企業にも機会があります。インドネシアの建設市場は、予測期間中に成長機会を提供し、市場競争を促進すると予想されます。

同市場の主要企業には、PT Pembangunan Perumahan(PTPP)(Persero)Tbk、PT Wijaya Karya Bangunan Gedung Tbk、PT.Metropolitan Land TBK、PT.Total Bangun Persada TBK, PT.Nusa Raya Cipta, PT.Shimizu Bangun Cipta KontraktorとPT.Tunas Jaya Sanurです。ほとんどの企業収益は、複数のポートフォリオを管理し、商業部門が総収入の本物のシェアを形成しています。最近の政府による規制緩和の結果、外国企業による投資が増加しており、予測期間中の競合は公平になりつつあるようです。

その他の特典

- エクセル形式の市場予測(ME)シート

- 3ヶ月間のアナリストサポート

目次

第1章 イントロダクション

- 調査の前提条件

- 調査範囲

第2章 調査手法

- 分析手法

- 調査フェーズ

第3章 エグゼクティブサマリー

第4章 市場力学と洞察

- 現在の市場シナリオ

- 市場促進要因

- 政府のインフラ投資

- 海外からの直接投資

- 市場抑制要因

- 土地取得の課題

- 経済変動

- 市場機会

- グリーンビルディングと持続可能性

- 手頃な価格の住宅

- 産業の魅力-ポーターのファイブフォース分析

- 供給企業の交渉力

- 消費者の交渉力

- 新規参入業者の脅威

- 代替品の脅威

- 競争企業間の敵対関係

- インドネシアの商業用建設市場概要

- 建設コスト概要(平均コスト、オフィスと店舗、平方フィート)

- 新たに完成したオフィススペースに関する洞察(平方フィート)

- 技術動向

- 政府規制

- バリューチェーン/サプライチェーン分析

- 地政学とパンデミックが市場に与える影響

第5章 市場セグメンテーション

- タイプ別

- オフィス

- 小売

- ホスピタリティ

- 施設

- その他

第6章 競合情勢

- 市場集中度概要

- 企業プロファイル

- PT Pembangunan Perumahan(PTPP)(Persero)Tbk

- PT. Metropolitan Land TBK

- PT. Total Bangun Persada TBK

- PT. Nusa Raya Cipta

- PT. Shimizu Bangun Cipta Kontraktor

- PT. Tunas Jaya Sanur

- The Mulia Group

- PT. Tatamulia Nusantara Indah

- PT. Takenaka*

第7章 市場機会と今後の動向

第8章 付録

- マクロ経済指標(活動別GDP分布、商業用建設の経済への貢献度)

- 資本フロー洞察(商業用建設セクターへの投資)

The Indonesia Commercial Construction Market size is estimated at USD 33.48 billion in 2025, and is expected to reach USD 49.31 billion by 2030, at a CAGR of 8.05% during the forecast period (2025-2030).

Key Highlights

- In 2024, urbanization and a rising demand for modern infrastructure are breathing new life into Indonesia's commercial construction market. Major cities, including Jakarta, Surabaya, and Bandung, are witnessing a construction boom as developers cater to the needs of an expanding urban populace. The government's dedication to bolstering public infrastructure is underscored by several high-profile projects, all aimed at enhancing urban connectivity and accessibility.

- By 2045, it is predicted that Indonesia would be a high-income nation with the fifth-largest GDP worldwide aas per Industry Associations. As long as the nation maintains political stability, its rapidly urbanising population will continue to boost demand in the building sector.

- In 2024, the Mountains Papua province topped the charts with the highest construction cost index in Indonesia, registering a score of 249.12. Following closely were other provinces on Papua Island, as highlighted by industry associations. Moreover, the government is championing sustainable construction practices, spearheaded by initiatives from the Green Building Council Indonesia (GBCI). GBCI advocates for eco-friendly building materials and energy-efficient designs. Reflecting this growing sustainability consciousness, several commercial projects in 2024 are earning GBCI certifications. A prime example is Jakarta's AIA Central office tower, lauded for its green design, featuring energy-efficient systems and sustainable materials.

- The commercial construction scene is also adapting to the e-commerce boom. As online retail flourishes, there's a heightened demand for logistics facilities and distribution centers. Furthermore, foreign investment plays a pivotal role in propelling growth in the commercial construction arena. In 2024, numerous international firms forged partnerships with local developers, embarking on ambitious large-scale projects. Notably, Kearney reported that Indonesia's foreign direct investment (FDI) confidence index score stood at 1.8 in 2024.

Indonesia Commercial Construction Market Trends

Indonesia's Retail Sector Fuels Surge in Commercial Construction

In 2024, Indonesia's commercial construction market is being propelled by a burgeoning retail sector, as urban consumers increasingly seek modern shopping experiences. With over 59.0% of its population residing in urban locales, as highlighted by Worldometer, Indonesia's expanding middle class and rising consumer spending have intensified the demand for contemporary retail spaces. Major urban centers, notably Jakarta and Surabaya, are seeing a flurry of investments in shopping malls and retail complexes, driving significant growth in the commercial construction market to meet the evolving needs of consumers.

Recognizing the retail sector's pivotal role in bolstering economic growth, the Indonesian government in 2024 rolled out supportive policies. Eased regulations have paved the way for both domestic and international investors, mitigating risks tied to commercial construction projects. A testament to this trend, international retail giants are making their mark in Indonesia, crafting modern retail spaces that directly contribute to the expansion of the commercial construction market. As an indicator of the retail sector's vitality, Bank Indonesia reported a retail sales index of 214.1 in February 2024, further emphasizing the sector's influence on construction activities.

Meanwhile, the e-commerce boom is reshaping retail landscapes and driving new demands within the commercial construction market. With online shopping on the rise, there's a burgeoning need for logistics facilities and distribution centers to bolster e-commerce operations. Highlighting this trend, Indonesian e-commerce titan Shopee topped the charts with approximately 228 million clicks in February 2024, trailed by Tokopedia and Lazada ID, as per SimilarWeb's survey. In response, the government is channeling investments into infrastructure to support these evolving needs, creating opportunities for commercial developers to expand their portfolios. This evolution not only streamlines supply chain operations but also fuels further investments in modern retail spaces, reinforcing the growth of the commercial construction market.

In conclusion, the retail sector, supported by government policies and the rise of e-commerce, is a critical driver of Indonesia's commercial construction market in 2024. The increasing demand for modern retail spaces and logistics infrastructure is shaping the market's trajectory, presenting lucrative opportunities for developers and investors alike.

Government Initiatives Driving the Market

In 2024, Indonesia's commercial construction market is set to flourish, propelled by significant government investments and initiatives aimed at strengthening the nation's infrastructure. The construction sector ranks as the fifth-largest contributor to Indonesia's GDP, with investments in the country's construction arena being among the most substantial in Asia. This budget not only reaffirms the government's dedication to economic stimulation but also signals its ambition to refine Indonesia's business landscape, channeling funds into diverse commercial projects, from office buildings to retail outlets and hospitality venues.

At the heart of this expansion is the government's National Medium-Term Development Plan (RPJMN) for 2020-2024, which underscores the importance of infrastructure development. By prioritizing infrastructure, the plan aims to cultivate an environment conducive to private investments and public-private partnerships (PPP) in commercial construction. As a result, there's been a notable uptick in commercial projects, spanning shopping malls to office complexes, addressing the urban populace's demands and invigorating economic activities.

Additionally, foreign investments are playing a pivotal role in amplifying the momentum of Indonesia's commercial construction market. Data from ASEAN Briefing reveals that total investments in the first half of 2024 reached IDR 82.9 trillion (approximately USD 55.4 billion). Further accentuating this trend, Indonesia's Foreign Direct Investment (FDI) recorded a significant rise of USD 7.5 billion in September 2024, up from a USD 4.4 billion increase in the previous quarter, as per CEIC. This influx of foreign capital is not only paving the way for the development of modern commercial spaces that meet global standards but also heightening competition and spurring innovation in the market.

In summary, Indonesia's commercial construction market is on an upward trajectory, driven by government initiatives, strategic foresight, and a surge in foreign investments. Collectively, these elements position the market for continued growth, solidifying its role as a vital contributor to Indonesia's economic advancement in the years ahead.

Indonesia Commercial Construction Industry Overview

The Indonesia commercial construction market is not very competitive, due to the imbalance between the public and private competitors in terms of funding and opportunities to improve the skillset in order to match the state-of-the art technology. Still, the market opens opportunities for small and medium players due to increasing govt investments in the sector. The Indonesian construction market presents opportunities for growth during the forecast period, which is expected to drive market competition.

A few key players in the market include PT Pembangunan Perumahan (PTPP) (Persero) Tbk, PT Wijaya Karya Bangunan Gedung Tbk, PT. Metropolitan Land TBK, PT. Total Bangun Persada TBK, PT. Nusa Raya Cipta, PT. Shimizu Bangun Cipta Kontraktor and PT. Tunas Jaya Sanur. Most of the companies manage several portfolios and commercial sector form a genuine share in the gross revenue. With the increasing investment by foreign players as a result of the ease in regulations forced by the Govt. recently, competition seems to be becoming fair over the forecast period.

Additional Benefits:

- The market estimate (ME) sheet in Excel format

- 3 months of analyst support

TABLE OF CONTENTS

1 INTRODUCTION

- 1.1 Study Assumptions

- 1.2 Scope of the Study

2 RESEARCH METHODOLOGY

- 2.1 Analysis Methodology

- 2.2 Research Phases

3 EXECUTIVE SUMMARY

4 MARKET INSIGHTS AND DYNAMICS

- 4.1 Current Market Scenario

- 4.2 Market Drivers

- 4.2.1 Government Infrastructure Investments

- 4.2.2 Foreign Direct Investment

- 4.3 Market Restraints

- 4.3.1 Land Acquisition Challenges

- 4.3.2 Economic Volatility

- 4.4 Market Opportunities

- 4.4.1 Green Building and Sustainability

- 4.4.2 Affordable Housing

- 4.5 Industry Attractiveness - Porter's Five Forces Analysis

- 4.5.1 Bargaining Power of Suppliers

- 4.5.2 Bargaining Power of Consumers

- 4.5.3 Threat of New Entrants

- 4.5.4 Threat of Substitutes

- 4.5.5 Intensity of Competitive Rivalry

- 4.6 Overview of Commercial Construction Market in Indonesia

- 4.7 Brief on Construction Costs (average cost, office and retail space, per sq feet)

- 4.8 Insights into the newly office space completions (sq. feet)

- 4.9 Technological Trends

- 4.10 Government Regulations

- 4.11 Value Chain / Supply Chain Analysis

- 4.12 Impact of Geopolitics and Pandemic on the Market

5 MARKET SEGMENTATION

- 5.1 By Type

- 5.1.1 Offices

- 5.1.2 Retail

- 5.1.3 Hospitality

- 5.1.4 Institutional

- 5.1.5 Others

6 COMPETITIVE LANDSCAPE

- 6.1 Market Concentration Overview

- 6.2 Company Profiles

- 6.2.1 PT Pembangunan Perumahan (PTPP) (Persero) Tbk

- 6.2.2 PT. Metropolitan Land TBK

- 6.2.3 PT. Total Bangun Persada TBK

- 6.2.4 PT. Nusa Raya Cipta

- 6.2.5 PT. Shimizu Bangun Cipta Kontraktor

- 6.2.6 PT. Tunas Jaya Sanur

- 6.2.7 The Mulia Group

- 6.2.8 PT. Tatamulia Nusantara Indah

- 6.2.9 PT. Takenaka*

7 MARKET OPPORTUNITIES AND FUTURE TRENDS

8 APPENDIX

- 8.1 Macroeconomic Indicators (GDP Distribution by Activity, Contribution of Commercial Construction to economy)

- 8.2 Insights on Capital Flows (investments in Commercial Construction Sector)