|

市場調査レポート

商品コード

1639432

航空宇宙用接着剤:市場シェア分析、産業動向と統計、成長予測(2025~2030年)Aerospace Adhesives - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2025 - 2030) |

||||||

カスタマイズ可能

適宜更新あり

|

|||||||

価格

| 航空宇宙用接着剤:市場シェア分析、産業動向と統計、成長予測(2025~2030年) |

|

出版日: 2025年01月05日

発行: Mordor Intelligence

ページ情報: 英文 120 Pages

納期: 2~3営業日

|

- 全表示

- 概要

- 目次

概要

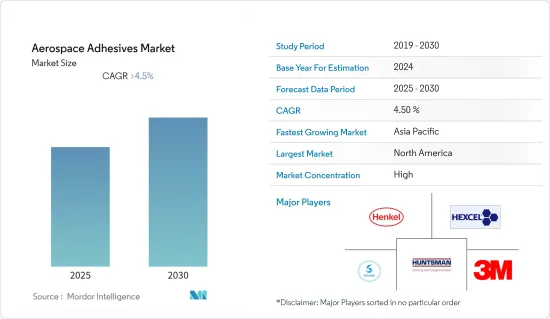

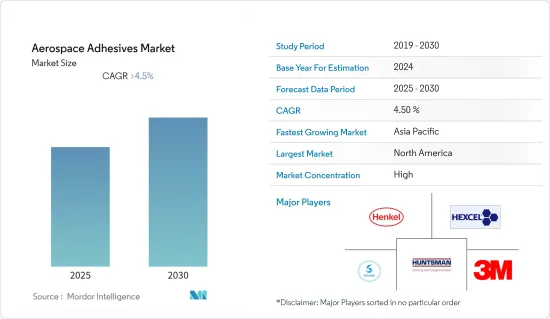

航空宇宙用接着剤市場は予測期間中に4.5%以上のCAGRで推移する見込み

主要ハイライト

- 2020年、航空宇宙用接着剤の需要はCOVID-19の大流行により減少しました。しかし、パンデミック後の航空宇宙産業の生産急増が市場成長を後押ししました。

- 市場調査の主要促進要因は、航空機製造における複合材の浸透の増加と、米国における国防への政府支出の増加です。極低温・高真空環境での性能が市場成長の妨げになると予想されます。

- エポキシ接着剤にカーボンナノチューブやナノ添加剤を併用することは、航空宇宙用接着剤市場にとって好機となると考えられます。北米が世界市場を独占しており、米国やカナダなどの国々からの消費が最も多いです。

航空宇宙用接着剤市場の動向

OEMエンドユーザー産業が市場を独占する

- エポキシ樹脂は航空宇宙産業で最も使用されている接着剤です。航空宇宙用接着剤のエポキシ樹脂は強度が高く、硬化時に揮発物を発生せず、収縮率が低いです。しかし、剥離強度や柔軟性が低く、脆いという欠点があります。航空宇宙用接着剤は、ライト、ディスプレイ、AC、シート、ファスナー、コックピットのドア、電子機器など、さまざまな場所で使用されています。これらは、胴体の構造部品、翼のフラップや先端の制御面、エンペラージ部品、複合フェアリング、カーゴライナー、着陸装置のドア、フロアなど、航空機や機体構造の接着に使用されます。

- 2021年、米国は約891億米ドルの航空宇宙輸出に貢献し、航空宇宙輸出の主要国となりました。BoeingやLockheed Martinを含むトップ航空宇宙メーカーのいくつかは、この国に拠点を置いています。

- Lockheed Martinは航空宇宙、安全保障、軍事支援を生産する主要企業であり、世界最大の防衛請負業者です。例えば、2,000~2021年の間に、Lockheed Martinの売上高は約3倍になり、2,000年の250億米ドルから2021年には約670億米ドルに増加します。

- 2022年7月、中国の大手航空会社4社が、欧州の航空機製造大手Airbusに292機、総額373億米ドルの航空機を一括発注すると発表しました。Boeingは、中国の航空会社が今後20年間で新たに購入する航空機は8600機で、Boeingが昨年予測した8090機を6.3%上回り、総額は1兆4,000億米ドルに達すると予測しました。Boeingは、今後20年間で中国の民間航空サービスの需要は1兆7,000億米ドルに達すると予想しています。

- 世界の航空宇宙産業の成長は、相手先ブランド製造(OEM)エンドユーザー産業における航空宇宙用接着剤の用途を増加させると予想されます。

北米市場を独占する米国

- 米国経済分析局(BEA)によると、米国の航空宇宙部門は世界最大です。リージョナル・キャリアの保有機数は若干減少すると予測されています。対照的に、貨物輸送会社の大型ジェット機保有機数は、貨物道路輸送管理システム(RTMS)の成長により増加すると予測されます。

- フランス、中国、ドイツといった国々への航空宇宙部品の好調な輸出と米国の堅調な個人消費が、航空宇宙産業の製造活動を牽引しています。

- 2021年の航空宇宙・防衛産業の輸出額は11.2%増の1,004億米ドルとなりました。米国の航空宇宙・防衛産業は205カ国に輸出しました。世界第9位のカナダの航空宇宙産業は、生産高の75%以上を輸出し、220億米ドルを超えるGDPを生み出し、研究開発においてカナダの全製造業をリードしています。

- カナダは世界の航空宇宙産業の売上高の5%を占め、ケベック州だけで3%のシェアを占めています。米国とカナダの航空宇宙サプライチェーンは高度に統合されています。カナダは常に米国の航空宇宙製品の輸出市場上位5にランクされています。カナダは2021年、航空機、エンジン、部品製造産業の商品の約56.6%を米国に輸出しました。

航空宇宙用接着剤産業概要

航空宇宙用接着剤市場は統合されています。主要参入企業はHenkel AG &Co.KGaA、Cytec Solvay Group、3M、Hexcel Corporation、Huntsman International LLCなどがあります。

その他の特典

- エクセル形式の市場予測(ME)シート

- 3ヶ月間のアナリストサポート

目次

第1章 イントロダクション

- 調査の前提条件

- 調査範囲

第2章 調査手法

第3章 エグゼクティブサマリー

第4章 市場力学

- 促進要因

- 航空機製造における複合材の普及拡大

- 米国における国防費の増加

- アジア太平洋と中東における航空機需要の増加

- 抑制要因

- 極低温・高真空環境での性能低下

- 産業バリューチェーン分析

- ポーターのファイブフォース分析

- 供給企業の交渉力

- 消費者の交渉力

- 新規参入業者の脅威

- 代替品の脅威

- 競合の程度

第5章 市場セグメンテーション(市場規模(金額ベース))

- 技術

- 水性

- 溶剤系

- 反応性

- 樹脂タイプ

- エポキシ

- ポリウレタン

- シリコーン

- その他

- 機能タイプ

- 構造用

- 非構造

- 最終用途

- 相手先ブランド製造(OEM)

- 保守修理・運用(MRO)

- 地域

- アジア太平洋

- 中国

- インド

- 日本

- 韓国

- オーストラリアとニュージーランド

- その他のアジア太平洋

- 北米

- 米国

- カナダ

- メキシコ

- 欧州

- ドイツ

- 英国

- イタリア

- フランス

- スペイン

- その他の欧州

- 南米

- ブラジル

- アルゼンチン

- その他の南米

- 中東・アフリカ

- サウジアラビア

- 南アフリカ

- その他の中東・アフリカ

- アジア太平洋

第6章 競合情勢

- M&A、合弁事業、提携、協定

- 市場シェア(%)**/ランキング分析

- 主要企業の戦略

- 企業プロファイル

- 3M Company

- Arkema Group(Bostik SA)

- Avery Dennison Corporation

- Beacon Adhesives Inc.

- Solvay

- DELO Industrie Klebstoffe GmbH & Co. KGaA

- Dymax Corporation

- Henkel AG & Company KGaA

- Hernon Manufacturing Inc.

- Hexcel Corporation

- Huntsman International LLC

- Hybond

- Hylomar Group

- L&L Products

- LORD Corporation

- Master Bond Inc.

- Parson Adhesives Inc.

- Permabond LLC

- PPG Industries Inc.

- Royal Adhesives & Sealants

第7章 市場機会と今後の動向

- カーボンナノチューブとナノ添加剤を組み合わせたエポキシ接着剤の使用

- 今後予定されているさまざまな宇宙探査計画

目次

Product Code: 49662

The Aerospace Adhesives Market is expected to register a CAGR of greater than 4.5% during the forecast period.

Key Highlights

- In 2020, the demand for aerospace adhesives declined due to the COVID-19 pandemic. However, the upsurge in aerospace production post-pandemic propelled the market growth.

- Major factors driving the market studied are the increasing penetration of composites in aircraft manufacturing and increasing government spending on defense in the United States. Performance in extremely low temperatures and high vacuum environments is expected to hinder the market's growth.

- The use of combined carbon nanotubes and nano additives with epoxy adhesives will act as an opportunity for the aerospace adhesives market. North America dominates the global market, with the largest consumption from countries like the United States and Canada.

Aerospace Adhesives Market Trends

OEM End-User Industry to Dominate the Market

- Epoxy resin is the most used adhesive in the aerospace industry. Epoxy resin in aerospace adhesives has good strength, does not produce volatiles during curing, and has low shrinkage. However, they can have low peel strength and flexibility and are brittle. Aerospace adhesives are used in a variety of places, such as lights, displays, AC, seats, fasteners, cockpit doors, and electronics, among others. These are used in bonding aircraft and airframe structures, such as structural components in the fuselage, control surfaces in wing flaps and tips, empennage components, composite fairings, cargo liners, landing gear doors, and floors.

- In 2021, the United States contributed around USD 89.1 billion in aerospace exports, making it the leading country in terms of aerospace exports. Some of the top aerospace makers, including Boeing and Lockheed Martin, are based in this country.

- Lockheed Martin is a leading aerospace, security, and military support-producing company and the largest defense contractor globally. For instance, between 2000 and 2021, the revenue of Lockheed Martin almost tripled, up from USD 25 billion in 2000 to roughly USD 67 billion in 2021.

- In July 2022, four large Chinese airlines announced a bulk order of 292 aircraft from the European aircraft manufacturing giant Airbus, totaling USD 37.3 billion. Boeing predicted that Chinese airlines will buy 8600 new aircraft over the next 20 years, 6.3 percent higher than the 8090 predicted by Boeing last year, with a total value of USD 1.4 trillion. Boeing expects that demand for commercial aviation services in China will reach USD 1.7 trillion over the next 20 years.

- The growing aerospace industry globally is expected to increase the applications of aerospace adhesives in the original equipment manufacturer (OEM) end-user industry.

United States to Dominate the North American Market

- The United States aerospace sector is the largest in the world, according to the US Bureau of Economic Analysis (BEA). The regional carrier fleet is forecasted to decline slightly. In contrast, the cargo carrier's large jet aircraft fleet is forecasted to increase due to the growth of freight Road Transport Management Systems (RTMS).

- Strong exports of aerospace components to countries such as France, China, and Germany, along with the robust consumer spending in the United States, are driving the manufacturing activities in the aerospace industry.

- In 2021, aerospace and defense industry exports rose by 11.2 percent to a total value of USD 100.4 billion. The US aerospace and defense industry exported to 205 countries. Canada's aerospace industry, the ninth-largest in the world, exports over 75% of its output, generates over USD 22 billion in GDP and leads all Canadian manufacturing sectors in research and development.

- Canada has 5% of the worldwide sales in aerospace, while the province of Quebec alone has a 3% share. The United States and Canadian aerospace supply chains are highly integrated. Canada consistently ranks among the top five export markets for United States aerospace goods. Canada exported around 56.6% of goods from the aircraft, engine, and parts manufacturing industry to the United States in 2021.

Aerospace Adhesives Industry Overview

The aerospace adhesives market is consolidated. The major players include Henkel AG & Co. KGaA, Cytec Solvay Group, 3M, Hexcel Corporation, and Huntsman International LLC, among others.

Additional Benefits:

- The market estimate (ME) sheet in Excel format

- 3 months of analyst support

TABLE OF CONTENTS

1 INTRODUCTION

- 1.1 Study Assumptions

- 1.2 Scope of the Study

2 RESEARCH METHODOLOGY

3 EXECUTIVE SUMMARY

4 MARKET DYNAMICS

- 4.1 Drivers

- 4.1.1 Increasing Penetration of Composites in Aircraft Manufacturing

- 4.1.2 Increasing Government Spending On Defense in the United States

- 4.1.3 Rising Demand for Aircraft in Asia-Pacific and Middle-East

- 4.2 Restraints

- 4.2.1 Poor Performance in Extremely Low Temperature and High Vacuum Environment

- 4.3 Industry Value-Chain Analysis

- 4.4 Porter's Five Forces Analysis

- 4.4.1 Bargaining Power of Suppliers

- 4.4.2 Bargaining Power of Consumers

- 4.4.3 Threat of New Entrants

- 4.4.4 Threat of Substitute Products and Services

- 4.4.5 Degree of Competition

5 MARKET SEGMENTATION (Market Size in Value)

- 5.1 Technology

- 5.1.1 Waterborne

- 5.1.2 Solvent-borne

- 5.1.3 Reactive

- 5.2 Resin Type

- 5.2.1 Epoxy

- 5.2.2 Polyurethane

- 5.2.3 Silicone

- 5.2.4 Other Resin Types

- 5.3 Function type

- 5.3.1 Structural

- 5.3.2 Non-Structural

- 5.4 End-use

- 5.4.1 Original Equipment Manufacturer (OEM)

- 5.4.2 Maintenance Repair and Operations (MRO)

- 5.5 Geography

- 5.5.1 Asia-Pacific

- 5.5.1.1 China

- 5.5.1.2 India

- 5.5.1.3 Japan

- 5.5.1.4 South Korea

- 5.5.1.5 Australia and New Zealand

- 5.5.1.6 Rest of Asia-Pacific

- 5.5.2 North America

- 5.5.2.1 United States

- 5.5.2.2 Canada

- 5.5.2.3 Mexico

- 5.5.3 Europe

- 5.5.3.1 Germany

- 5.5.3.2 United Kingdom

- 5.5.3.3 Italy

- 5.5.3.4 France

- 5.5.3.5 Spain

- 5.5.3.6 Rest of Europe

- 5.5.4 South America

- 5.5.4.1 Brazil

- 5.5.4.2 Argentina

- 5.5.4.3 Rest of South America

- 5.5.5 Middle-East and Africa

- 5.5.5.1 Saudi Arabia

- 5.5.5.2 South Africa

- 5.5.5.3 Rest of Middle-East and Africa

- 5.5.1 Asia-Pacific

6 COMPETITIVE LANDSCAPE

- 6.1 Mergers and Acquisitions, Joint Ventures, Collaborations, and Agreements

- 6.2 Market Share (%)**/Ranking Analysis

- 6.3 Strategies Adopted by Leading Players

- 6.4 Company Profiles

- 6.4.1 3M Company

- 6.4.2 Arkema Group (Bostik SA)

- 6.4.3 Avery Dennison Corporation

- 6.4.4 Beacon Adhesives Inc.

- 6.4.5 Solvay

- 6.4.6 DELO Industrie Klebstoffe GmbH & Co. KGaA

- 6.4.7 Dymax Corporation

- 6.4.8 Henkel AG & Company KGaA

- 6.4.9 Hernon Manufacturing Inc.

- 6.4.10 Hexcel Corporation

- 6.4.11 Huntsman International LLC

- 6.4.12 Hybond

- 6.4.13 Hylomar Group

- 6.4.14 L&L Products

- 6.4.15 LORD Corporation

- 6.4.16 Master Bond Inc.

- 6.4.17 Parson Adhesives Inc.

- 6.4.18 Permabond LLC

- 6.4.19 PPG Industries Inc.

- 6.4.20 Royal Adhesives & Sealants

7 MARKET OPPORTUNITIES AND FUTURE TRENDS

- 7.1 Use of Combined Carbon Nanotubes and Nanoadditives with Epoxy Adhesives

- 7.2 Various Upcoming Space Exploration Programs

お電話でのお問い合わせ

044-952-0102

( 土日・祝日を除く )