|

市場調査レポート

商品コード

1906933

航空貨物:市場シェア分析、業界動向と統計、成長予測(2026年~2031年)Air Freight - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2026 - 2031) |

||||||

カスタマイズ可能

適宜更新あり

|

|||||||

| 航空貨物:市場シェア分析、業界動向と統計、成長予測(2026年~2031年) |

|

出版日: 2026年01月12日

発行: Mordor Intelligence

ページ情報: 英文 250 Pages

納期: 2~3営業日

|

概要

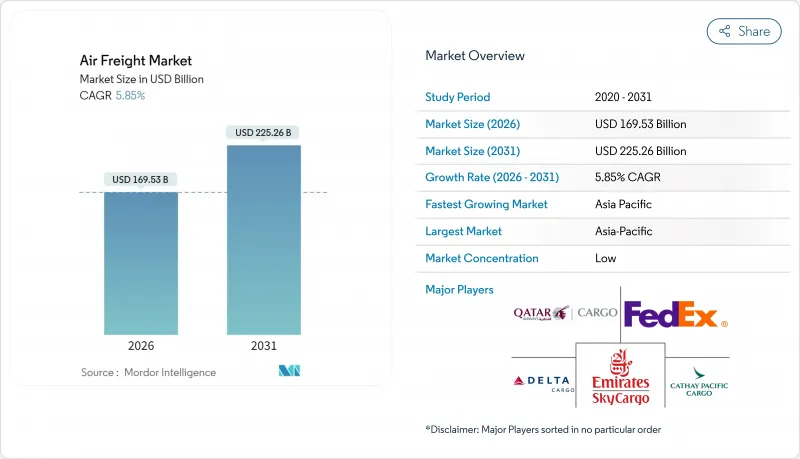

航空貨物市場は2025年に1,601億7,000万米ドルと評価され、2026年の1,695億3,000万米ドルから2031年までに2,252億6,000万米ドルに達すると予測されています。

予測期間(2026年~2031年)におけるCAGRは5.85%と見込まれます。

この拡大の主な要因は、越境電子商取引量の増加、継続的なサプライチェーンの再構築、医薬品コールドチェーンの需要です。航空会社は輸送能力を専門貨物向けに再調整しており、旅客機から貨物機への改造も追加輸送力として貢献しています。持続可能な航空燃料や動的価格設定の採用に関する規制の動きがコスト構造を変えつつありますが、全体的な需要は依然として堅調です。フォワーダーや統合事業者間の統合は、航空貨物市場における競争優位性を維持するには、規模、ネットワークの深さ、技術が重要であることを示しています。

世界の航空貨物市場の動向と洞察

拡大する越境EC貨物輸送

越境オンライン小売は、航空貨物のスピード優位性を活かす小口・高頻度輸送を加速させています。航空会社は、3~5日配送を約束するマーケットプレースを支援するため、貨物室容量の再構成や追加貨物便の運航頻度を増やしています。アジアの生産拠点とメキシコ・米国のフルフィルメントセンターを結ぶ新たな太平洋横断ルートが誕生し、ネットワーク密度が深化し、積載率が向上しています。通関プロセスの効率化と電子書類化により通関時間が短縮され、サービスの信頼性が確保されています。継続的な小売プロモーションサイクルは、航空貨物市場の成長を支える、変動は激しいもの全体的に上昇傾向にある需要を生み出しています。

ハイテク電子機器向けサプライチェーンの加速化

東南アジアやメキシコの半導体メーカーは、ジャストインタイム生産を支えるため、重要部品を最終組立ラインへ空輸しています。積荷には高価値のマイクロチップが含まれることが多く、重量対価値比から航空運賃の割増が正当化されます。航空会社は静電気・振動・湿度のリスクを軽減する専門的な取り扱い手順を導入し、製品の完全性を保護しています。中国からメキシコへのニアショアリングにより、輸送ルートが短縮・高頻度化され、ハブ構造が再構築されることで、ナローボディ機の改造が有利となります。こうした動向は、電子機器の供給継続性における航空貨物市場の戦略的役割を強化しています。

変動する燃料価格と追加料金

航空燃料は運営コストの25%以上を占めます。航空会社はスポット灯油価格に連動した月次サーチャージ表を公表し、変動リスクを荷主に転嫁しています。2025年よりEUで義務化される持続可能な航空燃料(SAF)は従来のJet-A-1燃料の2~3倍のコストがかかり、さらなる上昇圧力を加えています。一部の航空会社は追加費用を回収するため路線別の「グリーン」料金を導入しており、価格に敏感な需要を損なう可能性があります。航空貨物市場における利益率を守るためには、効果的な燃料ヘッジと省エネ型機材への更新が不可欠です。

セグメント分析

貨物フォワーディング事業は2025年収益の44.50%を占め、複雑なマルチモーダル調整ニーズを反映していますが、成長率は3.74%と航空貨物市場全体を下回っています。多くのフォワーダーは現在、デジタル予約ポータルや通関エンジンを提供し、顧客維持を強化しています。貨物輸送サブセグメント(専用貨物便・宅配便・小口貨物輸送)はCAGR5.02%で拡大しており、荷主が航空会社との直接取引を求める傾向からフォワーディングを上回る成長を見せています。資産を最小限に抑えたバーチャル航空会社やブロックスペース契約を活用する新規参入企業が既存企業のシェアを徐々に削っていますが、フルサービスフォワーダーは付加価値のある可視化サービスや保険提供により存在意義を維持しています。

デジタル化は従来の境界線を曖昧にしています。統合型航空会社はブローカレッジ業務を拡大し、フォワーダーは輸送力不足時に貨物機をチャーターします。大規模荷主はエンドツーエンドの管理を要求し、事業者には垂直統合を促しています。こうした変化は、技術・ネットワーク範囲・専門的取扱における競争上の差別化を促進し、航空貨物市場の持続的拡大を支えています。

国際輸送量は2025年総輸送量の83.50%を占め、世界貿易の流れとワイドボディ機の経済性に支えられています。アジア太平洋地域から北米・欧州への長距離路線は高い積載率とプレミアム収益を生み出しています。しかしながら、地域化が進む中、近隣工場と消費地間の短距離補充需要が拡大し、国内航空貨物のCAGR5.43%は国際線成長率を上回っています。特に中国、インド、米国では、ECの当日・翌日配送サービスが専用国内貨物ネットワークの加速を後押ししています。

規制の簡素化、予測可能なスケジュール、そして急成長するエクスプレス小包の普及が国内路線を支えています。航空会社は、二次都市間の貨物輸送に改造した旧式ナローボディ機を再配置し、航空機の稼働率を向上させています。これらの流れの相補性は、バランスの取れた機材戦略を支え、マクロ経済の変動を緩和し、航空貨物市場の幅広い健全性を強化しています。

地域別分析

アジア太平洋地域は2025年に40.70%の収益で首位を占め、2026年から2031年にかけて5.72%のCAGRが見込まれています。これは、密集した製造エコシステム、急速な消費者支出の成長、拡大する域内エクスプレスネットワークを反映しています。シンガポール、香港、仁川(インチョン)の戦略的ハブは二次生産拠点を相互接続し、接続性とネットワーク冗長性を強化しています。インド及び東南アジアの空港における短期的な容量拡大に向けた政府の優遇措置は、地域の重要性をさらに高めています。

北米は、堅調な国内小口貨物需要とメキシコ主導のニアショアリングに支えられ、重要な貢献地域です。米国では、人員不足の中でのスロット使用に関する規制緩和が主要ゲートウェイにおけるサービス継続性を確保しています。二国間貿易水準が均衡したCTK(貨物トンキロ)を支え、構造的な利用率向上と航空貨物市場の長期的な健全性を支えています。

欧州と中東では対照的な見通しです。欧州の航空会社は炭素規制対応によるコスト圧力に直面する一方、高付加価値の輸出構成と堅調な医薬品輸送の恩恵を受けています。中東のハブ空港は三大陸間の地理的近接性を活用し、堅調な中継輸送量を達成しています。アフリカと南米は規模こそ小さいもの、資源主導の需要と拡大する電子商取引の浸透に機会を示しています。

その他の特典:

- エクセル形式の市場予測(ME)シート

- アナリストによる3ヶ月間のサポート

よくあるご質問

目次

第1章 イントロダクション

- 調査の前提条件と市場の定義

- 調査範囲

第2章 調査手法

第3章 エグゼクティブサマリー

第4章 市場情勢

- 市場概要

- 市場促進要因

- 拡大する越境EC貨物輸送

- ハイテク電子機器における加速するサプライチェーンのニーズ

- 世界の医薬品コールドチェーン需要

- 貿易再開とニアショアリングの緊急性

- 貨物専用ナローボディ機への改造

- AIを活用した動的価格設定の導入

- 市場抑制要因

- 変動する燃料価格とサーチャージ

- 航空機排出ガス規制

- 二次ハブ空港におけるスロット制約

- 認定地上作業員の不足

- バリュー/サプライチェーン分析

- 規制情勢

- テクノロジーの展望

- 航空貨物運賃分析

- 重量貨物/プロジェクト物流特集

- 地上支援設備に関する考察

- 危険物安全基準の見直し

- 航空貨物におけるコールドチェーン物流

- ポーターのファイブフォース

- 新規参入業者の脅威

- 買い手の交渉力

- 供給企業の交渉力

- 代替品の脅威

- 競争企業間の敵対関係

第5章 市場規模と成長予測

- サービス別

- 貨物輸送(貨物/CEP)

- 貨物フォワーディング

- その他の付加価値サービス(通関業務、保険など)

- 仕向け地別

- 国内

- 国際

- 運送業者別

- ベリーカーゴ

- 貨物船

- 貨物タイプ別

- 一般貨物

- 特殊貨物

- エンドユーザー業界別

- 電子商取引・小売業

- 製造業・自動車産業

- ヘルスケア・医薬品

- 生鮮食品・農産物

- ハイテク・エレクトロニクス

- その他

- 地域別

- 北米

- 米国

- カナダ

- メキシコ

- 南米

- ブラジル

- ペルー

- チリ

- アルゼンチン

- その他南米

- アジア太平洋地域

- インド

- 中国

- 日本

- オーストラリア

- 韓国

- 東南アジア(シンガポール、マレーシア、タイ、インドネシア、ベトナム、フィリピン)

- その他アジア太平洋地域

- 欧州

- 英国

- ドイツ

- フランス

- スペイン

- イタリア

- ベネルクス(ベルギー、オランダ、ルクセンブルク)

- 北欧諸国(デンマーク、フィンランド、アイスランド、ノルウェー、スウェーデン)

- その他欧州地域

- 中東・アフリカ

- アラブ首長国連邦

- サウジアラビア

- 南アフリカ

- ナイジェリア

- その他中東・アフリカ地域

- 北米

第6章 競合情勢

- 市場集中度

- 戦略的動向

- 市場シェア分析

- 企業プロファイル

- FedEx Corporation

- Emirates SkyCargo

- Qatar Airways Cargo

- Delta Cargo

- Cathay Pacific Cargo

- DHL Supply Chain & Global Forwarding

- UPS Supply Chain Solutions

- Etihad Cargo

- All Nippon Airways Cargo

- Lufthansa Cargo

- Korean Air Cargo

- United Cargo

- American Airlines Cargo

- Kuehne+Nagel

- CEVA Logistics

- DSV

- Expeditors

- Sinotrans

- Hellmann Worldwide Logistics

- Kintetsu World Express

- AirBridgeCargo Airlines