|

|

市場調査レポート

商品コード

1689679

携帯電話基地局及び周辺部材市場の現状と将来予測 2024年版 |

||||||

|

|||||||

| 携帯電話基地局及び周辺部材市場の現状と将来予測 2024年版 |

|

出版日: 2025年03月27日

発行: MCA Inc.

ページ情報: 和文 222 pages

納期: 即日から翌営業日

|

全表示

- 概要

■調査概要

セルラーキャリア各社の2023年度決算をみると、各社の設備投資額はNTTドコモが5,593億円、KDDI(au)のモバイルは3,446億円、ソフトバンクの移動通信が2,528億円、楽天モバイルは1,776億円となった。2022年度に比べ、NTTドコモとKDDI(au)は微増、ソフトバンクと楽天モバイルが大幅減となり、UQコミュニケーションズとWireless City Planningを含めたモバイルキャリア各社の設備投資合計は前年度比12%減となる1兆3,609億円になっている。2024年度は楽天モバイルによる投資抑制により、同6.2%減の1兆2,770億円に落ち込むが、2025年度以降は楽天モバイルによる投資回復で1兆3,000億円規模で推移する見込みである。

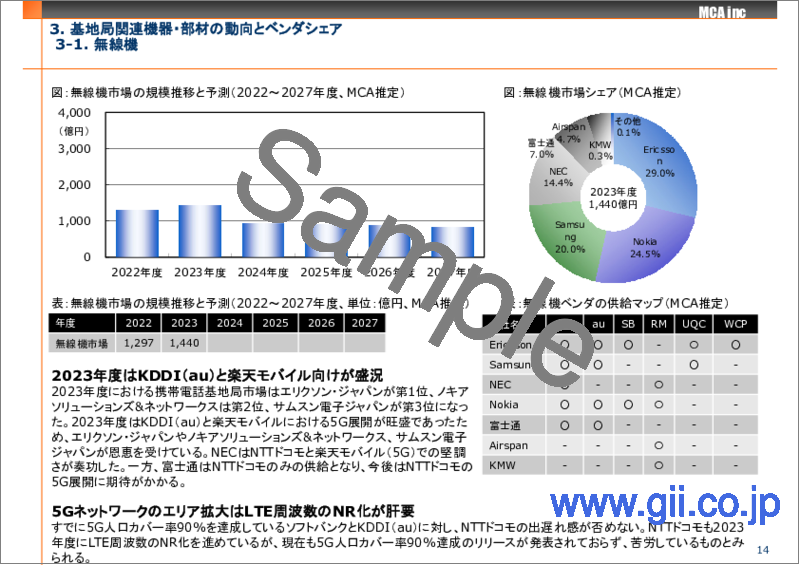

機器市場に関し、無線機市場はKDDI(au)と楽天モバイルの5G展開が盛況となった。第1位のエリクソン・ジャパン、第2位のノキアソリューションズ&ネットワークス、第3位のサムスン電子ジャパンの好調さはKDDI(au)の旺盛な5G展開による影響が大きい。第4位のNECもNTTドコモでの堅調さ、楽天モバイルでの5G展開が奏功している。

また、附帯設備は無線機に比べ、市場規模が小さいため、投資の浮き沈みの影響を受けにくい状況にあるが、電源と蓄電池市場は拡大した。エンジニアリング(通信建設)は投資額よりも、キャリア各社の基地局展開に大きな影響を受け、2023年度はKDDI(au)と楽天モバイルの旺盛な5G展開があったものの、市場規模自体は横ばいになった。

本調査企画は基地局及び周辺部材市場の現状やキャリアのインフラ戦略について、キャリアやベンダ、エンジ会社などへの多面的な取材を通じ、実態を把握し、予測することを目的としている。キャリアのインフラ戦略及び投資動向以外に、無線機やアンテナ、ケーブル、電源、蓄電池といった周辺部材、エンジニアリング市場の実態を明らかにする。

■調査対象

- キャリア

- NTTドコモ

- KDDI(au)

- ソフトバンク

- 楽天モバイル

- UQコミュニケーションズ

- Wireless City Planning

- ベンダ

- 無線機

- エリクソン・ジャパン

- ノキアソリューションズ&ネットワークス

- サムスン電子ジャパン

- NEC

- 富士通

- エアースパン・ジャパン

- KMWなど

- アンテナ

- 電気興業

- 日本電業工作

- コムスコープ・ジャパン

- Tongyu Communication

- 日本アンテナなど

- ケーブル

- フジクラ・ダイヤケーブル

- コムスコープ・ジャパン

- プロテリアル(旧日立金属)など

- 電源

- GSユアサ

- 華為技術日本

- パナソニック

- エナーシス ジャパンなど

- 蓄電池

- GSユアサ

- パナソニック

- 華為技術日本

- エナーシス ジャパンなど

- 無線機

- エンジニアリング会社

- コムシスホールディングス(日本コムシス、サンワコムシスエンジニアリングなど)

- エクシオグループ、ミライト・ワン

- 京セラコミュニケーションシステム、

- ドコモCS

- KDDIエンジニアリング

- SBエンジニアリング

- 楽天モバイルエンジニアリング

- 楽天モバイルインフラソリューション

- レンドリース・ジャパンなど

■調査目次

- はじめに

- 調査背景

- 調査対象

1.モバイルキャリアの現状

- 1-1. 契約者数/業績/ARPU推移と予測(2022〜2027年度)

- 図:契約者数の推移と予測(2022〜2027年度)

- 2023年度の携帯電話契約数は前年度比5.2%増(年間純増1,084万)の2億1,833万契約

- 2024年度Q2期に5G契約比率は45.7%へ上昇

- 図:契約者数の年度純増推移と予測(2022〜2027年度)

- 2023年度の国内携帯市場の年間純増数は前年度比298万増の1,084万

- 表:携帯電話契約者数と年度純増推移と予測(2022〜2027年度)

- 表:BWA契約者数と年度純増推移と予測(2022〜2027年度)

- 図:売上高推移と予測(2022〜2027年度)

- 2023年度の業績はNTTドコモが増収増益の一方、KDDIとソフトバンクは増収減益、楽天モバイルは営業赤字が続くものの赤字幅は縮小トレンド

- 表:業績の推移と予測(2022〜2027年度)

- 図:総合ARPUの推移と予測(2022〜2027年度、KDDI(au)のみ総合ARPA)

- ARPU反転策を打ってきたKDDI(au)とソフトバンクが回復トレンドへ移行したのに対し、出遅れたNTTドコモはまだ底打ちに時間要す、楽天モバイルはARPU増加へ抜本対策を導入

- 表:ARPUの推移と予測(2022〜2027年度、通信モジュールなどを除く)

- 1-2. 設備投資額推移と予測(2022〜2027年度)

- 図:設備投資額の推移と予測(2022〜2027年度)

- 2023年度は前年度比12%減の1.3兆円規模

- 表:設備投資額の推移と予測(2022〜2027年度)

- 図:セルラーキャリア4社の基地局投資推移と予測(2022〜2027年度)

- 大手3社の基地局投資は1,500〜2,000億円が続く

- 表:モバイルキャリアの基地局投資推移と予測(2022〜2027年度)

- 図:セルラーキャリア4社の方式別基地局投資推移と予測(2022〜2027年度)

- 現在は5Gがメインとなる大手3社の基地局投資

- 表:モバイルキャリアの方式別基地局投資推移と予測(2022〜2027年度)

- 1-3. 基地局数推移と予測(2022〜2027年度)

- 表:モバイルキャリアの基地局累積局・新局数と予測(2022〜2027年度)

- 2023年度の国内屋外基地局数は約115万局に拡大

- 表:基地局累積局・新局数と予測(基地局撤去分除外版、2022〜2027年度)

- 2023年度の撤去分をカウントしない国内屋外基地局新局数は10万局弱

- 1-4. 通信方式別基地局数推移と予測(2022〜2027年度)

- 表:モバイルキャリアの3G基地局累積局新局数と予測(2022〜2027年度)

- 2023年度は約22万局の3G屋外基地局が稼働

- 表:モバイルキャリアのLTE基地局累積局新局数と予測(2022〜2027年度)

- 2023年度はLTE屋外基地局数が約71万局が稼働

- 表:モバイルキャリアの5G基地局累積局新局数と予測(2022〜2027年度)

- 2023年度は5G屋外基地局数が約23万局に拡大

- 1-5. 現状の周波数帯保有状況

- 表:キャリア6社の現状の周波数帯保有状況とLTE周波数のNR化

- 4.9GHz帯割当で大手3社の保有帯域幅が同規模に

- 1-6. 周波数帯別基地局数推移と予測(2022〜2027年度)

- 表:NTTドコモの周波数帯別基地局累積局数推移と予測(2022〜2027年度)

- 2023年度の屋外基地局数は合計35万局

- 表:NTTドコモの周波数帯別基地局新局数推移と予測(2022〜2027年度)

- 2023年度の新局数合計は約7,700局

- 表:KDDI(au)の周波数帯別基地局累積局数推移と予測(2022〜2027年度)

- 2023年度の屋外基地局数は合計25万局

- 表:KDDI(au)の周波数帯別基地局新局数推移と予測(2022〜2027年度)

- 2023年度の新局数合計は約4万局

- 表:ソフトバンクの周波数帯別基地局累積局数推移と予測(2022〜2027年度)

- 2023年度の屋外基地局数は合計34万局

- 表:ソフトバンクの周波数帯別基地局新局数推移と予測(2022〜2027年度)

- 2023年度の新局数合計は約2万局

- 表:楽天モバイルの周波数帯別基地局累積局数推移と予測(2022〜2027年度)

- 表:楽天モバイルの周波数帯別基地局新局数推移と予測(2022〜2027年度)

- 2023年度の屋外基地局数は合計6.2万局

- 表:UQCの周波数帯別基地局累積局・新局推移数と予測(2022〜2027年度)

- 2023年度の屋外基地局数は合計4.3万局

- NR化は年間2,000局規模で推移

- 表:WCPの周波数帯別基地局累積局・新局数推移と予測(2022〜2027年度)

- 2023年度の屋外基地局数は合計6.6万局

- LTE周波数のNR化には消極的

- 1-7. 追加割当周波数帯などの現況

- 総務省の動向

- 2024年12月に2024年度版の周波数再編アクションプランを公表

- 図:2040年末までの帯域確保の目標

- 2024年12月にソフトバンクへ4.9GHz帯を割り当て

- 表:2036年度末の特定基地局展開率

- KDDI(au)による2.3GHz帯の運用計画

- 表:2.3GHz帯の申請及び審査の概要

- 楽天モバイルによる700MHz帯の運用計画

- 表:700MHz帯における設備投資額(2023〜2033年度)

- 表:楽天モバイルにおける2033年度の基地局数

- 1-8. 基地局投資額推移と予測(2022〜2027年度)

- 図:NTTドコモの通信方式別の基地局投資額推移と予測(2022〜2027年度)

- 表:NTTドコモの通信方式別の基地局投資額推移と予測(2022〜2027年度)

- 基地局投資は2,000億円規模で推移

- 今後も5G投資は1,800億円規模で推移

- 図:NTTドコモの基地局投資額の内訳推移と予測(2022〜2027年度)

- 表:NTTドコモの基地局投資額の内訳推移と予測(2022〜2027年度)

- 今後の大幅な投資縮小は回避

- コアNW向けは300億円規模で推移

- 図:KDDI(au)の通信方式別の基地局投資額推移と予測(2022〜2027年度)

- 表:KDDI(au)の通信方式別の基地局投資額推移と予測(2022〜2027年度)

- 2023年度の基地局投資はピーク並み

- 今後の5G投資は1,300億円規模で推移

- 図:KDDI(au)の基地局投資額の内訳推移と予測(2022〜2027年度)

- 表:KDDI(au)の基地局投資額の内訳推移と予測(2022〜2027年度)

- 今後は無線設備や工事費も抑制見込み

- コアNW向けは200億円超で推移

- 図:ソフトバンクの通信方式別の基地局投資額推移と予測(2022〜2027年度)

- 表:ソフトバンクの通信方式別の基地局投資額推移と予測(2022〜2027年度)

- 基地局投資は2023年度以降に大幅縮小

- 今後の5G投資は1,300億円規模で推移

- 図:ソフトバンクの基地局投資額の内訳推移と予測(2022〜2027年度)

- 表:ソフトバンクの基地局投資額の内訳推移と予測(2022〜2027年度)

- 基地局への従来投資は2022年度まで

- コアNW向けは200億円規模で推移

- 図:楽天モバイルの通信方式別の基地局投資額推移と予測(2022〜2027年)

- 表:楽天モバイルの通信方式別の基地局投資額推移と予測(2022〜2027年)

- 2023年の基地局投資は1,050億円

- 今後はLTE投資に再注力

- 図:楽天モバイルの基地局投資額の内訳推移と予測(2022〜2027年)

- 表:楽天モバイルの基地局投資額の内訳推移と予測(2022〜2027年)

- 縮小していく無線設備や工事費

- コアNW向けは50億円規模で推移

- 図:UQCの通信方式別の基地局投資額推移と予測(2022〜2027年度)

- 表:UQCの通信方式別の基地局投資額推移と予測(2022〜2027年度)

- 2023年度の基地局投資は116億円

- 今後は2.5GHz帯のNR化にも期待

- 図:UQCの基地局投資額の内訳推移と予測(2022〜2027年度)

- 表:UQCの基地局投資額の内訳推移と予測(2022〜2027年度)

- 小規模に推移する無線設備や工事費

- NR化に向けた投資拡大に期待

- 図:WCPの通信方式別の基地局投資額推移と予測(2022〜2027年度)

- 表:WCPの通信方式別の基地局投資額推移と予測(2022〜2027年度)

- 2023年度の基地局投資は40億円

- 今後の課題は2.5GHz帯のNR化

- 図:WCPの基地局投資額の内訳推移と予測(2022〜2027年度)

- 表:WCPの基地局投資額の内訳推移と予測(2022〜2027年度)

- 小規模に推移する無線設備や工事費

- 拡大の可能性が低い2.5GHz帯のNR化

2.注目すべきキーワード

- 2-1. キャリア各社の5Gの取り組みと現状

- 2023年度末の全国の5G人口カバー率は98.1%

- 図:2023年度末における都道府県別の5G人口カバー率

- 表:デジタル田園都市国家インフラ整備計画における5G人口カバー率と基地局数

- 表:キャリア各社における5G展開

- 2023年度にLTE周波数帯のNR化の導入は約12万局

- キャリア各社のLTE周波数のNR化の状況

- 表:キャリア各社のLTE周波数のNR化の状況

- キャリア各社のLTE周波数のNR化の開設計画

- 表:キャリア各社の700MHz帯NR化の開設計画

- 表:NTTドコモとソフトバンクの3.4GHz帯NR化の開設計画

- 表:KDDI(au)と楽天モバイルの1.7GHz帯NR化の開設計画

- 5G局数の90%がMassive MIMOの楽天モバイル

- 表:キャリア各社におけるMassive MIMOの導入状況

- NTTドコモの動向

- NTTドコモ向け投資は横ばいで推移

- 表:NTTドコモグループの設備投資額推移と予測

- 表:NTTドコモにおける通信Capex to Salesの計画

- 2024年8月から下り最大6.6Gbpsの提供を開始

- 表:下りと上り最大速度の変遷

- 図:ネットワーク進化イメージ

- 2024年度以降にMassive MIMO設備を導入

- sub6のエリア展開

- 表:点と線への集中対策

- KDDI(au)の動向

- 今後は微減していくモバイル投資

- 表:KDDIの設備投資額推移と予測

- 表:中期経営戦略の進捗

- 2024年12月からUQ mobile向けに5G SAサービスの提供を開始

- 2024年11月にサステナビリティボンドの発行を決定

- 2024年12月に京セラなどとミリ波エリアを拡張する無線中継技術を開発

- 表:各社の主な役割

- 2024年7月末に阪神甲子園球場への5Gの通信品質向上の対策を完了

- 5G導入期における品質向上の取り組み

- 表:5G導入期における品質向上の取り組み

- 2024年5月末までにsub6エリアを拡大

- 2024年5月にソフトバンクと5Gネットワーク共同構築の協業範囲を拡大

- 表:基地局の共同構築に関するこれまでの取り組みと新たな取り組み

- 表:KDDIとの協業実績

- ソフトバンクの動向

- 今後は5Gエリア展開の一巡などから投資を抑制

- 表:ソフトバンク(国内通信事業)の設備投資額推移と予測

- 表:5Gネットワークへの投資の考え方

- 5Gネットワークの整備状況

- 2024年度のネットワーク展開

- 楽天モバイルの動向

- 今後は2023年並みに投資が回復

- 表:楽天モバイルの設備投資額推移と予測

- 2024年内にsub6エリアが拡大

- 2024年11月に関東地方の5G(sub6)エリアを2.1倍にまで拡大

- 表:楽天モバイルにおける電波戦略

- 2025年度から5G基地局向けに都内の街路灯60,000本を開放する東京都

- 表:5G基地局開設計画(累積局数、2020〜2024年度)

- 表:5G基地局開設計画(新局数、2020〜2023年度)

- キャリア各社の各周波数帯に対する考え方が見て取れる開設計画

- 2-2. Open RAN/vRANの動向

- 表:国内市場におけるOpen RAN/vRAN関連の主な動き

- 2024年12月にソウルで日韓ICT政策対話(局長級)を開催した総務省

- NTTドコモの動向

- 2024年4月にNECとOREX SAIを設立

- 表:OREX SAIの会社概要

- 図:OREX SAIの役割

- 図:OREX SAIにおけるNTTドコモとNECの強み

- 2024年2月にOpen RANのフィールドトライアル実施に合意

- 表:Ooredooのフィールドトライアルにおける仮想化基地局の組み合わせ

- 2024年2月にSK Telecomと仮想化技術に関するホワイトペーパーを共同作成

- 2024年2月に米国でOpen RANの検証を実施

- 表:プロジェクトの概要

- 2024年2月にvRANベンダの1社にNECを選定

- KDDI(au)の動向

- 2024年5月に5GCのコンテナ化と仮想化のホワイトペーパーを公開

- 図:コンテナ化と仮想化を組み合わせ、高信頼なシステム構築を実現

- ソフトバンクの動向

- 2024年11月に5G L1ソフトで高性能・高品質なvRANを実現

- 2024年2月にNECやVMwareとRANの仮想化共同検証を実施

- 表:関係各社の主な役割

- 2024年2月にRICでOpen RANの消費電力削減を実証した楽天シンフォニー

- Samsung Electronicsの動向

- 2024年10月にauへvRANソリューションの供給を発表

- 2024年7月にvRAN上での5G RedCap試験を完了

- 図:Samsung’s 5G RedCap Milestones

- 2024年10月にAIによる省電力化可能なネットワーク運用アプリを開発した富士通

- 2024年5月にDellとクラウドRAN推進で戦略提携したEricsson

- 2024年2月にNTTドコモとOpen RAN展開で連携したAWS

- 2-3. Beyond 5G/6Gの動向

- 表:国内市場におけるBeyond 5G関連の主な動き

- 2024年6月に標準化を完了したRelease 18

- 図:標準化スケジュール

- 2024年4月に6Gの正式ロゴが承認

- 図:6Gのロゴ

- 表:6Gの目標項目(出典:米Qualcomm)

- アッパーミッドバンドが6Gの主力周波数に急浮上

- 総務省の動向

- 2024年11月に東京で日独ICT政策対話(第8回)を開催

- 2024年12月に東京で日仏ICT政策協議(第23回)を開催

- 2024年7月にポスト5G情報通信システム開発に係る実施体制を決定したNEDO

- 表:ポスト5G情報通信システム基盤強化研究開発事業/ポスト5G情報通信システムの開発の実施予定先一覧

- 2024年2月にB5G/6G分野に関するMoUを締結したRAPAとアンリツ

- 2024年12月のTSG-RANプレナリ会合で6G無線技術の研究項目が合意

- 表:6Gを推進する意義

- NTTドコモの動向

- 2024年11月にAI技術を活用した6G無線技術の実証実験を実施

- 2024年4月にNTTなどとサブテラヘルツ帯で100Gbpsの超高速伝送を実証

- 表:研究開発における各社の具体的成果

- 表:研究開発における各社の主な役割

- 2024年2月に6G実証実験の協力体制を拡大

- 図:新たに協力する2社を含む全7社の実証実験全体像

- 表:SK TelecomとRohde & Schwarzとの実証実験内容と主な役割

- 表:ベンダ3社との実証実験の進捗概要

- 図:6Gに向けた周波数帯の開拓

- 2024年9月にNokiaとAI-RANと6Gの共同研究開発を開始したソフトバンク

- 2024年10月にNICTのB5G/6G基金事業に採択されたNTTなど

- Samsung Electronicsの動向

- 2024年5月に英Armと6G向けソフトウェアの研究開発に着手

- 2024年2月にPrinceton Universityと6G研究で提携

- 2024年10月から5G Advancedソフトウェア製品7点を商用化したEricsson

- 表:5G Advancedソフトウェア製品の概要

- Nokia Solutions and Networksの動向

- 2024年10月に6G研究プロジェクトへの参加を発表

- 2024年6月に欧州が進める6G推進プロジェクトの活動近況を報告

- 図:Hexa-X-II 6G use cases famillies

- 表:Hexa-X-IIにおける6つのユースケース

- 2-4. シェアリングの動向

- 表:国内市場におけるシェアリング関連の主な動き

- インフラシェアリングの取り組みに関する調査結果を発表した総務省

- 表:5G基地局におけるインフラシェアリング実施状況

- 2024年8月にJTOWERを公開買付すると発表したDigitalBridge Group

- JTOWERの動向

- 2026年度に売上高300億円を目指す

- 2024年11月に三菱HCキャピタルと業務提携継続の覚書を締結

- 2024年8月にNTTとの業務提携継続を発表

- 2024年10月から通信鉄塔のシェアリング運用を開始

- 表:キャリア各社から譲り受ける通信鉄塔の概要

- 2024年7月にKDDIと通信インフラ構築の共同検討に関する覚書を締結

- 2024年5月にメトロウェザーと通信鉄塔の利用に関する基本契約を締結

- 2024年4月に独自開発の共用装置で消費電力の削減を実現

- 図:主な装置イメージ

- 2024年3月から基地局シェアリングによる5Gサービスを開始したSDIなど

- 表:対象となる施設

- 2024年9月からインフラシェアリングを開始したアイテック阪急阪神

- 図:インフラシェアリングサービスによる設備集約イメージ

- 2024年4月から屋内インフラシェアリングを開始したオプテージ

- 図:シェアリングDASの提供イメージと導入メリット

- 2-5. カーボンニュートラルの動向

- 表:国内通信市場におけるカーボンニュートラル関連の主な動き

- NTTドコモの動向

- 2024年12月から東北の通信ビル向けにバイオマス発電所から電力を供給

- 2024年11月に1,200V級の太陽光発電で基地局電力を賄う実証実験を実施

- 2024年7月から自社ビルに太陽光とバイオマス発電を導入

- 2024年6月に四国内の基地局やショップの蓄電池を活用したDRの運用を開始

- 2024年5月から基地局に自家消費型水力発電活用実験を開始

- 図:EMS基盤を活用したエネルギー・マネジメントの取り組み

- 図:実証実験の様子

- KDDI(au)の動向

- 2025年度下期からauリニューアブルエナジーを事業主体に蓄電池事業を開始

- 表:関係各社の主な役割

- 表:発電所の概要

- 2025年1月から基地局電源設備の実証を開始

- 図:実証の機器構成

- 2024年5月にKDDI GREEN PLANを策定

- 2024年5月に2040年度ネットゼロ達成目標を策定

- 図:新目標達成に向けたロードマップ㈰

- 図:新目標達成に向けたロードマップ㈪

- 表:KDDIグループのCO2排出量削減に向けた主な取り組み

- 表:新目標達成に向けた概要

- 2023年度に楽天グループ全体におけるカーボンニュートラルを達成

- 2.6. キャリア各社における災害対策

- 表:キャリア各社における災害対策の主な動き

- 災害に備えた通信インフラの強化などを進める総務省

- 表:セルラーキャリア各社における主な災害時設備の保有状況(2024年8月時点)

- 表:キャリア各社における災害と故障対策

- 2024年12月に大規模災害発生時におけるNW早期復旧に向けた協力体制を強化

- 表:協力体制の主な内容

- NTTドコモの動向

- 2024年12月に海洋高等学校と連携協定を締結

- 2025年度末までに基幹伝送路を2ルートから3ルートに増強

- KDDI(au)の動向

- 2024年11月に鳥羽商船高専と災害時の船舶型基地局の運用を開始

- 表:各社の主な役割

- 楽天モバイルの動向

- 2024年3月に首都高速道路と災害発生時の連携に関する協定を締結

- 図:災害発生時の連携に関する協定イメージ

- 2-7. 3Gサービスの終了

- 2024年3月末時点で1,611万の3Gユーザが存在

- 2026年3月末に3Gサービス及びiモードを終了

- 2024年4月まで3Gサービスの終了を延期するソフトバンク

3.基地局関連機器・部材の動向とベンダシェア

- 3-1. 無線機

- 図:無線機市場の規模推移と予測(2022〜2027年度)

- 図:無線機市場シェア

- 表:無線機市場の規模推移と予測(2022〜2027年度)

- 表:無線機ベンダの供給マップ

- 2023年度はKDDI(au)と楽天モバイル向けが盛況

- 5Gネットワークのエリア拡大はLTE周波数のNR化が肝要

- 3-1-1. 市場動向

- 表:無線機ベンダ各社における市場動向

- 表:無線機とコアネットワークにおける供給マップ

- NTTドコモの動向s

- 2025年度までに4G/5Gコアネットワークを完全仮想化

- 表:NTTドコモにおけるネットワーク仮想化の導入計画

- 海外ベンダからMassive MIMOを調達

- 2024年10月にSamsungとAIの応用に関する共同研究を発表

- 2024年8月に加D-Waveと量子最適化パイロットを発表

- 可搬性を大幅に向上させたコンパクトキャリー5G

- 2024年7月に組織の新設などを実施

- 表:組織見直しの概要

- 表:組織変更の概要

- 2024年4月にグローバルビジネス部を廃止

- 2024年6月に新社長が就任したUQC

- ソフトバンクの動向

- 2024年11月からAITRASの開発を開始

- 2024年10月にEricssonとAI-RANに関する共同検討開始で合意

- 表:共同展開する重点分野

- 2024年10月にRed HatとAI-RANの発展に向けた共同研究開発を開始

- 図:商用展開に向けたAITRASの開発スケジュール

- 2024年10月に富士通とAI-RANの実用化に向けたパートナーシップを強化

- 2024年3月からプライベート5G(専有型)の提供を開始

- 図:プライベート5G(専有型)のサービス構成のイメージ

- 表:プライベート5G(専有型)の主な特長

- 2024年2月にAI-RANアライアンスを設立

- 表:AI-RANの3つの主要領域

- ネットワーク運用コストの削減

- 2024年2月にエリクソン・ジャパンと高速自動最適化機能実証に成功

- 表:関係各社の主な役割

- 2024年8月に通信設備活用によるリースで資金調達した楽天グループ

- 楽天モバイルの動向

- 2024年10月から高度化エッジクラウドの国際標準化活動を本格開始

- 表:高度化エッジクラウドの国際標準化活動の具体的な内容

- 2024年7月にシスコとモバイルネットワークインフラにSRv6 uSIDを導入

- 2024年6月に700MHz帯の商用サービスを開始

- 2024年4月末に700MHz帯の試験電波の発射を開始

- 2024年3月にNokiaと820kmの商用伝送路で1Tbpsの伝送記録を達成

- 2024年2月にOpenAIと通信業界向けの最先端AIツールを共同開発を発表

- 2024年2月に700MHz帯へNokia無線機の採用を発表

- 図:アンテナと無線機のイメージ

- APNでRANを最適化するNTT

- エリクソン・ジャパンの動向

- 2024年8月に新たな代表取締役社長が就任

- 2024年3月に約1,200名の解雇を発表

- 日本電気(NEC)の動向

- 2025年度における5G事業の売上高目標を1,270億円に下方修正

- 表:NECにおけるグローバル5Gの業績推移と計画

- 2024年3月にRANの自動最適化技術を開発

- 図:RAN自動最適化技術の概要

- 2024年2月に5GCのUPFで世界最高水準となる1.3Tbpsのスループットを実現

- ノキアソリューションズ&ネットワークスの動向

- 2026年末までに最大14,000名の人員削減を実施

- 2024年7月に6CC CA試験で下り6Gbpsを達成

- 2024年内に海外スタッフを最大30%削減したSamsung

- 表:無線機ベンダ各社における将来動向

- 3-1-2. 無線機の動向・特長

- 多彩な基地局ラインナップのNTTドコモ

- 図:NTTドコモにおける基地局ラインナップと適応箇所

- 表:KDDI(au)における基地局タイプ

- 図:楽天モバイルにおけるOpen RAN製品ポートフォリオ

- エリクソン・ジャパンの主な製品

- 図:Ericssonにおける無線機のシステム構成

- 表:AIR 3255/AIR 3284/AIR 5343の外観と主な特長

- 図:Ericssonの5G基地局製品のラインナップ

- 表:AIR 4435/Street Macro 6705/Street Radio 4402の外観と主な特長

- ノキアソリューションズ&ネットワークスの主な製品

- 図:AirScale Radio Accessのポートフォリオ(RRH/Massibe MIMO/Small Cells/BBU)

- 表:Nokia Habrok Massive MIMOの主な特長

- 表:AirScale Habrok 64/AirScale Habrok 32の主な仕様

- 図:AirScale Habrokの外観

- Samsung Electronicsの主な製品

- 図:Samsung C-Band Solutions Portfolio

- 図:Samsung Electronicsの5G基地局ソリューション

- 日本電気(NEC)の主な製品

- 図:NEC 5G Outdoor System – Portfolio and Market Segments

- 図:NECにおけるO-RANフロントホール仕様準拠の5G基地局装置

- 富士通の主な製品

- 図:富士通RUのNew Portfolio

- 楽天モバイルのミリ波に基地局が採用されているエアースパン・ジャパン

- 図:Airspan Networksの屋内向け5G RANソリューションの主なラインナップ(sub6向け)

- 図:Airspan Networksの屋内向け5G RANソリューションの主なラインナップ(ミリ波向け)

- 3-1-3. キャリア別ベンダシェア(数量・金額)

- 表:NTTドコモの無線機ベンダシェア(2023年度、台数ベース)

- 表:NTTドコモの無線機ベンダシェア(2023年度、金額ベース)

- 表:KDDI(au)の無線機ベンダシェア(2023年度、台数ベース)

- 表:KDDI(au)の無線機ベンダシェア(2023年度、金額ベース)

- 表:ソフトバンクの無線機ベンダシェア(2023年度、台数ベース)

- 表:ソフトバンクの無線機ベンダシェア(2023年度、金額ベース)

- 表:楽天モバイルの無線機ベンダシェア(2023年度、台数ベース)

- 表:楽天モバイルの無線機ベンダシェア(2023年度、金額ベース)

- 表:UQCの無線機ベンダシェア(2023年度、台数・金額ベース)

- 表:WCPの無線機ベンダシェア(2023年度、台数・金額ベース)

- 3-1-1. 市場動向

- 3-2. アンテナ

- 図:アンテナ市場の規模推移と予測(2022〜2027年度)

- 図:アンテナ市場シェア

- 表:アンテナ市場の規模推移と予測(2022〜2027年度)

- 表:アンテナベンダの供給マップ

- 2023年度は激減した国内アンテナ市場

- 失速する基地局向けアンテナベンダ2強

- 3-2-1. 市場動向

- 表:アンテナベンダにおける市場動向

- 電気興業の動向

- 2024年11月からサブテラヘルツ帯水平オムニアンテナの受注を開始

- 図:6G事業化に向けたスケジュール(当社イメージ)

- 図:サブテラヘルツ帯水平オムニアンテナ

- 2024年5月に栃木県の鹿沼工場でL5Gエリアを屋外に拡大

- 図:屋外設置のL5G無線装置とアンテナ

- 2024年11月に景観配慮型基地局の実証実験を実施したNECとAGC

- 図:実証実験で利用した景観配慮型サステナブル基地局

- 表:各社の主な役割

- 2024年8月に5Gガラスアンテナを導入したJTOWERなど

- 表:アンテナベンダにおける将来動向

- 3-2-2. アンテナの動向・特長、主要製品の主な仕様

- 表:電気興業における基地局向けアンテナの外観と主な特長

- 表:電気興業におけるBWA向けアンテナの概要

- 表:日本電業工作における基地局向けアンテナの外観や主な特長など

- 表:日本電業工作のBWA向けアンテナの概要

- 3-2-3. キャリア別ベンダシェア(金額)

- 表:キャリア別アンテナベンダシェア(2023年度、金額ベース)

- 3-2-1. 市場動向

- 3-3. ケーブル

- 図:ケーブル市場の規模推移と予測(2022〜2027年度)

- 図:ケーブル市場シェア

- 表:ケーブル市場の規模推移と予測(2022〜2027年度)

- 表:ケーブルベンダの供給マップ

- KDDI(au)による恩恵を受けたFDC

- キャリアからの突発需要に対応しやすい海外ベンダ

- 3-3-1. 市場動向

- 表:ケーブルベンダにおける市場動向

- 2024年4月にFDCへ導体事業承継したフジクラ

- 無線機を除く製品すべてをワンストップ提供できるCommScope

- 3-3-2. ケーブルの動向・特長、主要製品の主な仕様

- 表:ケーブルベンダにおける将来動向

- 表:FDCにおける同軸ケーブルの概要

- 表:FDCにおける銅コルゲート形低損失同軸ケーブル(WF-H同軸ケーブル)の概要

- 3-3-3. キャリア別ベンダシェア(金額)

- 表:キャリア別ケーブルベンダシェア(2023年度、金額ベース)

- 3-3-1. 市場動向

- 3-4. 電源

- 図:電源市場の規模推移と予測(2022〜2027年度)

- 図:電源市場シェア

- 表:電源市場の規模推移と予測(2022〜2027年度)

- 表:電源ベンダの供給マップ

- 上位3社で60%強のシェアを占有

- 電源需要はリプレースがメイン

- 3-4-1. 市場動向

- 表:電源ベンダにおける市場動向

- 2025年4月に機構改革を実施する新電元工業

- 基地局向けに電子ブレーカー販売を強化するアースインフィニティ

- 表:電源ベンダにおける将来動向

- 3-4-2. 電源の動向・特長、主要製品の主な仕様

- 表:GSユアサにおける主要製品の外観や主な特長など

- 表:新電元工業における主要製品の外観や主な特長など

- 表:オリジンにおける45NR(小型電源装置、無線基地局向け)の外観や主な特長など

- 図:オリジンにおける45NR(小型電源装置)の概要

- 3-4-3. キャリア別ベンダシェア(金額)

- 表:キャリア別電源ベンダシェア(2023年度、金額ベース)

- 3-4-1. 市場動向

- 3-5. 蓄電池

- 図:蓄電池市場の規模推移と予測(2022〜2027年度)

- 図:蓄電池市場シェア

- 表:蓄電池市場の規模推移と予測(2022〜2027年度)

- 表:蓄電池ベンダの供給マップ

- KDDI(au)による恩恵を受けたGSユアサ

- 楽天モバイル特需終息でリプレース需要にシフト

- 3-5-1. 市場動向

- 表:蓄電池ベンダにおける市場動向

- 2024年10月にEV電池スマートユース協議会が発足

- ドローンに搭載する新たな水素燃料電池の開発に着手したOKUMA DRONE

- 亜鉛二次電池を開発中の日本ガイシ

- 図:ZNB(亜鉛二次電池)の外観

- 2024年7月に古河電池買収を発表したアドバンテッジパートナーズ

- 2024年5月にメタノール改質型燃料電池などを実演展示した電気興業

- 図:G3型(現行機種)とG5型(新型機種)の外観

- 2024年4月から亜鉛二次電池の実証試験を開始したKDDIなど

- 図:亜鉛二次電池の収容箱

- 図:亜鉛二次電池(全体で1,000Ah)

- 表:実証の役割分担

- 2024年2月からペロブスカイト太陽電池を用いた実証実験を開始したKDDIなど

- 表:実証実験概要

- 表:実証実験などのスケジュール

- 表:蓄電池ベンダにおける将来動向

- 3-5-2. 蓄電池の動向・特長、主要製品の主な仕様

- 表:GSユアサにおける主な蓄電池の製品外観や主な特長など

- 表:GSユアサにおけるLIM50EL-13(産業用リチウムイオン電池)の外観や主な特長など

- 3-5-3. キャリア別ベンダシェア(金額)

- 表:キャリア別蓄電池ベンダシェア(2023年度、金額ベース)

- 3-5-1. 市場動向

4.エンジニアリングの動向とエンジニアリング会社シェア

- 4-1. エンジニアリング

- 図:エンジニアリング市場の規模推移と予測(2022〜2027年度)

- 図:エンジニアリング市場シェア

- 表:エンジ市場の規模推移と予測(2022〜2027年度)

- 表:エンジ会社の参入マップ

- 全国系大手エンジ会社3社のシェアは60%強

- グループ内再編や組織整備が進む大手エンジニアリング会社

- 表:エンジニアリング会社における市場動向

- 2024年4月に組織改正を実施したKDDIエンジニアリング

- コムシスビジョンNEXT STAGE 2023を1年間延長したコムシスHD

- 表:NEXT STAGE 2023とNEXT STAGE 2023+1の数値目標

- 2025年1月に組織を改編したサンコム

- 日本コムシスの動向

- 2024年7月に三和電子を子会社化

- 表:三和電子の会社概要(2023年度)

- 表:ジンワの会社概要(2023年度)

- 2024年7月にジンワを完全子会社化

- 2024年7月に機構改革を実施

- 2024年7月にサンコムの事業を承継

- 表:吸収分割の当事会社の概要(2024年4月1日時点)

- エクシオグループの動向

- 2025年1月にエクシオ・エンジニアリング北海道と北第百通信電気を合併

- 表:エクシオ・エンジニアリング北海道と北第百通信電気の会社概要(2024年9月30日時点)

- 表:合併後のエクシオ・エンジニアリング北海道の会社概要

- 2025年1月に機構改革を実施

- 2025年1月にケイ・テクノスやDENKEN、西日本電話工事を合併

- 表:ケイ・テクノスやDENKEN、西日本電話工事の会社概要(2024年9月30日時点)

- 表:合併後のDENKENの会社概要

- 2024年12月に共栄電業とコアテクノを子会社化

- 表:異動する子会社の概要

- 2024年4月に機構改革を実施

- 2024年2月にOREX DELIVERY PARTNERSへ参画

- 2024年4月に首都圏エリアのグループ会社3社を合併

- 表:新栄通信やサンクレックス、エクシオモバイルの会社概要(2024年1月31日時点)

- 表:エクシオ・エンジニアリングの会社概要

- ミライト・ワンの動向

- 2025年1月にミライト・ワン・ネクスト誕生

- 表:合併当事会社の会社概要(2024年3月31日時点)

- 表:ミライト・ワン・ネクストの会社概要(2025年1月1日時点)

- 2025年1月に機構改革を実施

- 2024年7月に光陽ホールディングスを子会社化

- 2024年4月に機構改革を実施

- 2024年4月にビジネスリスク管理室を新設

- 2024年4月にブランチテクノを子会社化したAKIBAホールディングス

- 表:エンジニアリング会社における将来動向

- 4-2. 基地局工事体制・形態

- 図:NTTドコモの基地局工事体制

- 表:NTTドコモの基地局工事体制とプロセス

- NTTドコモはエンジ会社への直接発注とドコモCS経由の2種類

- 図:KDDI(au)の基地局工事体制

- KDDI(au)もエンジ会社への直接発注とKDDIエンジ経由の2種類

- 表:KDDI(au)の基地局工事体制とプロセス

- 図:ソフトバンクの基地局工事体制

- RAが復活したソフトバンクの基地局工事発注

- 表:ソフトバンクの基地局工事体制とプロセス

- ソフトバンクにおける基地局設置までの大まかな流れ

- 表:ソフトバンクにおける基地局設置までの大まかな流れ

- 表:SBエンジニアリングにおける基地局工事の流れ

- 表:SBエンジニアリングにおける工事の種類

- 50数社の元請エンジ会社を抱える楽天モバイル

- 図:UQコミュニケーションズの基地局工事体制

- UQコミュニケーションズはKDDIエンジ経由の工事発注がメイン

- WCPはエンジ会社への直接発注と無線機ベンダ経由の2種類

- 4-3. キャリア別エンジニアリング会社シェア(金額)

- 表:キャリア別エンジニアリング会社シェア(2023年度、金額ベース)

5.モバイルキャリア戦略及び基地局市場・部材市場の総括と将来予測

- 5-1. モバイルキャリア各社のインフラ戦略総括

- 表:モバイルキャリアのインフラ戦略総括(インフラ戦略・強み・弱み・今後の動向)

- 5-2. 通信方式別投資額の推移と予測(2022〜2027年度)

- 図:通信方式別投資額の推移と予測(2022〜2027年度)

- 表:通信方式別投資額の推移と予測(2022〜2027年度)

- 今後の基地局投資は横ばい

- 2023年度で一段落した5G投資

- 5-3. 基地局投資額の内訳推移と予測(2022〜2027年度)

- 図:基地局投資額の内訳推移と予測(2022〜2027年度)

- 表:基地局投資額の内訳推移と予測(2022〜2027年度)

- 60%強を占める工事費と無線設備

- コアNW投資は800億円規模で推移

- 5-4. 基地局市場の総括と将来動向

- 図:設備/基地局/FDD-LTE/TDD-LTE/5G投資額推移と予測(2022〜2027年度)

- 2023年度は1兆3,600億円となった設備投資額

- 今後の5G展開はNTTドコモとソフトバンクに期待

- 5-5. 基地局部材市場の総括と将来動向

- 新周波数帯割当時に需要が高まるアンテナ

- ケーブル需要は無線機/アンテナ一体型が向かい風

- 電源需要は基地局新設時とリプレース

- 鉛蓄電池が主流の中でリチウムイオンも台頭

- 表:基地局部材市場の総括と将来動向

- 5-6. エンジニアリング市場の総括と将来動向

- KDDI(au)と楽天モバイルの5G展開で市場は微増

- グループ内再編が続く全国系大手エンジ会社

- 表:エンジニアリング市場の総括と将来動向