|

|

市場調査レポート

商品コード

1548963

ハイブリッド接合:特許情勢の分析 (2024年)Hybrid Bonding - Patent Landscape Analysis 2024 |

||||||

|

|||||||

| ハイブリッド接合:特許情勢の分析 (2024年) |

|

出版日: 2024年08月31日

発行: KnowMade

ページ情報: 英文 PDF >70 slides, Excel file >1,600 Patent Families

納期: 即日から翌営業日

|

全表示

- 概要

- 目次

主な特長

- 70枚以上のPDFスライド

- Excelファイル:1,600件以上の特許ファミリー

- 世界の特許動向:特許公開の時系列推移、特許出願国など

- 各セグメントにおける主な特許譲受企業および新規参入企業。

- 主要企業のIPポジションと、その特許ポートフォリオの相対的な強さ。

- 発明の種類別 (製造方法、装置、半導体構造およびデバイス) および対象用途別 (イメージセンサー、2.5D/3D IC、3D積層メモリー、フォトニクスなど) に分類された特許。

- 主要企業のIPプロファイル (特許ポートフォリオの概要、技術的カバー率、地理的カバー率、主要特許、最近のIP活動など)

- レポート内で分析された全特許を含むExcelデータベース (特許の分類、更新されたオンラインデータベースへのハイパーリンク、統計分析から得られた譲渡人別の全データを含む) 。

半導体パッケージの将来を左右する最先端ボンディング技術に関する世界のIP競争市場における、主要企業と新規参入企業はどれか?

先進パッケージの鍵となるハイブリッド接合

ハイブリッド接合は、誘電体と誘電体の接合と金属と金属の接合を組み合わせ、はんだやその他の接着剤を使わずに、ウエハーとウエハー、ダイとウエハー、ダイとダイを相互接続します。このボンディング技術は、複数のチップの垂直積層に使用され、1つのパッケージ内で様々な機能 (ロジック、メモリ、アナログ、センサーなど) を持つ異なるタイプのチップの3次元異種集積と相互運用性を可能にします。ハイブリッド接合は、相互接続密度とデバイス性能に大きな利点をもたらすファインピッチ化 (10マイクロメートル以下、あるいは1マイクロメートル以下) を可能にします。金属と金属が直接接触するため、効率的な熱放散が促進され、寄生遅延が減少します。誘電体が各金属パッドを絶縁するため、パッド間の信号干渉はありません。

ハイブリッド接合技術は、2005年にZiptronixのDBI-R (direct bond interconnect) 技術の導入により登場しました。2015年にTessera (現Adeia) がZiptronixを買収し、DBI-R技術は2016年にSamsungの携帯電話Galaxy S7に採用されたSonyのCMOSイメージセンサー (CIS) を通じて市場に参入しました。それ以来、ハイブリッド接合技術はメモリー、ロジック、RF、フォトニクスなど様々な用途で模索され、現在では半導体業界全体でより多くの企業が採用しています。

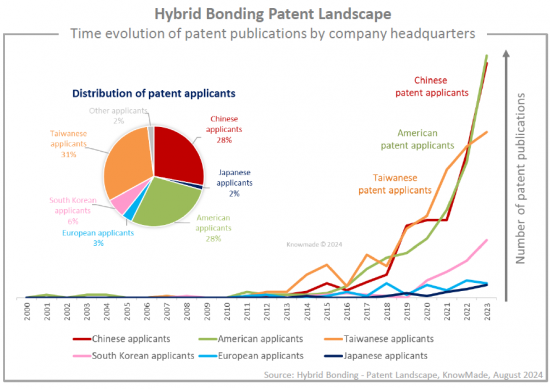

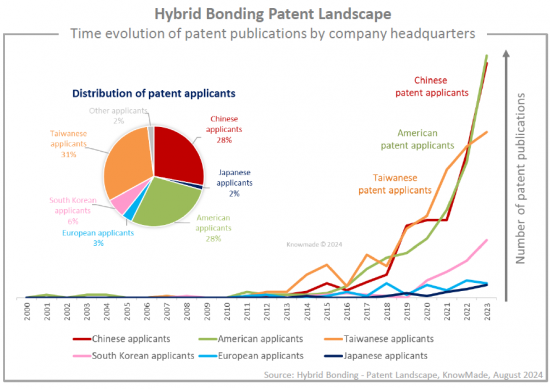

過去5年間で、ハイブリッド接合技術は先進半導体パッケージの重要なイネーブラーになり、特許活動が活発になり、競合の知的財産 (IP) 情勢が大きく進化しました。主要な特許権者は米国、中国、欧州で知的財産の地位を強化する一方、様々な新規企業が特許環境に参入しています。現在、半導体パッケージ業界で事業を展開する企業にとって、ハイブリッド・ボンディング技術を知的財産の観点から精査することは極めて重要です。

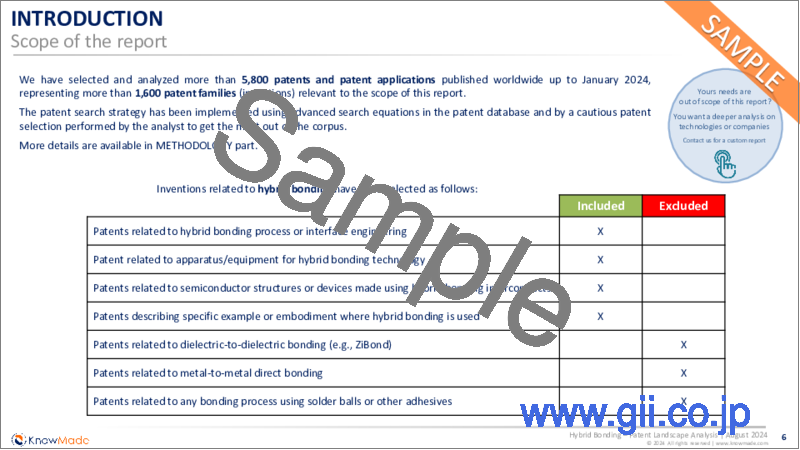

このような背景から、Knowmadeは、ハイブリッド接合プロセスとハイブリッド接合インターコネクトを使用した半導体デバイスに焦点を当てた新しい特許情勢を分析しております。1,600件以上のパテントファミリー (発明) から5,800件以上の特許が抽出されています。当レポートの目的は、現在のIP活動、主要IP企業のポジション、彼らが特許で標的としている活用領域、そして彼らの特許ポートフォリオが市場戦略をどのようにサポートできるかについての洞察を提供することです。

主要動向、主要企業の知財ポジション、知財戦略の分析

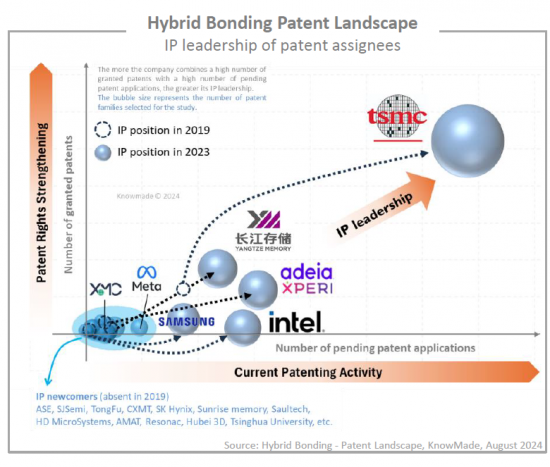

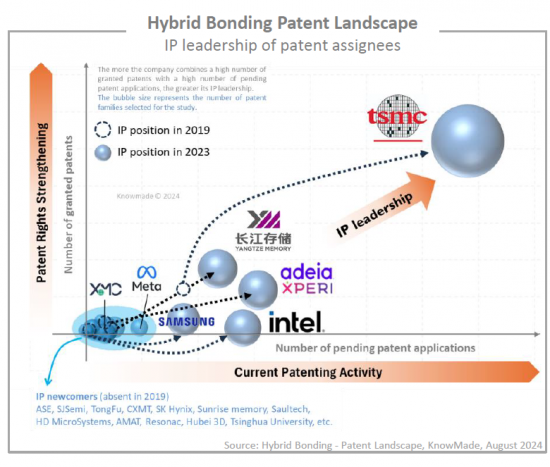

特許分析を通じて、知的財産 (IP) 企業のポジションを説明し、IPポートフォリオを強化する戦略を明らかにし、他社の特許活動や営業の自由を制限する能力を強調し、有望な新規企業を特定し、将来の知的財産リーダーを予測します。IP競合分析は、先進半導体パッケージ市場に参入し、ビジネス展開する戦略を持つ企業のビジョンを反映するものでなければなりません。当レポートでは、競合IP情勢とハイブリッド接合技術に関連する最新技術開発の包括的な概観を提供します。当レポートでは、特許出願、特許譲受人、出願国、特許技術、対象用途など、知財のダイナミクスと主要動向を網羅しています。また、知的財産のリーダーや最も活発な特許出願人を特定し、この分野のまだ知られていない企業や新規参入企業にも光を当てています。

発明タイプ、対象出願、主要特許

特許は、請求された発明の種類 (ハイブリッド接合製造方法およびインターフェース工学、ハイブリッド接合技術用装置、ハイブリッド接合半導体構造/装置) および特許で言及された用途 (イメージセンサー、2.5D/3D IC、3D積層メモリー、フォトニクス、MEMS、RFなど) に従って分類されています。現在、2.5D/3D IC分野が特許活動を牽引しているが、フォトニクス、マイクロLED、MEMS、RFなどその他の活動に関する特許が急増しています。

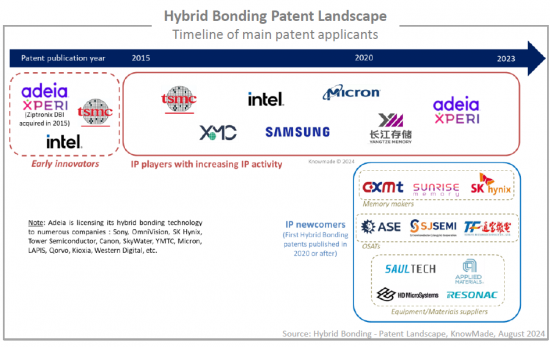

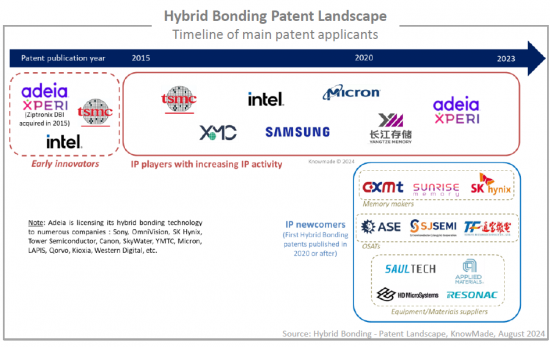

ダイナミックなIP情勢:有力企業の地位の進化と新規特許出願者の参入

TSMC、Adeia、YMTC、Intel、Samsungが特許事情をリードし、特許活動を活発化させ、主要国での発明保護を拡大しています。DBI-R技術のパイオニアであり所有者であるAdeiaは、特許を主張し、Sony、YMTC、Micron、Kioxiaを含む様々な半導体企業にハイブリッド接合IPポートフォリオをライセンスする積極的な戦略を採用しています。同社の強力なIPポジションにもかかわらず、他の企業は独自のハイブリッド接合特許ポートフォリオを開発しています。近年では、より多くのメモリメーカーがIP環境に関与するようになり (CXMT、SK Hynix、Sunrise Memory)、OSATや装置/材料サプライヤーがIP分野に参入しています (ASE、TongFu、SJSemi、Applied Materials、Saultech、HD MicroSystems) 。当レポートでは、主要企業が保有するIPポートフォリオの概要を提供し、主要特許と最近のIP活動について説明します。さらに、主なIPコラボレーション (共同所有特許、IP移転、ライセンス契約) および特許訴訟についても取り上げています。

便利なエクセル特許データベース

当レポートには、特許情報 (番号、日付、譲受人、タイトル、要約など)、更新されたオンラインデータベースへのハイパーリンク (原文、法的ステータスなど)、所属セグメント (製造方法、装置、半導体デバイス、イメージセンサー、2.5D/3D IC、3D積層メモリなど)、および主要特許を含む、当レポートで分析されたすべての特許を含む広範なExcelデータベースが含まれています。さらに、Excelファイルには、パテントファミリーの数、特許活動のタイムライン、付与された特許の数および出願中の特許の数、特許ポートフォリオの地域分析など、統計分析から得られた譲受人別の完全なデータが含まれています。

当レポートで言及されている企業 (一部)

TSMC、YMTC、Xperi/Adeia、Intel、Samsung、XMC、Micron、Tongfu Microelectronics、ASE、Meta (Facebook)、Nanya Technology、CXMT、Huawei、Onsemi、OmniVision、AMD、ICLeague Technology、Monolithic 3D、UMC/Wavetek、Qualcomm、SJSemi、Saultech、SK Hynix、Tsinghua University、CEA、imec、Galaxycore Microelectronics、Apple、EVG、HD MicroSystems、NCAP、STMicroelectronics、Applied Materials、Resonac、GlobalFoundries、SunRise Memory、Alibaba Group、AP Memory、SMIC、Powerchip Semiconductor Manufacturing、MICLEDI、AMS-Osram、SmartSens Technology、Shenzhen Aoshiwei Technology、MediaTek、IBM、RTX Corporation、pSemi、Winbond electronics、Sony、NVIDIA、Haiguang Information Technology、Shanghai Huali Integrated Circuit Manufacturing、JCET Group、SEMES、Tectus Group、Hanmi、Western Digital、Shibaura Mechatronics、Ningbo Semiconductor International Corporation (NSI)、HIDM - Huaian Imaging Device Manufacturer、Bruker、Suzhou Ultiview Technology、KLA、Shanghai Fudan Microelectronics Group、Anhui Xinbiyou Information Technology、Tokyo Electron、Shanghai Yibu Semiconductor、HTSI、GROQ、Dixtech innovation、Qingdao New Core Technology、PsiQuantum、Canon、Infineon、Shanghai Biren Intelligent Technology、Yangtze River Advanced Storage Industry Innovation Center、G-ray Switzerland、など。

目次

イントロダクション

エグゼクティブサマリー

Excelデータベース

- 当レポートのために選択されたすべての特許と、統計分析から得られた譲受人による完全なデータを含むExcelファイル

特許情勢の概要

- 主な動向とIP企業

- 特許公開件数の時系列的変化

- 主な特許譲受人

- IP企業のタイムライン

- 主なIP企業の類型

- IP分野の新規参入企業

- 主要企業の特許:現在の法的地位

- 特許譲受人のIPリーダーシップと、2019年からの進化

- 主要企業の特許の地理的範囲

- 主なIPコラボレーション

- 共同所有IP

- IP移譲

- ライセンス契約

- 特許のセグメンテーション

- セグメントの定義

- 請求された発明の種類:

- ハイブリッド接合の製造プロセスとインターフェースエンジニアリング

- ハイブリッド接合用装置

- ハイブリッド接合の相互接続を使用して作られた半導体構造/デバイス

- 対象用途

- イメージセンサー (SPAD、CMOSイメージセンサー、光センサーなど)

- D/3D IC (あらゆる種類のICダイのアセンブリ (メモリオンメモリを除く))

- 3Dスタックメモリ (メモリオンメモリ)

- その他の用途 (RF、MEMS、フォトニクス、LEDなど)

- 特許公開件数の推移:セグメント別

- 主な特許譲受人:セグメント別

- 特許譲受人のIPリーダーシップ:各セグメント

主要特許

- 先行技術・知的財産リスク・技術の観点から最も重要な特許

- 主要特許が属するセグメント

- 主要特許の所有者

特許権者選定のIPプロファイル

- TSMC、Adeia/Xperi、TongFu、ASE

- 各企業について:

- 特許ポートフォリオの概要 (IPダイナミクス、セグメント、法的状態、事業展開地域など)

- 主要特許の説明

- 最近の特許出願の説明

特許訴訟

付録

KNOWMADEのプレゼンテーション

KEY FEATURES:

- PDF>70 slides

- Excel file>1,600 patent families

- Global patenting trends, including time evolution of patent publications, countries of patent filings, etc.

- Main patent assignees and IP newcomers in the different segments.

- Key players' IP position and the relative strength of their patent portfolio.

- Patents categorized by type of invention (manufacturing methods, equipment, semiconductor structures and devices) and targeted applications (image sensors, 2.5D/3D IC, 3D-stacked memories, photonics, etc.)

- IP profile of key players (patent portfolio overview, technical coverage, geographical coverage, key patents, recent IP activity, etc.)

- Excel database containing all patents analyzed in the report, including patent segmentations and hyperlinks to an updated online database, along with the complete data by assignee from the statistical analyses.

Who are the key players and newcomers in the global IP race for the most advanced bonding technology shaping the future of semiconductor packaging?

Hybrid bonding has become a key enabler of advanced packaging

Hybrid bonding combines dielectric-to-dielectric and metal-to-metal bonds to interconnect wafer-to-wafer, die-to-wafer, or die-to-die without the need for solder or other adhesives. This bonding technology is used for the vertical stacking of multiple chips, enabling 3D heterogeneous integration and interoperability of different types of chips with various functions (e.g., logic, memory, analog, sensors) within a single package. Hybrid bonding enables finer pitch (<10 micrometerm, or even <1 micrometerm) with significant benefits for interconnect density and device performance. The direct metal-to-metal contact facilitates efficient heat dissipation and reduces the parasitic delay. The dielectric insulates each metal pad so that there is no signal interference between the pads.

Hybrid bonding technology emerged in 2005 with the introduction of Ziptronix's direct bond interconnect (DBI-R) technology. In 2015, Tessera (now Adeia) acquired Ziptronix, and DBI-R technology entered the market in 2016 through Sony's CMOS image sensor (CIS) used in Samsung's Galaxy S7 mobile phone. Since then, hybrid bonding technology has been explored for various applications, including memory, logic, RF, and photonics, and it is now being adopted by more companies across the semiconductor industry.

Over the past five years, hybrid bonding technology has become a key enabler of advanced semiconductor packaging, leading to a strong increase in patenting activity and a significant evolution of the competitive intellectual property (IP) landscape. Major patent owners have strengthened their IP positions in the US, China, and Europe, while various new players have entered the patent landscape. It is now crucial for companies operating in the semiconductor packaging industry to closely examine hybrid bonding technology from an IP perspective.

In this context, Knowmade is releasing a new patent landscape report focusing on the hybrid bonding process and semiconductor devices made using hybrid bonding interconnects. Over 5,800 patents from more than 1,600 patent families (inventions) have been selected. This report aims to provide insights into current IP activities, the positions of key IP players, the applications they target in their patents, and how their patent portfolios can support their market strategies.

Understanding the main trends, the key players' IP position and IP strategy

Through patent analysis, we describe the position of IP players, unveil their strategies to strengthen their IP portfolio, highlight their capability to limit the patenting activity and freedom-to-operate of other firms, identify promising new players, and forecast what would be the future IP leaders. IP competition analysis should reflect the vision of players with a strategy to enter and develop their business in the advanced semiconductor packaging market. In this report, we provide a comprehensive overview of the competitive IP landscape and latest technological developments related to hybrid bonding technology. The report covers IP dynamics and key trends in terms of patents applications, patent assignees, filing countries, patented technologies, and targeted applications. It also identifies the IP leaders, most active patent applicants, and sheds light on under-the-radar companies and new players in this field.

Invention type, targeted applications, and key patents

The patents have been categorized according to the type of claimed invention (hybrid bonding manufacturing methods and interface engineering, equipment for hybrid bonding technology, hybrid bonded semiconductor structures or devices) and the applications mentioned in the patents (image sensors, 2.5D/3D ICs, 3D-stacked memories, photonics, MEMS, RF, etc.). The 2.5D/3D IC segment is currently driving patenting activity, while patents related to other applications, such as photonics, microLED, MEMS, and RF, have surged.

A dynamic IP landscape: evolution of leading players' positions and entry of new patent applicants

TSMC, Adeia, YMTC, Intel, and Samsung are leading the patent landscape, increasing patenting activity, and expanding invention protection in key countries. As pioneer and owner of DBI-R technology, Adeia has adopted an aggressive strategy to assert its patents and license its hybrid bonding IP portfolio to various semiconductor companies, including Sony, YMTC, Micron, and Kioxia. Despite its strong IP position, other players have been developing their own hybrid bonding patent portfolios. In recent years, more memory makers have become involved in the IP landscape (CXMT, SK Hynix, Sunrise Memory), and OSATs and equipment/materials suppliers have entered the IP arena (ASE, TongFu, SJSemi, Applied Materials, Saultech, HD MicroSystems). In this report, we provide an overview of the IP portfolios held by key players and describe key patents and recent IP activities. Additionally, we highlight the main IP collaborations (co-owned patents, IP transfers, licensing agreements) and patent litigations.

Useful Excel patent database

This report includes an extensive Excel database with all patents analyzed in this study, including patent information (numbers, dates, assignees, title, abstract, etc.) and hyperlinks to an updated online database (original documents, legal status, etc.), affiliation segments (manufacturing methods, equipment, semiconductor devices, image sensors, 2.5D/3D IC, 3D-stacked memory, etc.), and key patents. Additionally, the Excel file comprises the complete data by assignee from the statistical analyses, including the number of patent families, timeline of patenting activity, number of granted patents and pending patent applications, and geographical coverage of patent portfolio.

Companies mentioned in the report (non-exhaustive)

TSMC, YMTC, Xperi/Adeia, Intel, Samsung, XMC, Micron, Tongfu Microelectronics, ASE, Meta (Facebook), Nanya Technology, CXMT, Huawei, Onsemi, OmniVision, AMD, ICLeague Technology, Monolithic 3D, UMC/Wavetek, Qualcomm, SJSemi, Saultech, SK Hynix, Tsinghua University, CEA, imec, Galaxycore Microelectronics, Apple, EVG, HD MicroSystems, NCAP, STMicroelectronics, Applied Materials, Resonac, GlobalFoundries, SunRise Memory, Alibaba Group, AP Memory, SMIC, Powerchip Semiconductor Manufacturing, MICLEDI, AMS-Osram, SmartSens Technology, Shenzhen Aoshiwei Technology, MediaTek, IBM, RTX Corporation, pSemi, Winbond electronics, Sony, NVIDIA, Haiguang Information Technology, Shanghai Huali Integrated Circuit Manufacturing, JCET Group, SEMES, Tectus Group, Hanmi, Western Digital, Shibaura Mechatronics, Ningbo Semiconductor International Corporation (NSI), HIDM - Huaian Imaging Device Manufacturer, Bruker, Suzhou Ultiview Technology, KLA, Shanghai Fudan Microelectronics Group, Anhui Xinbiyou Information Technology, Tokyo Electron, Shanghai Yibu Semiconductor, HTSI, GROQ, Dixtech innovation, Qingdao New Core Technology, PsiQuantum, Canon, Infineon, Shanghai Biren Intelligent Technology, Yangtze River Advanced Storage Industry Innovation Center, G-ray Switzerland, and more.

TABLE OF CONTENTS

INTRODUCTION

- Context and objectives of the report

- Scope of the report

- Reading guide

- Excel database

EXECUTIVE SUMMARY

EXCEL DATABASE

- Excel file that includes all patent selected for this study, along with the

- complete data by assignee from the statistical analyses.

PATENT LANDSCAPE OVERVIEW

- Main trends and IP players

- Time evolution of patent publications

- Main patent assignees

- Timeline of IP players

- Typology of main IP players

- IP newcomers

- Current legal status of main players' patents

- IP leadership of patent assignees and evolution from 2019

- Geographical coverage of main players' patents

- Main IP collaborations

- Co-owned IP

- IP transfers

- Licensing agreements

- Patent segmentation

- Segments definition

- Type of claimed invention:

- Hybrid bonding manufacturing process and interface engineering

- Apparatus/Equipment for hybrid bonding

- Semiconductor structure or device made using hybrid bonding interconnects

- Targeted applications

- Image sensor (SPADs, CMOS image sensors, light sensing devices, etc.)

- 2.5D/3D IC (assembly of any type of IC dies, excluding memory-on-memory)

- 3D-stacked memory (memory-on-memory)

- Other applications (RF, MEMS, Photonics, LEDs, etc.)

- Time evolution of patent publication by segment

- Main patent assignees by segment

- IP leadership of patent assignees for each segment

KEY PATENTS

- Most important patents in terms of prior-art, IP risks and technology

- Segments to which key patents belong

- Owners of key patents

IP PROFILE OF A SELECTION OF PATENT ASSIGNEES

- TSMC, Adeia/Xperi, TongFu, ASE

- For each player:

- Patent portfolio overview (IP dynamics, segments, legal status, geographic coverage, etc.)

- Description of key patents

- Description of recent patent applications

PATENT LITIGATION

ANNEX

- Methodology for patent search, selection and analysis

- Methodology to identify key patents

- Terminology