|

市場調査レポート

商品コード

1939049

建設機械:市場シェア分析、業界動向と統計、成長予測(2026年~2031年)Construction Equipment - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2026 - 2031) |

||||||

カスタマイズ可能

適宜更新あり

|

|||||||

| 建設機械:市場シェア分析、業界動向と統計、成長予測(2026年~2031年) |

|

出版日: 2026年02月09日

発行: Mordor Intelligence

ページ情報: 英文 150 Pages

納期: 2~3営業日

|

概要

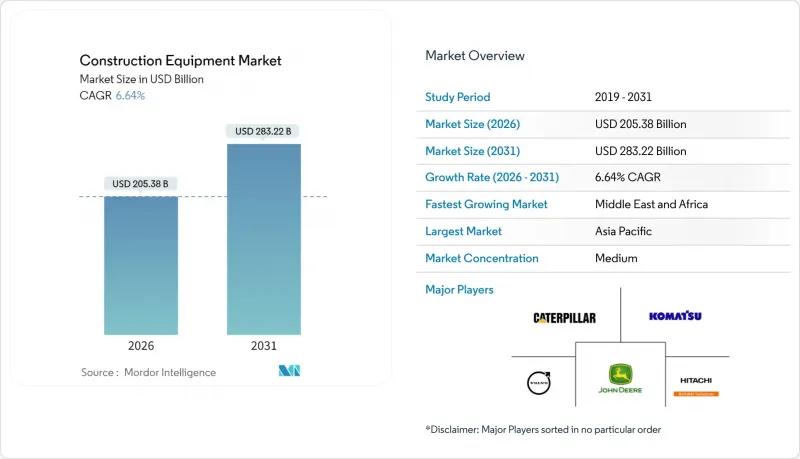

建設機械市場は2026年に2,053億8,000万米ドル規模であり、2031年までに2,832億2,000万米ドルまで拡大すると予測されています。この期間におけるCAGRは6.64%を記録し、市場規模と利益基盤の着実な拡大を示しています。

道路、鉄道、送電網、半導体製造工場などに対する政府の堅調な支出が、土木機械、マテリアルハンドリング機械、コンクリート機械の需要を支えています。アジアの大型プロジェクト計画、欧州・北米における電化推進、業界全体でのレンタルフリートへの移行が相まって、堅調な成長見通しを後押ししています。中国メーカーが海外市場でシェアを拡大する一方、欧米の主要メーカーはサービス中心の提案や自律技術へ軸足を移すなど、競合は激化しています。建設機械市場は、ステージVおよびEPAフェーズ3規制によるフリート更新サイクルの加速にも影響を受け、製品とデジタルサービスのリリース間隔が縮まっています。

世界の建設機械市場の動向と洞察

アジア全域の巨大インフラ計画が年間2兆米ドル超の設備需要を牽引

3兆7,000億米ドルを超える確定プロジェクトが配分優先順位を変革し、大型ブルドーザー、45トン級油圧ショベル、高容量コンクリートポンプが他地域に先駆けてアジアのデポに集結しています。サウジアラビア単独でも2024年に550億米ドルのプロジェクトを発注(前年比57%増)、UAEは200%増の340億米ドルに達しました。OEM各社は高出力・長リーチブーム機種の販売構成を最適化し、高額契約とアフターマーケット契約による収益基盤を強化しています。

米国IRA法およびCHIPS法が国内回帰プロジェクト向け土木機械購入を加速

半導体工場、EVプラント、送電網アップグレードに対する連邦政府の優遇措置により、サンベルト地域全体で250~500馬力のブルドーザーや油圧ショベルに対する構造的な需要が生まれています。米国土木学会は2035年までに3兆7,000億米ドルのインフラギャップを予測しており、OEMの受注残高は持続的な見通しが確保されています。労働力不足に直面する建設業者は、プロジェクトスケジュールを短縮し時間当たりの運営予算を軽減できる大型ユニットを選択する傾向にあります。

油圧部品不足によるOEMリードタイムの急増(42週間超)

重要油圧バルブ・ポンプの納期が42週間を超過する状況により、建設業者はプロジェクト工程の調整を余儀なくされています。市場リーダー企業は供給確保のため垂直統合を加速しており、キャタピラー社が自社部品加工を拡大した動きもこれに呼応しています。供給ボトルネックが継続すれば、在庫が正常化するまで建設機械市場の短期的な勢いが鈍化し、更新サイクルの遅延が懸念されます。

セグメント分析

2025年における建設機械市場シェアは掘削機が51.24%を占め、2031年までCAGR7.15%で推移すると予測されます。油圧効率、クイックアタッチツール、テレマティクス統合により、道路建設、公益事業、解体分野での需要が持続しています。ローダーは販売台数で第2位を維持し、舗装作業にはホイールローダー、軟弱地盤にはトラックローダーが好まれています。クレーンの需要は高層ビルや橋梁の建設スケジュールに連動し、グレーダーやローラーはミリ単位の精度で道路表面を維持します。

ブルドーザーは斜面安定性に高い牽引力が求められる鉱山ベンチ作業で活用され、ダンプトラックは500メートル超の運搬を担います。コンクリートポンプやトレンチャーなどの特殊機械は、建設機械市場規模において重要なシェアを占めています。コマツの水素動力プロトタイプは将来の燃料多様化を示唆していますが、普及には燃料補給インフラの拡充が待たれます。

2025年の出荷台数では内燃機関ユニットが90.12%を占めましたが、規制強化に伴いハイブリッド・バッテリー電気モデルはCAGR22.16%で増加します。ハイブリッドシステムは小型ディーゼルエンジンとバッテリーを組み合わせ、燃料消費を25~35%削減。アイドリング時や屋内作業では静粛なゼロ排気運転を実現します。キャタピラーの323型電動ショベルは、送電網接続型再開発現場において低運用コストを実現し、2025年末までに多数の受注を獲得しました。

世界的に水素燃料電池式掘削機は限定的な稼働に留まっており、主に日本、ドイツ、韓国におけるパイロットプログラムで運用されています。JCBは燃料電池に関連するコストを回避し、2027年までに水素燃焼エンジンの商用化を目指しています。ゼロエミッション建設機械の市場は、電力網の容量と充電インフラに密接に依存しています。このため、信頼性の高い電源が広く普及するまではディーゼルエンジンをバックアップとするハイブリッド機を好む購入者もいます。

地域別分析

2025年における建設機械市場では、アジア太平洋地域が45.80%のシェアで首位を占めました。これは中国の「一帯一路」構想とインドの国家インフラ整備計画に支えられたものです。中国のクローラー式掘削機の生産台数は2027年までに15万台を超え、2023年の生産量の2倍以上に達し、サプライヤーの規模の経済を強化する見込みです。メーカーは高出力ディーゼル機を東南アジアやGCC地域の現場に供給する一方、コンパクトな電動ローダーを日本や韓国の都市に輸出しています。

中東・アフリカ地域は2031年までCAGR9.12%と最も高い成長軌道を示しており、サウジアラビアの「ビジョン2030」やアラブ首長国連邦(UAE)の「ドバイ都市マスタープラン」により、住宅・観光・物流分野に数十億米ドルが投入されています。2024年にはプロジェクト受注が大幅に増加し、地域内の設備供給が逼迫したため、OEMメーカーはジェベルアリ港に一時的な輸入ヤードを設置しました。建設機械市場における湾岸地域の差別化要因は、耐熱性バッテリー化学組成と密閉キャビン用フィルターシステムです。

北米市場は、IRA(インフレ抑制法)およびCHIPS法案に支えられた産業回帰とインフラ刷新により堅調な見通しを維持しています。2027年モデルイヤーから施行されるEPAフェーズ3基準は、都市公共事業向けコンパクト機器においてハイブリッド・電気式への移行を促進しています。レンタル大手は規模拡大を図るため統合を進めており、数十億米ドル規模の買収によりディーラーネットワークが縮小し、アクセス料金が上昇しています。

その他の特典:

- エクセル形式の市場予測(ME)シート

- アナリストサポート(3ヶ月間)

よくあるご質問

目次

第1章 イントロダクション

- 調査の前提条件と市場の定義

- 調査範囲

第2章 調査手法

第3章 エグゼクティブサマリー

第4章 市場情勢

- 市場概要

- 市場促進要因

- アジア全域の巨大インフラ計画が年間2兆米ドル超の設備需要を牽引

- 米国IRA法およびCHIPS法が国内回帰プロジェクト向け土木機械購入を加速

- ティア2請負業者におけるレンタル優先調達への移行が稼働率を拡大

- EUステージV排出規制上限によりハイブリッド/電気式設備への迅速なフリート更新が迫られる

- 鉱物資源豊富なアフリカにおける重要原材料採掘向けEPCプロジェクトの急増

- AIを活用した現場自動化が自律走行グレーダー・ブルドーザーの投資利益率(ROI)向上に寄与

- 市場抑制要因

- 油圧部品の不足によるOEMリードタイムの急増(42週間を超える場合)

- リチウムイオン電池の供給不足が電気式重機の総所有コスト(TCO)を押し上げ

- ラテンアメリカにおけるテレマティクス機能豊富な設備の導入を制限する持続的な技能格差

- 自治体騒音規制条例によるディーゼルリグの夜間稼働制限

- 価値/バリューチェーン分析

- 規制の見通し

- テクノロジーの展望

- ポーターのファイブフォース分析

- 新規参入業者の脅威

- 買い手の交渉力

- 供給企業の交渉力

- 代替品の脅威

- 競争企業間の敵対関係

第5章 市場規模と成長予測(金額(米ドル)および数量(単位))

- 機器別

- 掘削機

- ローダー

- 移動式クレーン

- モーターグレーダー

- ブルドーザー

- ロードローラー

- ダンプトラック

- その他

- 推進タイプ別

- 内燃機関

- ハイブリッド車・バッテリー電気自動車

- 水素燃料電池

- 設備規模別

- 重量級(11トン以上)

- 中型(6~11トン)

- コンパクト/ミニ(6トン未満)

- 出力別

- 最大250馬力

- 250~500馬力

- 500馬力超

- 用途別

- インフラストラクチャー

- 住宅および商業建設

- 鉱業および採石業

- 石油・ガス/パイプライン

- 産業および製造業

- その他

- 地域別

- 北米

- 米国

- カナダ

- その他北米地域

- 南米

- ブラジル

- アルゼンチン

- その他南米

- 欧州

- ドイツ

- 英国

- フランス

- イタリア

- スペイン

- スウェーデン

- その他欧州地域

- アジア太平洋地域

- 中国

- インド

- 日本

- 韓国

- インドネシア

- その他アジア太平洋地域

- 中東・アフリカ

- サウジアラビア

- アラブ首長国連邦

- トルコ

- 南アフリカ

- ナイジェリア

- エジプト

- その他中東・アフリカ地域

- 北米

第6章 競合情勢

- 市場集中度

- 戦略的動向

- 市場シェア分析

- 企業プロファイル

- Caterpillar Inc.

- Komatsu Ltd.

- Deere & Company

- Hitachi Construction Machinery Co., Ltd.

- Volvo Construction Equipment

- CNH Industrial(CASE, New Holland)

- Liebherr-International AG

- Bobcat Company

- Kobelco Construction Machinery Co., Ltd.

- SANY Group

- Xuzhou Construction Machinery Group Co., Ltd.

- Zoomlion Heavy Industry Science & Technology Co., Ltd.

- JCB Limited

- HD Hyundai Infracore Co., Ltd.

- Terex Corporation

- Astec Industries, Inc.

- Kubota Corporation

- Sumitomo(HSC Cranes)