|

市場調査レポート

商品コード

1937354

ASEANの電気自動車:市場シェア分析、業界動向と統計、成長予測(2026年~2031年)ASEAN Electric Vehicle - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2026 - 2031) |

||||||

カスタマイズ可能

適宜更新あり

|

|||||||

| ASEANの電気自動車:市場シェア分析、業界動向と統計、成長予測(2026年~2031年) |

|

出版日: 2026年02月09日

発行: Mordor Intelligence

ページ情報: 英文 150 Pages

納期: 2~3営業日

|

概要

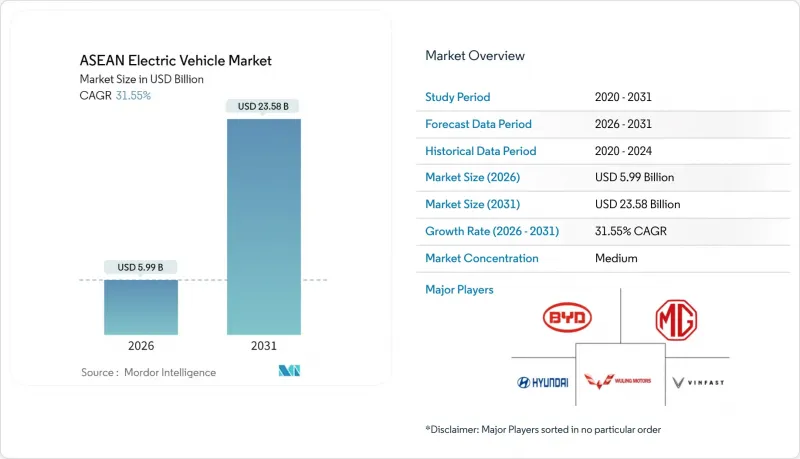

ASEANの電気自動車市場は、2025年の45億5,000万米ドルから2026年には59億9,000万米ドルへ成長し、2026年から2031年にかけてCAGR31.55%で推移し、2031年までに235億8,000万米ドルに達すると予測されています。

政府による積極的な優遇措置、現地のバッテリー供給網を支える豊富なニッケル埋蔵量、そして公共・民間充電インフラの急速な整備が、この成長軌道を支えています。タイのEV3.5補助金プログラム、インドネシアの高級車税免除、ベトナムの複数年にわたる登録料免除は、消費者のアクセスを拡大すると同時に、自動車メーカー(OEM)に現地生産を促しています。中国自動車メーカーは積極的な価格戦略と先行製造投資により初期市場シェアを掌握し、日本・韓国・地域ブランドは追撃戦略を加速させております。ASEANパワーグリッドによる系統連系構想と二輪車向けバッテリー交換エコシステムの発展は、サービス・ソフトウェア・二次利用バッテリー分野に新たな収益源を開拓しております。

ASEAN電気自動車市場の動向と洞察

政府による購入支援と消費税優遇措置

積極的な財政プログラムがASEAN電気自動車市場における早期導入を支えています。タイでは340億バーツの補助金制度を実施しており、対象となるには現地組立が必須です。この政策はインドネシアの2025年までの電気自動車に対する0%の贅沢税と1%の付加価値税(VAT)政策にも反映されています。ベトナムでは登録料免除を2027年まで延長し、マレーシアは購入税軽減と輸入関税免除により2030年までにEV販売比率20%を目標としています。フィリピンは「電気自動車産業発展法」に基づき政府・企業車両にEV5%導入を義務付け、無関税輸入により現地調達コストをさらに削減しています。こうした協調的施策により、タイではEV販売が拡大し、ベトナムでは電動バイクの販売台数が急増しました。

OEMの現地化への取り組み

ASEANの電気自動車市場は、輸入主導型から現地生産供給型へと移行しつつあります。BYDが2025年末に稼働予定のインドネシア拠点(10億米ドル規模)では年間15万台の生産を予定しており、ジャカルタ近郊に建設中の現代自動車の複合施設(15億5,000万米ドル)は25万台の生産能力を追加します。タイでは長城汽車や奇瑞汽車を中心に、中国OEMメーカーから30億米ドル超の投資確約を獲得しています。VinFast社の海外展開にはインドネシアとインドでの新ラインが加わり、吉利(ジーリー)はPT Handal Indonesia Motorとの合弁事業を通じて参入し、3年間で100の小売店舗を拡大する計画です。これらの工場は高まる現地調達率の要件を満たし、物流コストを圧縮するとともに、バッテリー、パワーエレクトロニクス、ソフトウェアにわたり部品エコシステムを構築する基盤となります。

内燃機関車との小売価格差

ASEAN域内のエントリーレベルEVは、同等内燃機関モデルと比べて価格が2倍となることが多く、大衆市場での普及を抑制しています。インドネシアでは2025年上半期に販売台数が267%急増したにもかかわらず、普及率は9.1%にとどまりました。これは残存する価格プレミアムがコスト意識の高い購入者を遠ざけているためです。タイの高級車サブセグメントでは、インセンティブ縮小に伴い需要が鈍化し、補助金廃止に対する需要の弾力性が明らかになりました。貨物事業者からは、中型トラックの初期費用の高さが指摘されていますが、バッテリー交換パイロット事業ではライフサイクルコストが30~40%削減される可能性が示唆されています。継続的な価格圧縮には、現地生産のバッテリーパックと、新たな地域工場による規模の経済効果が不可欠です。

セグメント分析

2025年、乗用車はASEAN電気自動車市場の46.55%を占めましたが、ベトナムでは2025年上半期に電動二輪車の販売が急増し、VinFastの国内販売が488%増加したことが牽引しました。二輪車・三輪車は成長シナリオを書き換えつつあり、2031年までにCAGR32.40%が見込まれています。インドネシアとタイでは、駐車料金やナンバープレート費用を免除するライドシェア優遇策により、同様の勢いが再現されています。軽商用セグメントは、eコマース配送車両が20~30%の燃料費削減を実現したことで注目を集め、物流事業者の電動化義務化を後押ししています。中型・大型トラックは、高密度バッテリーの普及と初期費用差を相殺する財政的措置を待つ間、遅れをとっています。

都市部配送ライダーは、充電時間を2分未満に短縮するバッテリー交換ネットワークの利便性を挙げています。ベトナムは2030年までに100万台のゼロエミッション二輪車導入を目標としており、この野心はハノイにおける渋滞料金免除と連動しています。シンガポールは空港の高密度待機区域で排出ガスゼロ車両を優先する電気配車許可証の試験運用を開始し、ドライバーの経済性を向上させています。バス・長距離バスは自治体調達目標の恩恵を受けており、シンガポールは2030年までに電気バス50%導入を、ベトナム・ゲアン省は2025年以降の追加車両を完全電気化とする方針です。これらの政策が相まって、ASEAN電気自動車市場における輸送手段の多様化が加速しています。

2025年時点でバッテリー式電気自動車(BEV)はASEAN電気自動車市場の85.70%を占め、2031年までの大半のOEMロードマップの基軸となっています。バッテリー価格の低下、エネルギー密度の向上、充電インフラの拡充が消費者の信頼を強化しています。プラグインハイブリッド車(PHEV)は、高速道路充電器の整備に対する公衆の懐疑感が残るタイにおいて、移行期のニッチ市場を開拓しています。トヨタは家庭用充電器設置と延長保証をセット販売することでブランド価値を活用し、ハイブリッド車の残存価値を保護しています。

燃料電池電気自動車は小規模な基盤から2026-2031年に38.90%という最高CAGRを記録。インドネシア国営電力会社(PLN)は2024年にジャカルタに同地域初の水素ステーションを開設し、年間203トンを生産する22のグリーン水素プラントを計画中。シンガポールでは港湾地域付近の専用レーンで水素バスの試験運行を実施し、マレーシアのペトロナスは商用車向けブルー水素混合燃料の評価を進めています。ASEAN全域の作業部会では、燃料電池安全基準の策定を進めており、大規模輸入の前提条件である国連規則134への準拠を目指しています。こうした技術的多様性が、原材料価格の変動からASEANの電気自動車市場を保護する役割を果たしています。

その他の特典:

- エクセル形式の市場予測(ME)シート

- アナリストによる3ヶ月間のサポート

よくあるご質問

目次

第1章 イントロダクション

- 調査の前提条件と市場の定義

- 調査範囲

第2章 調査手法

第3章 エグゼクティブサマリー

第4章 市場情勢

- 市場概要

- 市場促進要因

- 政府調達及び消費税優遇措置

- OEMの現地化への取り組み

- 直流急速充電回廊の迅速な展開

- ニッケル高含有バッテリーの供給優位性

- 国境を越えたEVの無関税貿易

- 二輪車用バッテリー交換エコシステムの拡大

- 市場抑制要因

- 高価格差と内燃機関(ICE)との比較

- 主要都市以外での充電インフラの不足

- 電力系統の不安定性とピーク負荷制限

- ディーゼルピックアップトラックに対する文化的嗜好

- バリュー/サプライチェーン分析

- 規制情勢

- テクノロジーの展望

- ポーターのファイブフォース

- 新規参入業者の脅威

- 買い手・消費者の交渉力

- 供給企業の交渉力

- 代替品の脅威

- 競争企業間の敵対関係

第5章 市場規模と成長予測(金額(米ドル)および数量(台数))

- 車両タイプ別

- 二輪車および三輪車

- 乗用車

- 小型商用車

- 中型および大型商用車

- バスおよび長距離バス

- 駆動方式別

- バッテリー式電気自動車(BEV)

- プラグインハイブリッド電気自動車(PHEV)

- 燃料電池電気自動車(FCEV)

- ハイブリッド電気自動車(HEV)

- チャージレベル別

- AC低速充電/ レベル2

- 直流急速充電(50kW以上)

- エンドユーザータイプ別

- 個人/家庭向け

- 商用車・物流

- 政府・公共交通機関

- 国別

- インドネシア

- タイ

- マレーシア

- ベトナム

- フィリピン

- シンガポール

- ミャンマー

- カンボジア

- ラオス

- ブルネイ

第6章 競合情勢

- 市場集中度

- 戦略的動向

- 市場シェア分析

- 企業プロファイル

- BYD Co. Ltd.

- SAIC Motor/MG Motor

- Hyundai Motor Company

- Toyota Motor Corporation

- Honda Motor Co., Ltd.

- Mitsubishi Motors Corporation

- Nissan Motor Corporation

- VinFast Auto Ltd.

- Wuling Motors

- Great Wall Motor

- GAC Aion

- Chery Automobile

- Tesla Inc.

- BMW Group

- Mercedes-Benz Group

- Kia Corp.

- Isuzu Motors

- BAIC Group

- Stellantis NV

- UD Trucks