|

市場調査レポート

商品コード

1911374

マイクロコントローラ(MCU)-市場シェア分析、業界動向と統計、成長予測(2026年~2031年)Microcontroller (MCU) - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2026 - 2031) |

||||||

カスタマイズ可能

適宜更新あり

|

|||||||

| マイクロコントローラ(MCU)-市場シェア分析、業界動向と統計、成長予測(2026年~2031年) |

|

出版日: 2026年01月12日

発行: Mordor Intelligence

ページ情報: 英文 120 Pages

納期: 2~3営業日

|

概要

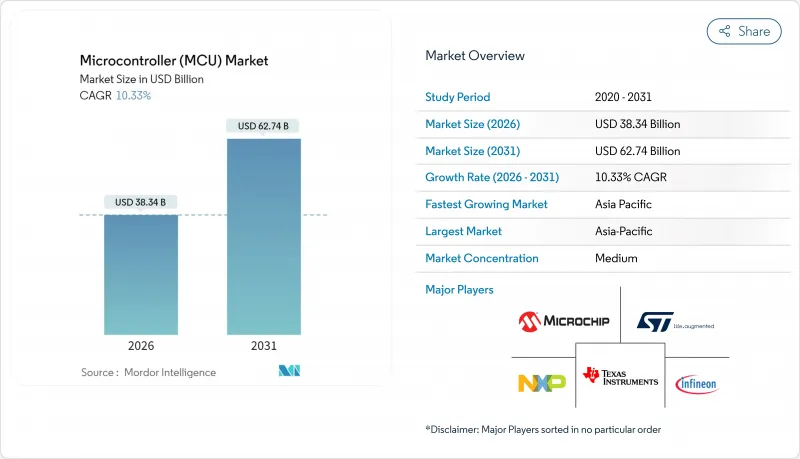

マイクロコントローラ(MCU)市場は、2025年に347億5,000万米ドルと評価され、2026年の383億4,000万米ドルから2031年までに627億4,000万米ドルに達すると予測されています。

予測期間(2026~2031年)におけるCAGRは10.33%と見込まれます。

この成長軌跡は、電動車両、モノのインターネット(IoT)エンドポイント、次世代消費者向けデバイスにおける組み込みインテリジェンスの需要増加を反映しています。機能安全規制の拡大により自動車MCU搭載数が増加する一方、工場における予知保全プログラムがスマートセンサの導入を加速させています。オープンな命令セットアーキテクチャはライセンシングコストを削減し、中小ベンダーがエッジAIワークロードに対応することを支援しています。一方、地域的なニアショアリングやサプライチェーンの多様化により、平均販売価格(ASP)が圧迫され続ける中でも、新たな生産能力への投資が促進されています。

世界のマイクロコントローラ(MCU)市場の動向と洞察

IoTノードの急増が組み込みインテリジェンス需要を牽引

接続されたエンドポイントは2030年までに200億台を超えると予測されており、メーカーはコスト重視の設計にマルチプロトコル無線と効率的なプロセッサを組み込む必要に迫られています。ノルディックセミコンダクタのnRF54シリーズは、Bluetooth LE 5.4、Thread、Matterを単一デバイスに統合し、バッテリーに優しい電流消費を維持することで、部品表(BOM)コストとファームウェアの複雑さを低減します。より豊富なローカル処理によって実現される高価格の分析サービスは、収益モデルを純粋なハードウェア販売から転換させています。Synapticsなどの半導体サプライヤーは、汎用コンピューティングの追求ではなく、IoT最適化ソリューションに向けてポートフォリオの再構築を進めています。

自動車の電動化とADAS統合がMCU搭載量の増加を加速

バッテリー式電気自動車には最大3,000個の半導体部品が搭載され、内燃機関モデルと比較してMCUの搭載数が4倍に増加します。Mercedes-BenzはISO 26262に準拠し、バッテリー・熱管理・回生ブレーキシステムを管理するため、ディスクリートなマイクロコントローラクラスターを採用しています。コンチネンタル社とNXPの協力により、複数のシャーシ機能がソフトウェア更新可能なドメインコントローラに集約され、配線重量の削減とシームレスな無線更新(OTA)が実現しています。2026年までに全車種への先進運転支援システム(ADAS)搭載を義務付けるEU規制が、この変化をさらに加速させています。Hondaとルネサス社の提携による2,000 TOPS SoCの共同開発は、計算処理需要がマイクロコントローラ市場を再構築している実態を浮き彫りにしています。

サプライチェーンの循環性が在庫と価格の変動を生む

ファウンダリの生産スケジュールの変動により、MCUベンダーは突然のウエハー割当変更に晒されています。最近の在庫消化局面では、ノルディックセミコンダクタ社が2023年に売上高が30%減少したことを受け、従業員の8%を削減せざるを得ませんでした。金属シリコンの供給過剰により、2025年4月のベンチマークスポット価格は2.3%下落し2.95米ドル/kgとなりましたが、関税がコスト削減効果を逆転させる恐れがあります。成熟ノードの生産能力が台湾、中国本土、韓国に集中していることで地政学的リスクプレミアムが増幅され、OEMは運転資金を拘束するバッファ在庫の資金調達を迫られています。

セグメント分析

2025年には、32ビットデバイスがマイクロコントローラ(MCU)市場シェアの56.35%を占め、複雑なワークロードへの明確な移行を示しています。このセグメントは、ADASセンサフュージョン、産業用ドライブ制御、音声対応コンシューマーガジェットの需要拡大により、CAGR8.76%で成長すると予測されています。32ビットアーキテクチャはより大きなアドレス可能メモリを実現し、デジタル信号処理拡大機能を統合するため、外部部品の必要性を低減します。MCU設計者は現在、ニューラルエンジンやサイバーセキュリティアクセラレータをダイ上に直接組み込み、ディスクリートなコプロセッサを不要にしています。低コストの8ビットと16ビット製品はインターフェースロジックセグメントで依然として有効であり、一方、4ビット以下のバリエーションは超薄利セグメント向けのリモコンやサーモスタットに継続して採用されています。

開発者からは、セキュアブート、CAN-FD、マルチプロトコル無線を単一包装に統合したシングルチッププロトタイプの需要が高まっています。このオールインワンの動向は、製品ライン横断でのプラットフォーム再利用を可能にし、ファームウェア保守を削減します。一方、32ビットユニットに統合されたFRAMオプションは、チャージポンプのオーバーヘッドなしに即時書き込み機能を提供し、高振動環境で動作するデータロギングセンサにとって極めて重要です。

2025年にはCortex-Mコアが出荷の68.25%を占め、成熟したツールチェーンと堅牢なミドルウェアスタックがこれを支えました。顧客はデバッグサイクルを短縮する、すぐに使えるRTOSサポートと豊富なコミュニティライブラリを高く評価しています。しかしRISC-Vの15.09%というCAGRは、ロイヤリティコストゼロでの命令セットカスタマイズの熱意が高まっていることを示しています。各国政府は技術主権を守るため国内RISC-Vプログラムを展開し、ウェアラブルから自動車ゲートウェイノードまでをカバーするオープンISAチップレットへ補助金を投入しています。一方、決定論的かつサイクル精度の高い応答が求められる航空電子機器や産業用ドライブのニッチセグメントでは独自コアが継続使用され、サーバークラスのボード管理コントローラにはx86プロセッサが採用されています。

マイクロコントローラ(MCU)市場において、ベンダーの成功は開発環境の充実度に左右されます。ARMはTrustZone、PSA認証セキュリティ、M-Profileベクター拡大の拡充を継続する一方、RISC-Vグループはセグメント化を防ぐためソフトウェア層の統一化に注力しています。一部サプライヤーは同一製品ファミリー内でピン互換のARMまたはRISC-V代替品を提供し、リスク分散を図っています。

地域別分析

アジア太平洋は、中国の家電組立エコシステムと日本の自動車向け半導体セグメントの強みを背景に、2025年においても世界収益の47.30%を占めました。中国の「シリコン自律」を目指す五カ年計画は、家電製品や公共充電インフラ向け国内MCUのテープアウト需要を創出しています。日本のサプライヤーは、長年にわたるOEMとの連携を活かし、ハイブリッド駆動サイクル向けに特別設計されたパワートレイン認定マイクロコントローラで存在感を維持しています。韓国の財閥系企業は、ネイティブメモリIPとロジックブロックを統合し、スマートフォンやスマートTV向けワンチップソリューションを構築しています。労働力エネルギーコストの上昇や地政学的リスクの高まりから、ベトナムやタイへの分散が進む一方、同地域の結束した部品エコシステムが比較優位性を維持し、マイクロコントローラ(MCU)市場で最も成長が速い地域としての地位を保っています。

南米はマイクロコントローラ(MCU)市場において最も成長が著しい地域の一つとして台頭しており、2020~2031年にかけてCAGR10.22%が見込まれています。ブラジルにおける自動車生産奨励策の再開と、米国・メキシコ・カナダ協定(USMCA)によるメキシコの輸出回廊は、現地調達されたマイクロコントローラを必要とする電気自動車プラットフォームの組立を誘致しています。政府主導の再生可能エネルギー網はスマートメーターの導入を促進し、これが安全で低消費電力の32ビットコントローラの需要を押し上げています。現地調達率義務化により、世界の半導体ベンダーと地域設計会社の合弁事業が促進され、組込みソフトウェアスタックセグメントの人材育成が加速しています。北米は高付加価値の安全重要セグメントに注力。CHIPS法ではウエハー工場建設に数十億米ドルを計上していますが、大半の生産能力は成熟したMCUプロセスではなく10nm以下のノードを目標としています。防衛関連企業は国内生産とサプライチェーン保証を要求しており、ITAR準拠部品の安定需要を確保しています。欧州では、自動車とプロセスオートメーションセグメントにおけるISO 26262とIEC 62443への準拠に注力しています。TSMCが計画するドレスデン工場は、欧州のティア1企業向けに月間4万枚の300mmウエハーを供給し、高信頼性マイクロコントローラのリードタイム短縮を実現します。

その他の特典

- エクセル形態の市場予測(ME)シート

- アナリストサポート(3ヶ月間)

よくあるご質問

目次

第1章 イントロダクション

- 調査の前提条件と市場の定義

- 調査範囲

第2章 調査手法

第3章 エグゼクティブサマリー

第4章 市場情勢

- 市場概要

- 市場促進要因

- IoTノードの普及

- 自動車の電動化とADAS(先進運転支援システム)

- スマートホームと家電向けマイコン統合

- RISC-VオープンISAへの移行

- 超低消費電力エッジAIマイコン

- 産業用サイバーセキュリティの義務化

- 市場抑制要因

- サプライチェーンの周期性

- 中国ファブによる平均販売価格(ASP)の低下

- 28nm以下の組み込みフラッシュメモリにおける開発費用(NRE)の増加

- 混合信号設計における人材不足

- バリュー/サプライチェーン分析

- 規制情勢

- 技術の展望

- ポーターのファイブフォース分析

- 供給企業の交渉力

- 買い手の交渉力

- 新規参入業者の脅威

- 代替品の脅威

- 競争企業間の敵対関係

第5章 市場規模と成長予測

- ビットクラス別

- 4ビット以下

- 8ビット

- 16ビット

- 32ビット

- コアアーキテクチャ別

- ARM Cortex-M

- RISC-V

- x86

- 独自技術/その他

- オンチップメモリタイプ別

- 組み込みフラッシュメモリ

- FRAM

- EEPROM/OTP

- SRAM専用(コードインRAM)

- 用途別

- 自動車

- 家電と家電製品

- 産業・工場オートメーション

- ヘルスケア

- 航空宇宙・防衛

- データ通信クラウドインフラ

- その他

- 地域別

- 北米

- 米国

- カナダ

- メキシコ

- 欧州

- ドイツ

- 英国

- フランス

- イタリア

- その他の欧州

- アジア太平洋

- 中国

- 日本

- 韓国

- インド

- 台湾

- その他のアジア太平洋

- 南米

- ブラジル

- アルゼンチン

- その他の南米

- 中東・アフリカ

- GCC

- 南アフリカ

- その他の中東・アフリカ

- 北米

第6章 競合情勢

- 市場集中度

- 戦略的動向

- 市場シェア分析

- 企業プロファイル

- Infineon Technologies AG

- Microchip Technology Inc.

- NXP Semiconductors N.V.

- STMicroelectronics N.V.

- Texas Instruments Incorporated

- Renesas Electronics Corporation

- Silicon Laboratories Inc.

- Nordic Semiconductor ASA

- Espressif Systems(Shanghai)Co., Ltd.

- GigaDevice Semiconductor Inc.

- Nuvoton Technology Corporation

- Toshiba Electronic Devices and Storage Corporation

- Rohm Co., Ltd.

- onsemi Corporation

- Holtek Semiconductor Inc.

- Ambiq Micro, Inc.

- ASR Microelectronics(Shanghai)Co., Ltd.

- Realtek Semiconductor Corp.

- Zilog, Inc.

- Analog Devices, Inc.