|

市場調査レポート

商品コード

1910942

海上貨物輸送:市場シェア分析、業界動向と統計、成長予測(2026年~2031年)Maritime Freight Transport - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2026 - 2031) |

||||||

カスタマイズ可能

適宜更新あり

|

|||||||

| 海上貨物輸送:市場シェア分析、業界動向と統計、成長予測(2026年~2031年) |

|

出版日: 2026年01月12日

発行: Mordor Intelligence

ページ情報: 英文 150 Pages

納期: 2~3営業日

|

概要

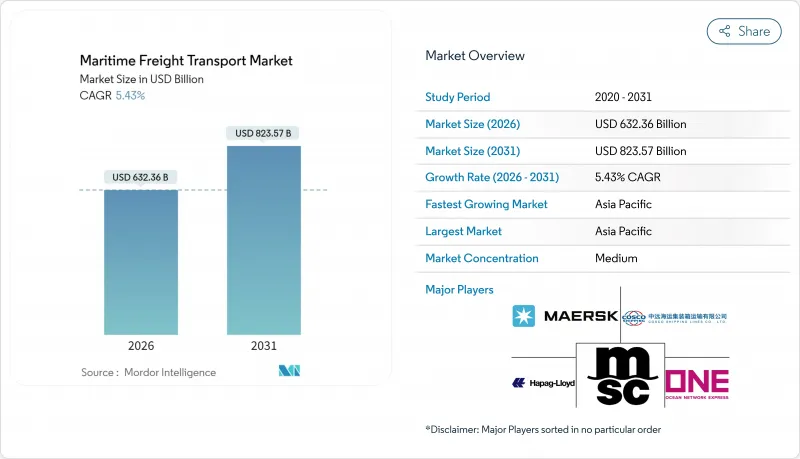

海上貨物輸送市場は、2025年に5,997億8,000万米ドルと評価され、予測期間(2026-2031年)においてCAGR5.43%で成長し、2026年の6,323億6,000万米ドルから2031年には8,235億7,000万米ドルに達すると推定されております。

持続的な拡大は、堅調な世界貿易量、混雑地域や紛争地域を回避する船舶の迂回航路によるトンマイル需要の増加、そしてアジア域内の物流を活発化させる南南回廊への貨物輸送の加速的な移行に起因しております。EU排出権取引制度(EU ETS)への準拠により、2025年の運用コストは1トン当たり206ドル増加しますが、同時に、低炭素トン数への船隊の更新が加速し、長期的な競争力が強化されます。マースクとハパグ・ロイド間のジェミニ協力などの提携の再編により、東西航路のスロット配分が再調整され、スケジュール信頼性の目標が90%に引き上げられ、サービスの差別化が鮮明になります。現在、コンテナ取引の80%以上を占めるデジタル貨物プラットフォームは、リアルタイムの容量バランス調整、平均滞留時間の12%短縮、空船の移動レグの収益化に貢献しています。

世界の海上貨物輸送市場の動向と展望

南南アジア域内貿易回廊の急増

2023年、ASEANは4,688億米ドルで欧州連合(EU)を抜いて中国の最大の貿易相手国となりました。10.5%の急増は、アジア域内貨物ループが新たな成長エンジンとして定着したことを示しています。ACFTA(アジア自由貿易協定)に基づく段階的な関税撤廃により、欧米の積み替えハブを経由しない物流が効率化される一方、2026年完成予定の中国・平魯運河(全長84マイル)は年間8,900万トンの貨物輸送を実現し、サプライチェーンコストを7億2,500万米ドル削減する見込みです。製造業の東南アジアへの移転は港湾近郊の産業クラスターを強化し、二次ゲートウェイへのフィーダー需要を拡大します。これにより生じる貨物密度は、短距離輸送かつ高回転率に最適化された15,000TEU級主力船への規模投資を支えます。これらの動向が相まって、海上貨物輸送市場の予測期間におけるCAGRに推定1.2ポイントの寄与をもたらすと見込まれます。

ニアショアリングが短距離フィーダー需要を牽引

2024年に米国とメキシコ間のトラック越境輸送量が過去最高を記録し、ニアショアリングがメキシコ湾岸およびカリブ海地域のフィーダー・ループに波及していることが実証されました。主要海運会社は現在、小規模なメキシコ湾岸港湾を迂回し、地域専門業者と契約してハブ・アンド・スポーク方式のシャトル便を運行することで、ドア・ツー・ドアの輸送サイクルを2~4日短縮しています。X-Press Feeders社が欧州6港湾と締結したグリーン回廊構築協定は、事業者らが短距離海上輸送量の増加を捉えつつスコープ3排出目標を達成する好例です。経営陣は物流コスト削減を最大の動機と指摘し、41%が世界の規模よりも近接性を優先しています。需要の高まりにより、1,500~2,000 TEU船の船舶稼働率と日次用船料が上昇し、海上貨物輸送市場の成長軌道が0.8ポイント押し上げられています。

慢性的な港湾側インフラのボトルネック

2025年にはシンガポールとコロンボがケープ回航船を吸収したことで混雑がピークに達し、ヤード稼働率は90%を超え、平均バース待機時間は3倍に増加しました。上海は米国関税発効前の2025年1月に過去最高の500万TEUを処理し、18の完全自動化ターミナルを追加した後もヤード設備に負荷がかかりました。ロサンゼルス港とロングビーチ港ではシャーシ不足が深刻化する一方、マラッカ海峡では地政学的混乱と気候変動による喫水制限が発生しています。ゲート自動化や内陸鉄道接続への投資不足が貨物輸送速度を阻害し、海上貨物輸送市場の長期CAGRを1.1ポイント押し下げています。

セグメント分析

ドライバルクが最大のシェアを占め、中国の鉄鉱石・石炭1億6,500万トンの備蓄需要を背景に、2025年の海上貨物輸送市場規模の28.65%を占めます。しかしながら、2025年に予定されている3,600万dwtの新造船引き渡しにより、堅調なトン数需要成長にもかかわらずTCE運賃の低迷リスクが生じています。運航会社は下振れリスクを軽減するため、指数連動型傭船契約への転換を進めています。過剰供給懸念によりハンディサイズ船の早期解体が促進され、ニッチ航路の供給が抑制され、運賃下落圧力が緩和される見込みです。

液体バルクは特に顕著な成長エンジンであり、LNG液化量の拡大と化学品貿易の多様化により、2031年までCAGR4.02%を記録する見込みです。スポットVLCCの収益は2025年に1日あたり5万1,600米ドルと予測され、エネルギー大手企業の定期用船需要を喚起しています。タンカー所有者はグリーンプレミアム貨物獲得のためデュアルフューエル機能を導入し、港湾運営者はアンモニア対応船に対応する極低温輸出設備に投資しています。液体バルク輸送の堅調な成長軌道は、海上貨物輸送市場に必要な多様性を加え、他貨物流の変動を緩和する役割を果たしています。

地域別分析

アジア太平洋地域は2025年に海上貨物輸送市場シェアの37.65%を占め、2031年までCAGR5.02%で拡大が見込まれます。これは域内貿易依存度が57%に達し、欧米の需要サイクルに依存しない成長の多様化が支えています。上海の自動化計画「18の完全無人ターミナル」は、時間当たりのクレーン動作変動を削減し、バース生産性の新たな基準を確立します。中国の平魯運河は2026年までに年間8,900万トンの処理能力を有し、内陸輸送のボトルネックを解消するとともに、年間7億2,500万米ドルのコスト削減が見込まれます。

北米では、2025年10月以降の関税再調整とセクション301課税により中国製船舶のコストが増加し、コンテナ取扱量が1%減という異例の縮小に直面します。しかしメキシコの貿易復興が一部相殺効果をもたらし、ニアショアリングがメキシコ湾フィーダーサービスと内陸鉄道の改良を促進します。欧州では年間100億ユーロ(110億3,000万米ドル)に上る排出権取引制度(ETS)対応コストが発生し、輸送ルートの再優先化や燃料戦略の見直しを迫られています。同時に、グリーン回廊のパイロット事業により、欧州港湾は代替燃料バンカリングの早期導入拠点としての地位を確立しつつあります。

中東地域では、サウジアラビアの港湾投資45億米ドルを活用し、2026年までに地域物流収益を388億米ドルへ拡大します。IMEC(イラク・メソポタミア回廊)は鉄道と港湾の連携によりアジア~欧州間の輸送時間を40%短縮し、多極化貿易フローにおける同地域の重要性を浮き彫りにします。南米は中立的な立場を活かし、サプライチェーン混乱下でブラジル産大豆の中国向け輸出が拡大。ロシアとナイジェリアを結ぶサービスがBRICS加盟国向けの農業回廊を開拓する中、アフリカのシェアは漸増しています。

その他の特典:

- エクセル形式の市場予測(ME)シート

- アナリストによる3ヶ月間のサポート

よくあるご質問

目次

第1章 イントロダクション

- 調査の前提条件と市場の定義

- 調査範囲

第2章 調査手法

第3章 エグゼクティブサマリー

第4章 市場情勢

- 市場概要

- 市場促進要因

- 南南アジア域内貿易回廊の急増

- ニアショアリングが近海フィーダー需要を牽引

- EU排出量取引制度(EU-ETS)による海運排出規制が船隊経済性を再構築

- デジタル貨物プラットフォームによるリアルタイムの輸送力マッチングを実現

- 代替燃料の導入により長期的な運用コストが低減されます

- スエズ運河の迂回航路とパナマ運河拡張によるトンマイル増加

- 市場抑制要因

- 慢性的な港湾側インフラのボトルネック

- 2023-26年の記録的なコンテナ船受注残による供給過剰リスク

- 海事サイバーセキュリティ脅威の増大

- インフレによる燃料油価格の変動性

- バリュー/サプライチェーン分析

- 規制情勢

- テクノロジーの展望

- COVID-19および地政学的イベントの影響

- ポーターのファイブフォース

- 買い手の交渉力

- 供給企業の交渉力

- 新規参入業者の脅威

- 代替品の脅威

- 競争企業間の敵対関係

第5章 市場規模と成長予測

- 貨物タイプ別

- コンテナ貨物

- ドライ

- リーファー

- ドライバルク貨物

- 液体バルク貨物

- 一般貨物

- RO-RO貨物

- コンテナ貨物

- エンドユーザー業界別

- 電子機器・半導体

- 化学品・石油化学製品

- 食品・飲料

- 医薬品・ヘルスケア

- 小売・電子商取引

- その他

- 地域別

- 北米

- 米国

- カナダ

- メキシコ

- 南米

- ブラジル

- ペルー

- チリ

- アルゼンチン

- その他南米

- アジア太平洋地域

- インド

- 中国

- 日本

- オーストラリア

- 韓国

- 東南アジア(シンガポール、マレーシア、タイ、インドネシア、ベトナム、フィリピン)

- その他アジア太平洋地域

- 欧州

- 英国

- ドイツ

- フランス

- スペイン

- イタリア

- ベネルクス(ベルギー、オランダ、ルクセンブルク)

- 北欧諸国(デンマーク、フィンランド、アイスランド、ノルウェー、スウェーデン)

- その他欧州地域

- 中東・アフリカ

- アラブ首長国連邦

- サウジアラビア

- 南アフリカ

- ナイジェリア

- その他中東・アフリカ地域

- 北米

第6章 競合情勢

- 市場集中度

- 戦略的動向

- 市場シェア分析

- 企業プロファイル

- Mediterranean Shipping Company(MSC)

- A.P. Moller-Maersk

- COSCO Shipping Lines

- Hapag-Lloyd

- Ocean Network Express(ONE)

- Evergreen Marine Corp.

- HMM Co., Ltd.

- Yang Ming Marine Transport

- ZIM Integrated Shipping

- Pacific International Lines(PIL)

- SITC International

- X-Press Feeders

- Matson Inc.

- Swire Shipping

- NYK Line

- K Line

- MOL Logistics

- CMA CGM

- Wan Hai Lines

- Emirates Shipping Line