|

市場調査レポート

商品コード

1910927

インドネシアの石炭市場:シェア分析、業界動向、統計、成長予測(2026年~2031年)Indonesia Coal - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2026 - 2031) |

||||||

カスタマイズ可能

適宜更新あり

|

|||||||

| インドネシアの石炭市場:シェア分析、業界動向、統計、成長予測(2026年~2031年) |

|

出版日: 2026年01月12日

発行: Mordor Intelligence

ページ情報: 英文 95 Pages

納期: 2~3営業日

|

概要

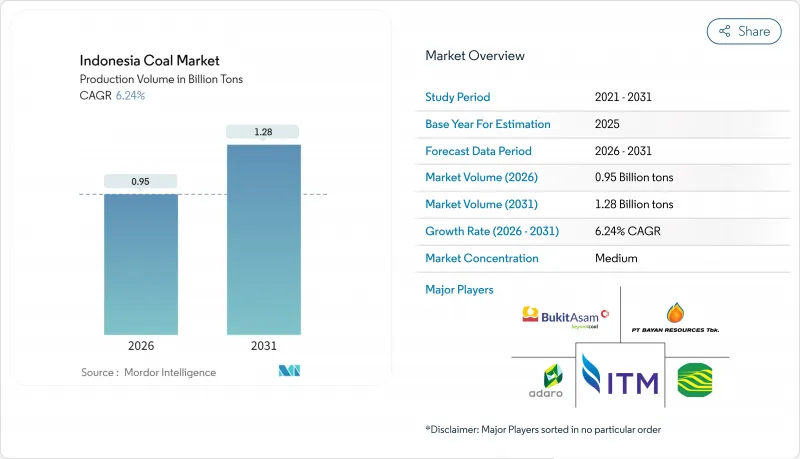

インドネシアの石炭市場は、2025年の8億9,000万トンから2026年には 9億5,000万トンへ成長し、2026年から2031年にかけてCAGR6.24%で推移し、2031年までに12億8,000万トンに達すると予測されています。

この市場規模は、インドネシアが世界最大の火力用石炭輸出国であること、および同国における電力構成における確固たる地位を反映しています。脱炭素化の議論が活発化する中でも、PLN(国営電力会社)の継続的なベースロード需要、ニッケル製錬ブーム、拡大する「中国プラスワン」戦略が相まって、需要成長を支えています。統合型鉱山企業はキャッシュフローを安定させる長期販売契約を継続的に確保しており、戦略的備蓄品質はプレミアム級生産者に追加的な価格決定力を与えています。同時に、ガス化やジメチルエーテルプロジェクトを促進する規制改革が、低品位炭の新たな国内販路を開拓しています。こうした並行する動向は、世界の石炭資本コストが上昇する中でも、インドネシア石炭市場が引き続き堅調であることを示しています。

インドネシア石炭市場の動向と展望

低発熱量石炭に対するPLN主導のベースロード需要の持続

PLN(インドネシア国営電力会社)の再生可能エネルギー急速拡大余地の制約により、石炭はインドネシアの電力供給体系の中核に位置づけられています。補助金の適用される電力料金体系では、電力会社が最低コストの発電燃料を優先する必要があり、ジャワ・バリ負荷センターへの供給において亜瀝青炭が依然として最も費用対効果の高い選択肢です。送電網の安定性確保のためには、石炭火力発電所が蓄電池よりも低い限界費用で周波数・電圧調整サービスを提供できることから、供給優先度のさらなる強化が求められています。財務面では、PLNの石炭調達予算配分は予測可能であり、取引相手の信用リスクを低減させるとともに、鉱山会社が数量を固定する複数年分の販売契約を構築することを可能にしております。その結果、インドネシアの石炭市場は、再生可能エネルギーの浸透率が漸増する中でも持続する構造的な需要の下限という恩恵を受けております。

ニッケル・EV電池製錬所向け石炭火力自家発電の急増

インドネシアの2020年ニッケル鉱石輸出禁止令は、電気炉操業に途切れのない電力供給を必要とするニッケル加工複合施設へ150億米ドルを超える資本流入を誘発しました。中国資本の製錬所は通常、200~350MW規模の自社専用石炭火力発電所を設置しており、PLNの送電優先順位の影響を受けない専用市場を形成しています。自家消費型設備では通常、ドル連動の電力購入契約が結ばれ、鉱山会社は電力会社からの供給よりも高い収益を実現しています。このビジネスモデルはプレミアムマージンを確保すると同時に収益源を多様化させます。下流企業が前駆体・カソード・電池材料分野に進出するにつれ需要はさらに拡大し、石炭使用が逆説的に低炭素経済と結びついています。こうした動向により、2030年まで産業用電力需要の伸びは国内平均消費量を上回り続ける見込みです。

国内販売義務(DMO)価格上限

インドネシアのDMO制度では、鉱山事業者は年間生産量の25%を政府設定の基準価格で国内販売する義務を負います。この基準価格は高価格サイクル時に輸出価格を最大30米ドル/トン下回るため、強制的な値引きがマージン拡大の機会を圧迫し、企業は高発熱量(高CV)炭種の生産に偏重するインセンティブが生じます。高CV炭種は輸出専用に割り当てられています。金融機関はDMO上限の影響を受ける埋蔵量評価額を次第に下方修正しており、拡張のための資金調達を困難にしております。この政策は国営電力会社(PLN)や産業用購入者を価格急騰から保護する一方で、新規低品位石炭プロジェクトへの投資意欲を低下させ、インドネシア石炭市場における供給増加の伸びを抑制する結果となっております。

セグメント分析

亜瀝青炭は2025年時点でインドネシア石炭市場の46.85%を占めており、東カリマンタン州および南カリマンタン州の豊富な炭層を活用し、コスト競争力のある燃料を国内・輸出バイヤー双方に供給しています。現在の優位性にもかかわらず、2026年から2031年にかけて瀝青炭およびコークス用炭の生産量はCAGR7.86%で増加すると予測され、インドネシア石炭市場におけるシェアは2025年の26.40%から2031年までに約3分の1まで上昇する見込みです。高発熱量炭はトン当たり15~20米ドルのプレミアム価格を実現し、アジアで普及しつつある超超臨界火力発電所の仕様に適合します。地域の高炉からの冶金用炭需要は、適切な品質の埋蔵量を保有する生産者の価格決定力をさらに強化します。褐炭は国内のガス化パイロットプラントや旧式の低効率ボイラー向けが中心であり、成長は横ばいが予想されます。生産地域は品位分布を反映しており、カルティム・プリマ・コールなどの東カリマンタン事業者はプレミアム品位に注力する一方、スマトラの鉱山会社は主にPLN(インドネシア国営電力会社)向けに亜瀝青炭を供給しています。この品質セグメンテーションにより、企業は価格差や物流経済性に応じて品位間のブレンド比率を調整することで市場変動へのヘッジを図り、ポートフォリオのバランスを保つことが可能となります。

インドネシア石炭市場レポートは、石炭等級(褐炭/低品位炭、亜瀝青炭、瀝青炭およびコークス炭)および用途(発電、鉄鋼・冶金、セメントおよびその他用途)別に分類されています。市場規模と予測は生産量(トン)で提供されます。

その他の特典:

- エクセル形式の市場予測(ME)シート

- アナリストによる3ヶ月間のサポート

よくあるご質問

目次

第1章 イントロダクション

- 調査の前提条件と市場の定義

- 調査範囲

第2章 調査手法

第3章 エグゼクティブサマリー

第4章 市場情勢

- 市場概要

- 市場促進要因

- 低発熱量石炭に対するPLN主導のベースロード需要の長期化

- ニッケル及びEVバッテリー用製錬所向け石炭火力自家発電の急増

- 中国+1戦略による海上輸送需要のインドネシアへのシフト

- 低品位炭向け政府「ガス化・DME」奨励策

- 高熱量石炭輸出プレミアムを実現するCCUSパイロット事業

- 市場抑制要因

- 国内市場義務(DMO)価格上限

- JETP資金による石炭火力発電所の早期廃止

- 新規鉱業許可に関する州レベルのモラトリアム(カリマンタン、スマトラ)

- インドネシア産石炭におけるESG要因による貿易金融コストの上昇

- サプライチェーン分析

- 規制情勢

- テクノロジーの展望

- ポーターのファイブフォース

- 新規参入業者の脅威

- 供給企業の交渉力

- 買い手の交渉力

- 代替品の脅威

- 競争企業間の敵対関係

- PESTEL分析

第5章 市場規模と成長予測

- 石炭等級別

- 褐炭/低品位

- 亜瀝青炭

- 瀝青炭およびコークス用炭

- 用途別

- 発電

- 鉄鋼・冶金

- セメントおよびその他の用途

第6章 競合情勢

- 市場集中度

- 戦略的動き(M&A、提携、電力購入契約)

- 市場シェア分析(主要企業の市場順位・シェア)

- 企業プロファイル

- PT Bumi Resources Tbk

- PT Adaro Energy Indonesia Tbk

- PT Bayan Resources Tbk

- PT Bukit Asam Tbk

- PT Indo Tambangraya Megah Tbk

- PT Kaltim Prima Coal

- PT Arutmin Indonesia

- PT Kideco Jaya Agung

- PT Berau Coal Energy Tbk

- PT Indika Energy Tbk

- Golden Energy & Resources Ltd

- BlackGold Natural Resources

- PT Bhakti Energi Persada

- PT Bayan International

- PT Multi Harapan Utama

- Adani Indonesia(Adaro JV)

- Glencore(PT Balangan Coal)

- PT Petrosea Tbk

- PT Delta Dunia Makmur Tbk

- PT Resource Alam Indonesia Tbk