|

市場調査レポート

商品コード

1906995

インドネシアのソーラーエネルギー:市場シェア分析、業界動向と統計、成長予測(2026年~2031年)Indonesia Solar Energy - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2026 - 2031) |

||||||

カスタマイズ可能

適宜更新あり

|

|||||||

| インドネシアのソーラーエネルギー:市場シェア分析、業界動向と統計、成長予測(2026年~2031年) |

|

出版日: 2026年01月12日

発行: Mordor Intelligence

ページ情報: 英文 95 Pages

納期: 2~3営業日

|

概要

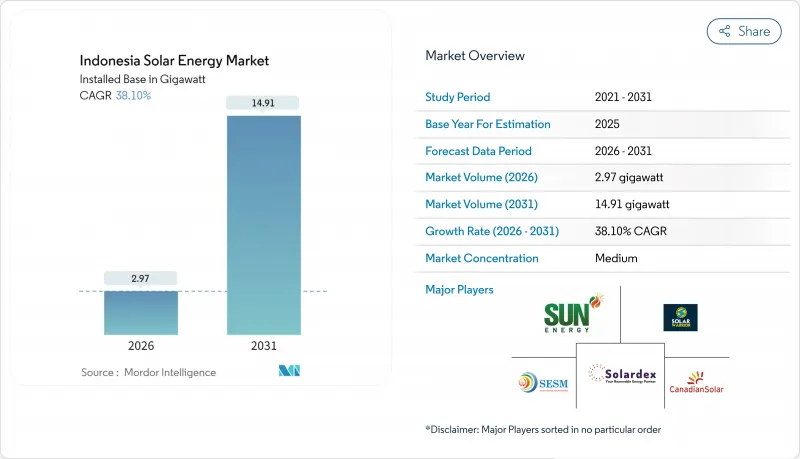

インドネシアのソーラーエネルギー市場は、2025年の2.15ギガワットから2026年には2.97ギガワットへ成長し、2026年から2031年にかけてCAGR38.10%で推移し、2031年までに14.91ギガワットに達すると予測されております。

ジャカルタ政府がディーゼル燃料補助金を削減し、大規模太陽光発電システムおよび分散型太陽光発電システムへ政策を転換したこと、5.746ギガワットの屋根設置型太陽光発電枠組みが導入されたこと、さらにPLN(インドネシア国営電力会社)が2025-2034年RUPTL(電力供給計画)において17.1ギガワットの太陽光発電容量導入を確約したことが相まって、この成長軌道を支えております。これらは石炭火力発電への資本投入から、決定的な資本再配分が進行していることを示しております。2024年にはモジュールの平均販売価格が約50%下落し、輸送コストは正常化しました。また、インドネシアのEPC入札業者はPLNの上限料金である1kWhあたり1,200ルピアを常時満たしており、これにより高日照量の州においてインドネシアの太陽光発電市場はグリッドパリティ水準を下回りました。ジャワ島およびバタム島のRE100参加メーカーが、スコープ2排出削減と長期的な価格安定性を保証する20年間の屋上契約を締結したことで、企業向け再生可能エネルギー購入契約(RE-PPA)が急増しました。207GWの技術的潜在力、200億米ドル規模のJETP(ジャワ・東ティモール電力計画)へのコミットメント、大統領令112/2022に基づく規制の明確化に惹かれた大規模開発事業者は、送電網吸収枠や外国為替リスクにもかかわらず、ジャワ島、スマトラ島、スラウェシ島でプロジェクトを計画中です。

インドネシアのソーラーエネルギー市場の動向と洞察

政府の屋上インセンティブが分散型導入を加速

エネルギー鉱物資源省(MEMR)規則2/2024により、ネットメータリング制度は終了し、5.746ギガワットの割当制度に置き換えられました。これにより、系統連系規則が明確化され、PLN(インドネシア国営電力会社)の収益が保護されると同時に、商業システム向けの税制優遇措置が維持されています。ジャカルタ州知事令38/2024により、500m2を超える新規商業ビルへの屋根設置型太陽光発電の設置が義務付けられました。この義務化は西ジャワ州およびバリ州でも同様です。割当制度と相まって、2028年まで開発業者の事業見通しを明確化する透明性の高いパイプラインが構築されています。この仕組みは余剰発電クレジットに上限を設けることで、家庭向けには自家消費を促しつつ、日中の発電量を吸収可能な大規模な企業向け設置を可能にしています。開発業者は、2027年に住宅セグメントが再開されるとより厳しい枠組みが予想されることから、割当枠を早期に確保するため設計スケジュールを前倒ししています。同時に、自治体による罰則や許可インセンティブによりコンプライアンスが強化され、人口密集都市部におけるインドネシアのソーラーエネルギー市場が拡大しています。

モジュール平均販売価格の下落により、均等化発電原価がグリッドパリティを下回る

ポリシリコンのスポット価格は2023年の30米ドル/kgから2024年第4四半期には8米ドル/kgまで下落し、結晶シリコンモジュールの平均販売価格(ASP)を半減させました。これにより、最近のPLN入札では1kWhあたり1,050ルピアという低価格でのEPC入札が可能となりました。中国製ティア1モジュールの着陸コストは、標準化された運賃によりさらに15~20%削減され、東ヌサトゥンガラ州および南カリマンタン州では石炭発電のベンチマークを下回る均等化発電原価(LCOE)を実現しました。これに対し開発業者は、PLNが2025~2034年に割り当てる予定の太陽光発電17.1GWを既に上回る自主提案型PPAを相次いで提出しています。しかしながら、メーカーが高価格在庫を処分する動きが続く中、マージン圧迫は依然として存在し、インドネシア企業は発注タイミングのヘッジを迫られています。先物曲線によれば、中国工場の稼働率が年間600GW以上を維持する場合、インドネシアの太陽光市場は2026年まで70米ドル/kWh未満の料金体系の恩恵を受ける見込みです。

TKDN(国内調達率)義務化がプロジェクト経済性を向上

MEMR政令191/2024によりTKDN基準は20%に引き下げられましたが、ポリシリコンやウエハー工場が国内に不足しているため、開発業者は依然としてEPCコストが12~18%高くなる状況です。主要な適合供給源はPT Len Industri社の600MWラインのみであり、納期は9ヶ月まで延びています。これにより、ユーティリティ規模のスポンサー企業はPPAスケジュールの再交渉を迫られるか、部分輸入によるペナルティを受け入れるかを選択せざるを得ません。PLNは依然として料金引き上げに消極的であり、サプライチェーン全体に波及するマージン圧縮を余儀なくされています。複数のIPPは現在、20%の閾値を超えるため、国内サプライヤーからバランス・オブ・システム機器をまとめて調達していますが、監査により商業運転証明書の発行が最大90日間遅延する可能性があります。2027年までに新たなギガワット規模の工場が商業運転を開始しない限り、TKDN規則はインドネシアのソーラーエネルギー市場を阻害し続けるでしょう。

セグメント分析

太陽光発電は2025年時点でインドネシアのソーラーエネルギー市場規模の100.00%を占め、2031年までCAGR38.10%で拡大すると予測されています。CSP(太陽熱発電)は、インドネシアのほとんどの地域で日射量(DNI)が1,400~1,600kWh/m2と記録されており、CSPが競合を維持するために必要な2,000kWh/m2の閾値を大幅に下回っているため、商業的に実現不可能な状態が続いております。PVの設備投資額が800~1,200米ドル/kWであるのに対し、CSPは4,000~6,000米ドル/kWと高コストであるため、投資家は結晶シリコン方式に資本を集中させております。開発業者が土地制約の厳しいジャワ島で10~15%の収量向上を追求する中、両面受光型およびTOPConモジュールが2024年輸入量の60%を占めました。価格圧縮にもかかわらず、IEC 61215およびIEC 61730規格への準拠が融資可能性を維持し、インドネシア太陽光市場におけるPVの独占的地位をさらに強化しています。

第二世代セル技術は発電量向上を加速させ、固定割当量における定格出力の低減を可能とすることで出力抑制リスクを軽減します。ロンジとトリナは2024年にそれぞれ500MW超の両面モジュールを出荷し、主に浮体式太陽光発電所やディーゼル併給サイト向けに供給しました。モジュールのエネルギー密度が向上するにつれ、開発業者は2027年までに土地要件が7%減少すると予測しており、ジャワ島郊外における地域社会の受容障壁を緩和すると同時に、プロジェクトの内部収益率(IRR)を向上させます。

インドネシアのソーラーエネルギー市場レポートは、技術別(太陽光発電と集光型太陽熱発電)、系統接続タイプ別(系統連系型と独立型)、エンドユーザー別(大規模、商業・産業、住宅)に分類されています。市場規模と予測は、設置容量(GW)単位で提供されます。

その他の特典:

- エクセル形式の市場予測(ME)シート

- アナリストによる3か月間のサポート

よくあるご質問

目次

第1章 イントロダクション

- 調査の前提条件と市場の定義

- 調査範囲

第2章 調査手法

第3章 エグゼクティブサマリー

第4章 市場情勢

- 市場概要

- 市場促進要因

- 政府による屋上ネットメータリング優遇措置の強化(2023年)

- 世界のモジュール平均販売価格(ASP)と輸送コストの低下

- RE100加盟メーカーによる企業向け再生可能エネルギーPPA需要

- 離島におけるディーゼルハイブリッド発電への切り替えにより、PLNの補助金負担が軽減

- ジャカルタ及び各州における屋上設置義務条例

- スラウェシ島ニッケル製錬所の自家発電要件

- 市場抑制要因

- 40%のTKDN(国内調達比率)規制がコストを押し上げる

- 系統吸収枠と出力抑制リスク

- 浮体式太陽光発電PPAに対する国家保証の欠如

- IPP向けIDR-FXヘッジコストの高騰

- サプライチェーン分析

- 規制情勢

- テクノロジーの展望

- ポーターのファイブフォース

- 新規参入業者の脅威

- 供給企業の交渉力

- 買い手の交渉力

- 代替品の脅威

- 業界間の競争

- PESTEL分析

第5章 市場規模と成長予測

- 技術別

- 太陽光発電(PV)

- 集光型太陽熱発電(CSP)

- グリッドタイプ別

- オングリッド

- オフグリッド

- エンドユーザー別

- ユーティリティスケール

- 商業・産業(C&I)

- 住宅

- コンポーネント別(定性的分析)

- 太陽光モジュール/パネル

- インバーター(ストリング型、中央型、マイクロ型)

- 架台・追尾システム

- システム周辺機器および電気機器

- エネルギー貯蔵およびハイブリッド統合

第6章 競合情勢

- 市場集中度

- 戦略的動き(M&A、パートナーシップ、電力購入契約)

- 市場シェア分析(主要企業の市場順位・シェア)

- 企業プロファイル

- PT Surya Utama Nuansa(SUN Energy)

- PT TotalEnergies Eren Indonesia

- PT Sumber Energi Sukses Makmur(SES)

- PT Sumber Energi Surya Nusantara(SESNA)

- PT Solardex Energy Indonesia

- Canadian Solar Inc.

- Trina Solar Co. Ltd.

- LONGi Green Energy Technology Co. Ltd.

- First Solar Inc.

- JA Solar Technology Co. Ltd.

- Risen Energy Co. Ltd.

- PT Len Industri(Persero)

- PT PLN Nusantara Power

- Akuo Energy Indonesia

- ACWA Power Indonesia

- Vena Energy Indonesia

- Masdar Indonesia

- PT Xurya Daya Indonesia

- Enernet Global Indonesia