|

市場調査レポート

商品コード

1906122

インベストメントバンキング:市場シェア分析、業界動向と統計、成長予測(2026年~2031年)Investment Banking - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2026 - 2031) |

||||||

カスタマイズ可能

適宜更新あり

|

|||||||

| インベストメントバンキング:市場シェア分析、業界動向と統計、成長予測(2026年~2031年) |

|

出版日: 2026年01月12日

発行: Mordor Intelligence

ページ情報: 英文 130 Pages

納期: 2~3営業日

|

概要

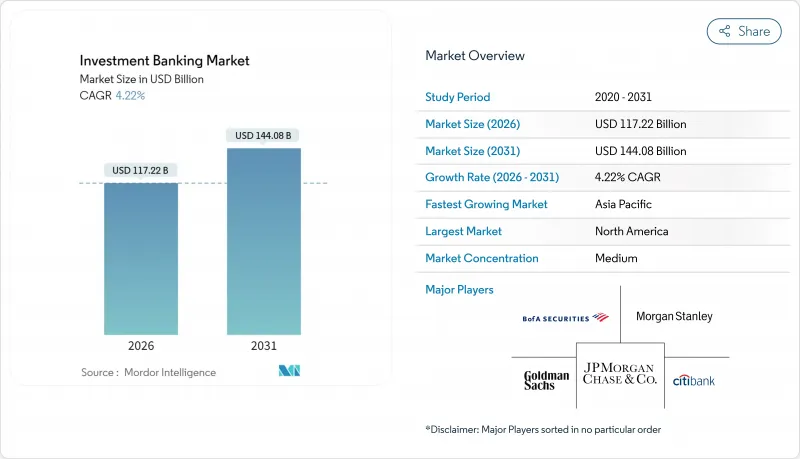

インベストメントバンキング市場は2025年に1,124億7,000万米ドルと評価され、2026年の1,172億2,000万米ドルから2031年までに1,440億8,000万米ドルに達すると予測されています。

予測期間(2026-2031年)におけるCAGRは4.22%と見込まれます。

米国における利下げサイクル、インフレの安定化、健全な企業バランスシートが、合併・買収や資本市場での発行に有利な環境を生み出しています。プライベート・エクイティ・スポンサーが出口戦略を再開し、企業が自社株買いよりも戦略的拡大を優先する中、取引パイプラインは補充されつつあります。同時に、人工知能の導入により運営コストが削減される一方、トークン化のパイロット事業が公的・私的市場資産双方の製品範囲を拡大しています。規制の再調整、特にバーゼルIII改正の段階的導入は、資本配分決定に影響を与え続け、リターンプロファイルに圧力をかける一方で、アドバイザリー、リスク移転、資本最適化サービスにおける新たな手数料機会を促進しています。

世界のインベストメントバンキング市場の動向と洞察

世界のM&A取引量の持続的加速

資金調達コストの緩和と経営陣の自信回復に伴い、世界の取引価値は回復基調にあります。主要銀行は、テクノロジー、ヘルスケア、工業分野におけるクロスボーダー統合を牽引役として、2025年のM&A総額が10~15%成長すると予測しています。プライベート・エクイティ・スポンサーは、未解決のエグジット案件を処理するため市場に再参入しており、競合情勢を変化させ、アドバイザリー案件のパイプラインを増加させています。この動向は製造業で顕著であり、生産のデジタル化、老朽化した資産の更新、持続可能性目標の達成に向けた規模拡大を追求しています。医療分野の活動も同様の勢いを示しており、大手製薬会社は差し迫った特許切れ問題に対処するため、ボルトオン買収やライセンシング取引を進めています。

債務資本市場の堅調な拡大

実質利回りの低下と差し迫った借り換え需要が、記録的な債券発行の機会を創出しています。企業は2025年に1兆5,000億米ドル超の米国債発行を計画しており、FRBの金融緩和に伴い短期債から長期債への移行が進んでいます。欧州では政策金利の低下を受け、2025年の投資適格債発行見込みが8%増加する見通しです。ハイイールド債に対する投資家の需要は、米国で7.5%、欧州で5.7%を超えるクーポン率に支えられ、引き続き堅調です。サステナブル債はさらに発行量を増やしており、グリーン債、ソーシャル債、サステナビリティ連動債の合計は2025年に9,000億ユーロに迫ると予測されています。

危機後の規制強化による自己資本・流動性・破綻処理要件の強化

米国で承認されたバーゼルIII最終規則により、大手銀行の最低資本要件は9~16%引き上げられます。一方、欧州のCRR III(資本要件規則第3次)では、Tier 1要件を8.6~12.2%引き上げる出力フロアが課されます。英国、EU、米国で異なるタイムラインが設定されているため、グループ全体の資本計画が複雑化し、商品の収益性に歪みが生じる可能性があります。銀行は、リスク加重資産負担の増加に対応するため、資本負担軽減取引や合成リスク移転構造の発行を増加させています。その結果生じるバランスシート上の制約により、トレーディング部門や引受部門におけるリスク保管能力が制限される可能性があります。

セグメント分析

2025年のインベストメントバンキング業務市場において、M&Aが38.35%と最大のシェアを占めました。これは低金利環境下で企業が非有機的成長を志向していることを反映しています。スポンサーの退場需要の蓄積、クロスボーダー統合、戦略的再編の必要性が案件パイプラインを継続的に埋めており、法務、評価、資金調達業務における手数料収入を押し上げています。債務分野では、歴史的に魅力的なクーポンが安定した発行スケジュールを支えていますが、引受在庫に対する規制資本負担は依然として収益性の足かせとなっています。

株式資本市場は最も急速に拡大するセグメントであり、IPOおよび追加発行活動の回復を背景に、2031年までCAGR5.54%で拡大が見込まれます。AI、バイオテクノロジー、クリーンエネルギー分野の発行体がイノベーションサイクルを加速させるため公的資金を活用するにつれ、株式発行におけるインベストメントバンキング市場の規模は拡大する見通しです。最近ではSPAC(特別目的買収会社)の逆風が緩和され、上場ルートがさらに多様化。これにより発行体は資金調達と買収通貨の柔軟性を両立させることが可能となりました。

2025年時点で、10億米ドル~50億米ドル規模の取引がインベストメントバンキング業務市場規模の33.78%を占めており、戦略的に重要でありながら財務的に消化可能な規模の効率性を実現する取引の魅力が浮き彫りとなりました。50億米ドルを超える大型取引は依然として散発的ですが、業界再編の必要性と緩和された信用環境が一致する場合には、目玉となるアドバイザリーフィーを生み出します。

2億5,000万米ドル未満の取引は、デジタルプラットフォームによる書類作成・デューデリジェンスプロセスの簡素化により、CAGR6.66%の活発な伸びが予測されます。参入障壁の低下は、特に先端製造やデータインフラ分野において、ボルトオン型能力を求める起業家的な創業者や中堅企業を引き付けています。提案書作成や文書管理の自動化により実行期間が短縮され、小規模案件の銀行チームにおける経済性が向上しています。

地域別分析

北米は2025年、インベストメントバンキング市場において圧倒的な52.10%のシェアを占めました。同地域は、深い資本市場の流動性、緩和的な金融政策の転換、予想される規制緩和の恩恵を受けたためです。米国企業は2025年に1兆米ドルを超える債務の借り換えを計画しており、2024年に既に163件の上場を実現した復活したIPOの機会を活用する意向です。カナダおよびメキシコの発行体も、鉱業、エネルギー転換、国境を越えたサプライチェーンの再構築において、相補的な取引フローを増加させています。

アジア太平洋地域はインベストメントバンキング市場で最も成長が速い地域であり、2031年までCAGR6.37%が見込まれています。中国、インド、東南アジアにおける構造改革は現地資本市場の深化と海外M&Aを促進しています。取引銀行業務が地域CIB収益のほぼ半分を占める中、銀行は中小企業や中堅企業との取引シェア獲得に向け、デジタル貿易金融プラットフォームの拡充を進めています。日本と韓国は技術合弁事業や株主還元強化を通じて貢献し、オーストラリアではインフラ民営化案件が大量の引受業務をもたらしています。

欧州はマクロ経済の不確実性にもかかわらず、インベストメントバンキング市場における存在感を維持しています。エネルギー転換プログラムや中東からのソブリン・ウェルス・ファンド流入がインフラ・再生可能エネルギー融資を支える一方、規制の分断が越境銀行業務を複雑化させています。中東では、GCC(湾岸協力理事会)加盟国銀行が非石油分野の多角化プロジェクトやソブリン・ウェルス・ファンドの取引を活用しており、今後数年間で地域のインベストメントバンキング収益は大幅に増加すると予想されます。アフリカと南米では、商品、インフラ、フィンテック分野でニッチな機会が提供され、世界の総合銀行に加え、専門的なアドバイザリー・ブティックも集まっています。

その他の特典:

- エクセル形式の市場予測(ME)シート

- アナリストによる3か月間のサポート

よくあるご質問

目次

第1章 イントロダクション

- 調査の前提条件と市場の定義

- 調査範囲

第2章 調査手法

第3章 エグゼクティブサマリー

第4章 市場情勢

- 市場概要

- 市場促進要因

- 世界の合併・買収(M&A)件数の持続的な増加

- 実質金利と利回りの低水準を背景とした債務資本市場の堅調な拡大

- 新規株式公開(IPO)および特別目的買収会社(SPAC)活動の復活

- ESG関連引受業務およびアドバイザリー業務の急増

- トークン化された証券およびその他のブロックチェーンを活用した資本市場商品の出現

- ソブリン・ウェルス・ファンド(SWF)および公的年金基金による直接投資意欲の高まり

- 市場抑制要因

- 危機後の規制資本、流動性、破綻処理要件の強化

- 手数料圧縮と価格競争の激化

- フィンテック系スタートアップ企業、プライベート・エクイティ・スポンサー、およびコーポレート・ディベロップメント部門への人材流出の加速

- サイバーセキュリティおよび業務継続性リスクの高まり

- バリュー/サプライチェーン分析

- 規制情勢

- テクノロジーの展望

- ポーターのファイブフォース

- 買い手の交渉力

- 供給企業の交渉力

- 新規参入業者の脅威

- 代替品の脅威

- 競争企業間の敵対関係

第5章 市場規模と成長予測

- 製品タイプ別

- 合併・買収

- 債務資本市場

- エクイティ・キャピタル・マーケッツ

- シンジケートローンおよびその他

- 取引規模別

- メガキャップ(50億米ドル以上)

- ラージキャップ(10億米ドル~50億米ドル)

- ミッドマーケット(2億5,000万米ドル~10億米ドル)

- スモールキャップ(2億5,000万米ドル未満)

- クライアントタイプ別

- 大企業

- 中小企業(SME)

- 業界別

- 銀行・金融サービス・保険(BFSI)

- IT・通信

- 製造業

- 小売および電子商取引

- 公共部門

- 医療・医薬品

- その他の業界分野

- 地域別

- 北米

- 米国

- カナダ

- メキシコ

- 南米

- ブラジル

- アルゼンチン

- チリ

- ペルー

- その他南米

- 欧州

- 英国

- ドイツ

- フランス

- スペイン

- イタリア

- ベネルクス(ベルギー、オランダ、ルクセンブルク)

- 北欧諸国(スウェーデン、ノルウェー、デンマーク、フィンランド、アイスランド)

- その他欧州地域

- アジア太平洋地域

- 中国

- インド

- 日本

- 韓国

- オーストラリア

- 東南アジア(シンガポール、インドネシア、マレーシア、タイ、ベトナム、フィリピン)

- その他アジア太平洋地域

- 中東・アフリカ

- アラブ首長国連邦

- サウジアラビア

- 南アフリカ

- ナイジェリア

- その他中東・アフリカ地域

- 北米

第6章 競合情勢

- 市場集中度

- 戦略的動向

- 市場シェア分析

- 企業プロファイル

- J.P. Morgan Chase & Co.

- Goldman Sachs Group Inc.

- Morgan Stanley

- BofA Securities Inc.

- Citi Group Inc.

- Barclays Investment Bank

- Daiwa Securities Group

- Deutsche Bank AG

- Wells Fargo & Company

- RBC Capital Markets

- Jefferies Financial Group

- Societe Generale Corporate and Investment Banking

- Mizuho Financial Group

- UBS Investment Bank

- HSBC Global Banking & Markets

- Lazard Ltd.

- Nomura Holdings Inc.

- Macquarie Group Ltd.

- BNP Paribas CIB

- Banco Santander CIB