|

市場調査レポート

商品コード

1906025

インドの石油およびガスアップストリーム:市場シェア分析、業界動向と統計、成長予測(2026年~2031年)India Oil And Gas Upstream - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2026 - 2031) |

||||||

カスタマイズ可能

適宜更新あり

|

|||||||

| インドの石油およびガスアップストリーム:市場シェア分析、業界動向と統計、成長予測(2026年~2031年) |

|

出版日: 2026年01月12日

発行: Mordor Intelligence

ページ情報: 英文 130 Pages

納期: 2~3営業日

|

概要

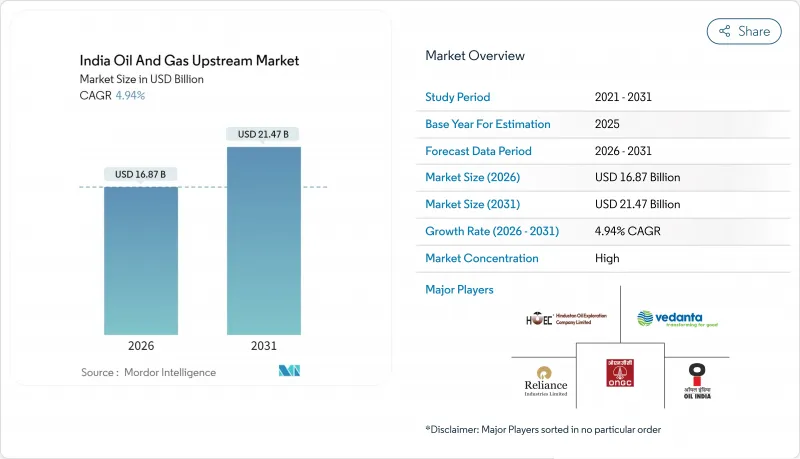

インドの石油およびガスアップストリーム市場は、2025年の160億8,000万米ドルから2026年には168億7,000万米ドルへ成長し、2026年から2031年にかけてCAGR4.94%で推移し、2031年までに214億7,000万米ドルに達すると予測されています。

強力な政策支援、デジタル油田の導入、増進採油(EOR)プロジェクトが地質学的複雑性による抑制要因を相殺し、事業者は成熟資産から追加の原油を採掘できるため、輸入増加の鈍化につながっています。資本は深海探査プロジェクトへ移行しつつあり、大規模な発見は既存インフラに接続可能ですが、インドの第一世代海洋プラットフォームが寿命に近づくにつれ、解体契約の波が押し寄せています。非公開会社は機敏な掘削・完成技術を導入していますが、国有企業は鉱区保有と既存インフラを通じて戦略的支配権を維持しています。掘削装置、プロパント、海底設備におけるサプライチェーンのボトルネックは依然として主要な操業上の課題ですが、「メイク・イン・インディア」政策の下で国内製造が拡大するにつれ、徐々に緩和されつつあります。

インド石油およびガスアップストリーム市場の動向と分析

国内生産量の減少がEOR投資を促進

国内石油・ガス生産量は2017年度の3,600万トンから2024年度には2,940万トンへと減少しており、成熟貯留層におけるASP(増進採油法)、ポリマー、混和ガス注入法の導入が事業者にとって明確なインセンティブとなっています。ケアン・石油・ガス社は、2025年4月の株主向けプレゼンテーションにおいて、ラジャスタン州の油田に全油田規模のASPを導入するため10億米ドルを計上し、回収率を15~20%向上させる目標を掲げております。アッサム州ラクワ油田およびグジャラート州カロル油田におけるパイロットプログラムでは、1日あたり4,000~6,000バレルの増産効果が確認され、インド国内430の成熟油田全体で再現可能な成果が実証されました。地表設備の大半が既に整備されているため、投資回収期間が4年未満に短縮されることから、事業者は現在、EORをリスクの高いフロンティア探査に代わる利益率向上策と位置付けております。

石油・天然ガス探鉱・権益政策(OALP)入札ラウンドの拡大とHELPインセンティブ

炭化水素探査・ライセンシング政策(HELP)により、インドはコスト回収型生産分与制度から透明性の高い収益分与制度へ移行し、監査紛争を解消するとともにガス販売の完全な自由化を実現しました。炭化水素総局によれば、2018年以降実施された9回のOALP入札ラウンドでは累計134ブロックが付与され、13億7,000万米ドル相当の作業計画が約束されています。BPやエニといった主要企業は、従来型・非従来型資源を包括する統一ライセンス条件に惹かれ、次期ラウンドXへの事前資格審査を通過しています。開放区画モデルにより、入札者は政府選定の入札地図を待つことなく、探鉱対象地に応じた多角形区画を設定できるため、区画取得サイクルが加速されます。

成熟陸上盆地の地質学的複雑性

ラジャスタン州バーマー・ヒルやアッサム州の破砕炭酸塩岩における貯留層の不均一性は、多段水圧破砕と高密度垂直ロギングを必要とし、従来型井戸と比較して掘削コストを倍増させます。炭化水素総局は透水係数1mD未満の60以上の探鉱地を「タイトオイル」として分類しています。貯留層品質の不確実性は失敗リスクを高め、オペレーターは掘削中に完成用ハードウェアを事前確保せざるを得ず、資本を拘束しフィールドレベルの損益分岐点を押し上げます。フラクチャリング作業のための水調達も、ジャイサルメールなどの乾燥地域では環境監視を強化する要因となります。

セグメント分析

2025年の収益の46.22%をオフショア油田が占めましたが、深海タイバックによる回収期間の短縮により、2031年までにCAGR6.32%で陸上事業を上回る見込みです。インドの石油およびガスアップストリーム市場規模(オフショア単独)は、2025年の74億3,000万米ドルから2031年までに107億3,000万米ドルへ成長すると予測されています。一方、陸上部門は依然として規模が大きいもの、容易に採掘可能な資源の大半が既に枯渇しているため、CAGR3.56%で生産量が頭打ちとなる見込みです。

海洋分野の成長要因としては、ONGC社のKG-DWN-98/2クラスター、リライアンス・BP社のMJおよびサテライト開発、ならびにオイル・インディア社とペトロブラス社のマハナディ盆地における共同事業が挙げられます。海底増圧設備、多相ポンプ、長距離タイバックパイプラインの導入により、水深1,500メートルを超える海域においても単位採掘コストの削減が実現しています。パンナ・ムクタ・タプティプラットフォームの廃止措置は、規制当局がライフサイクル末期の負債を管理する能力を有することを示しており、ライフサイクル終了時の義務を懸念する新規参入者を後押ししています。成熟したインフラが存在する陸上分野の機会は依然として魅力的ですが、厳格な水利用規制や土地アクセス遅延が短期的な成長を鈍化させる可能性があります。

原油は2025年に収益シェア67.45%を維持しましたが、天然ガス関連収益は2031年までに34.80%を占めると予想されます。これは、一次エネルギーシェア15%という国家目標達成に向けガス生産量が増加するためです。HELP(エネルギー・環境・生活改善計画)に基づきライセンシングされたガス豊富な鉱区は、2025年にインドの石油およびガスアップストリーム市場規模(ガス部門)を52億3,000万米ドルに押し上げ、CAGR 6.88%で拡大しています。この加速は、政策インセンティブと低炭素化を反映し、4.18%の成長率を示す石油部門を上回っています。

全国ガス網の拡張や295ヶ所の新規CNGステーションを含む基盤整備により、需要の確実性が生まれます。ガス生産者は、2016年以降に発見された6兆立方フィート(Tcf)までの生産量について販売の自由を享受し、従来の価格上限による収益への影響を回避できます。一方、石油中心の資産は減産抑制のために増産技術(EOR)投資に依存しており、これがコスト層を追加し、利益率の上昇を抑制しています。随伴ガスの収益化は依然として十分に活用されていない手段であり、ONGCのムンバイ・ハイ・フレアバック・プロジェクトだけでも完成時には1日あたり0.4十億立方フィート(Bcf/d)の貢献が見込まれ、石油・ガスのバランスの取れたポートフォリオを強化します。

その他の特典:

- エクセル形式の市場予測(ME)シート

- アナリストサポート(3ヶ月間)

よくあるご質問

目次

第1章 イントロダクション

- 調査の前提条件と市場の定義

- 調査範囲

第2章 調査手法

第3章 エグゼクティブサマリー

第4章 市場情勢

- 市場概要

- 市場促進要因

- 国内生産量の減少がEOR投資を促進

- OALP入札ラウンドの拡大及びHELPインセンティブ

- ガス価格連動制改革によるプロジェクト経済性の改善

- インドの主要IT企業主導によるデジタル油田導入

- 市場抑制要因

- 成熟した陸上盆地の地質学的複雑性

- 長期化する環境・用地取得承認手続き

- 国内におけるフラッキング用プロパント供給量の不足

- サプライチェーン分析

- テクノロジーの展望

- 規制情勢

- 原油生産・消費見通し

- 天然ガス生産・消費見通し

- 非在来型資源の設備投資見通し(タイトオイル、オイルサンド、深海)

- ポーターのファイブフォース

- 新規参入業者の脅威

- 供給企業の交渉力

- 買い手の交渉力

- 代替品の脅威

- 競合の激しさ

- PESTEL分析

第5章 市場規模と成長予測

- 設置場所別

- オンショア

- オフショア

- 資源タイプ別

- 原油

- 天然ガス

- 坑井タイプ別

- 従来型

- 非在来型

- サービス別

- 探査

- 開発・生産

- 廃止措置

第6章 競合情勢

- 市場集中度

- 戦略的動き(M&A、パートナーシップ、PPA)

- 市場シェア分析(主要企業の市場順位・シェア)

- 企業プロファイル

- Oil & Natural Gas Corporation

- Oil India Ltd

- Vedanta Ltd(Cairn O&G)

- Reliance Industries

- BP plc

- Hindustan Oil Exploration Co.

- Bharat PetroResources Ltd

- Essar Oil & Gas Exploration

- Adani Welspun Exploration

- Sun Petrochemicals

- GAIL(E&P)

- Shell India(BG Exploration)

- Joshi Technologies Int'l

- Deep Industries Ltd

- Jindal Drilling & Industries

- Larsen & Toubro Ltd(L&T)

- Hindustan Construction Co.

- Halliburton India

- Schlumberger India

- Baker Hughes India