|

市場調査レポート

商品コード

1906959

欧州の農業機械市場:市場シェア分析、業界動向と統計、成長予測(2026年~2031年)Europe Agricultural Machinery - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2026 - 2031) |

||||||

カスタマイズ可能

適宜更新あり

|

|||||||

| 欧州の農業機械市場:市場シェア分析、業界動向と統計、成長予測(2026年~2031年) |

|

出版日: 2026年01月12日

発行: Mordor Intelligence

ページ情報: 英文 100 Pages

納期: 2~3営業日

|

概要

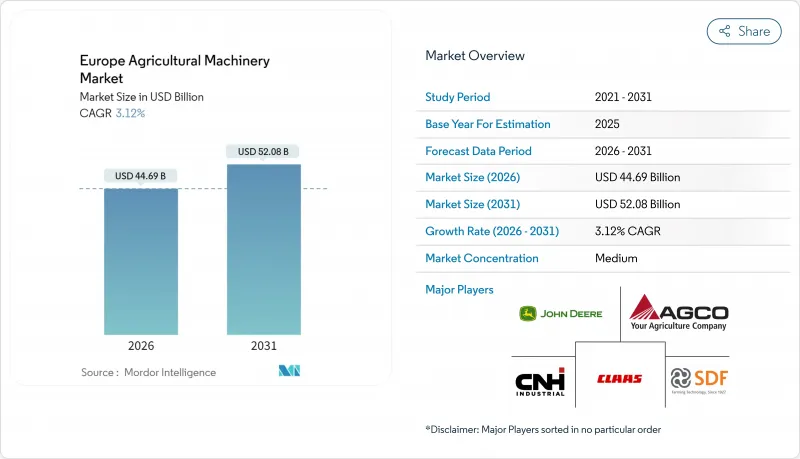

欧州の農業機械市場規模は、2026年に446億9,000万米ドルと推定されております。

これは2025年の433億4,000万米ドルから成長し、2031年には520億8,000万米ドルに達すると予測されております。2026年から2031年にかけては、CAGR 3.12%で成長する見込みです。

農作業従事者の不足、欧州連合(EU)の厳しい環境規制、デジタル化の普及により、資本支出の優先順位が低排出・高センサー搭載機器へと再構築されています。農家は馬力向上から、反復作業の自動化、持続可能性のパフォーマンス記録、企業向けソフトウェアとの統合を実現するインテリジェントシステムへと移行中です。これに対し、OEMメーカーは継続的なソフトウェア・センサーの改造に対応可能なモジュラープラットフォームを提供し、モデルライフサイクルの短縮と継続的収益源の拡大を図っています。2027年以降、半導体の供給増加とバッテリーコストの低下により、納期が安定し電動化が加速すると予想されます。これにより、欧州農業機械市場における早期導入地域と遅れて導入する地域との差が縮まる見込みです。

欧州農業機械市場の動向と洞察

欧州連合(EU)および各国政府の補助金制度が機械化を加速

欧州投資銀行(EIB)の10億ユーロ(10億5,000万米ドル)規模のサステナビリティ連動型農業技術融資枠は、排出量検証済み購入機器の定価の最大70%をカバーします。これにドイツ連邦政府の20%機械補助金と組み合わせることで、ステージVトラクターの純取得コストは従来型Tier III機種と同等水準まで低下し、保守的な購入者層の投資回収期間を平準化します。フランスとイタリアも同様の上乗せ制度を導入しており、補助金予算が2025年から2027年の期間に前倒しで投入されることで、事前注文が急増しています。OEMメーカーは補助金申請締切に合わせて製品発売スケジュールを調整し、導入促進を図っています。リース会社は補助金返還期間に合わせ契約期間を7年に延長しており、これにより年間キャッシュフロー負担が軽減されると同時に、40馬力未満の車両群の早期更新が促進されています。

農業機械における急速なモデルアップグレード

主流トラクターラインの平均リリースサイクルは、排出ガス規制の改定とデジタルサブシステムの導入により、6年から2年未満に短縮されました。ディア・アンド・カンパニーの2025年型自律走行トラクターは、ハードウェア交換なしで経路計画を最適化する新型LiDARアレイと無線ファームウェアを搭載しています。農機具は進化するプラットフォームと捉えられ、ドイツの調査回答者の47%が農学的な利点を獲得するため四半期ごとのソフトウェア更新を計画しています。この迅速な更新サイクルにより、販売店は高度なサービスツールへの投資を迫られています。欧州農機市場では、メーカー各社が機能解放のためのサブスクリプション価格体系へ転換し、販売台数以外の収益源を多様化させています。

初期費用と維持費の高騰

センサーを豊富に搭載したコンバインや自律型噴霧機の定価は、2024年から2025年にかけて18%上昇し、一部構成では1台あたり100万米ドルを超えるケースも出てまいりました。200~400ヘクタールを経営する中規模農家は、特に平均純利益率が7%前後で推移する東欧地域において、農業機械と土地改良事業の間の難しい選択を迫られております。また、独自仕様の電子機器には販売店の介入が必要なため、維持費も増加傾向にございます。フランスの時間当たりサービス料金は、2020年の68ユーロ(71米ドル)から現在では平均105ユーロ(110米ドル)に達しています。小規模農場では機械リングを形成することでコストを軽減していますが、調整にかかる間接費が効率化のメリットを損なう可能性があります。

セグメント分析

トラクターは2025年時点で48.85%のシェアを維持し、圧倒的な市場リーダーシップを保っています。これは欧州農業の大半において主要動力源としての基盤的役割を反映しています。トラクターカテゴリー内では、平均65ヘクタールの欧州農場で100-150馬力セグメントが最大のシェアを占めます。一方、150馬力を超えるセグメントは、大規模経営が効率化を追求する高容量機器需要により最も急速な成長を見せています。耕起・耕耘機器は第2位のカテゴリーを占め、特に保全耕作法が欧州全域で普及する中、耕運機と耕耘機が堅調な需要を示しています。2023年に欧州委員会が農業者向けに実施した4億3,000万ユーロ(4億5,500万米ドル)の補助金制度(高コスト投入資材、農機具を含む)も、普及率向上を後押しする主要因の一つです。

灌漑機械は、降水パターンの不安定化や効率改善を義務付ける水使用規制を背景に、CAGR3.74%で最も急速に成長するセグメントとして浮上しています。点滴灌漑システムは、従来のスプリンクラーシステムと比較して40~60%の節水効果を実現すると同時に、作物の収量向上につながる精密な養分供給を可能とするため、この拡大を牽引しています。収穫機械はコンバインがカテゴリーを支配する中、安定した需要を維持していますが、収穫の重要な時期に労働力不足が深刻化するにつれ、スマートで自律的な収穫機が最も成長率の高いサブセグメントとなっています。干し草・飼料用機械は欧州の巨大な酪農セクターを支えており、農家が飼料生産効率を最適化する中で、特に梱包機への需要が高まっています。ドローンや精密播種機を含む「その他タイプ」カテゴリーは、小規模な基盤から爆発的な成長を見せています。これは、従来の方法よりも運用上の優位性を約束する新興技術を農家が実験的に導入しているためです。

その他の特典:

- エクセル形式の市場予測(ME)シート

- アナリストサポート(3ヶ月間)

よくあるご質問

目次

第1章 イントロダクション

- 調査の前提条件と市場の定義

- 調査範囲

第2章 調査手法

第3章 エグゼクティブサマリー

第4章 市場情勢

- 市場概要

- 市場促進要因

- 慢性的な農業労働力不足

- 欧州連合および各国の補助金制度が機械化を加速させております

- 農業機械の急速なモデル更新

- テレマティクスおよび予知保全の導入率の高さ

- 低排出機械に対するエコスキームのインセンティブ

- OEM農業ソフトウェア・ハードウェアバンドル融資

- 市場抑制要因

- 初期費用および維持管理費用の高さ

- 接続機器におけるサイバーセキュリティリスク

- 半導体供給制約

- ディーゼル排出規制対応コストの増加

- 規制情勢

- テクノロジーの展望

- ポーターのファイブフォース分析

- 供給企業の交渉力

- 買い手の交渉力

- 新規参入業者の脅威

- 代替品の脅威

- 競争企業間の敵対関係

第5章 市場規模と成長予測

- タイプ別

- トラクター

- 50馬力未満

- 50~100馬力

- 100~150馬力

- 150馬力を超える機種

- 耕起・耕耘機器

- 耕うん機

- ハロー

- 耕うん機および耕耘機

- その他の機器(畝立て機、ロータリー耕運機など)

- 灌漑機械

- スプリンクラー

- 点滴灌漑

- その他の灌漑機械(マイクロ灌漑、ピボット灌漑など)

- 収穫機械

- コンバイン

- 飼料収穫機

- スマート/自律型収穫機

- 干し草・飼料用機械

- 刈り取り機

- ベーラー

- その他の干し草用機器(レーキ、テッダーなど)

- その他の種類(ドローン、精密播種機)

- トラクター

- 地域別

- ドイツ

- フランス

- 英国

- イタリア

- スペイン

- ロシア

- その他欧州地域

第6章 競合情勢

- 市場集中度

- 戦略的動向

- 市場シェア分析

- 企業プロファイル

- Deere & Company

- CNH Industrial N.V.

- AGCO Corporation

- Kubota Corporation

- CLAAS KGaA mbH

- SDF S.p.A

- Kuhn SAS(Bucher Industries AG)

- Yanmar Holdings Co., Ltd.

- GRIMME Landmaschinenfabrik GmbH & Co. KG

- Horsch Maschinen GmbH(HORSCH PIRK Forestry GmbH)

- Mahindra & Mahindra Ltd.

- Pottinger Landtechnik GmbH

- Tractors and Farm Equipment Limited(TAFE)