|

市場調査レポート

商品コード

1522863

自動車用バッテリー:市場シェア分析、産業動向・統計、成長予測(2024~2029年)Automotive Battery - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2024 - 2029) |

||||||

カスタマイズ可能

適宜更新あり

|

|||||||

| 自動車用バッテリー:市場シェア分析、産業動向・統計、成長予測(2024~2029年) |

|

出版日: 2024年07月15日

発行: Mordor Intelligence

ページ情報: 英文 85 Pages

納期: 2~3営業日

|

全表示

- 概要

- 目次

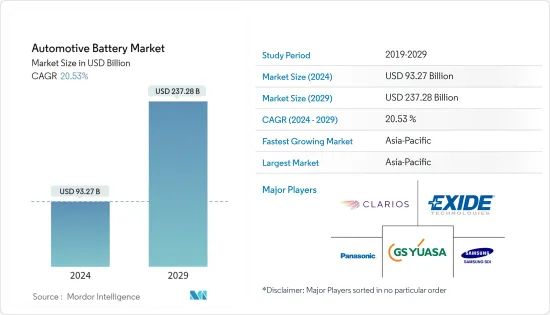

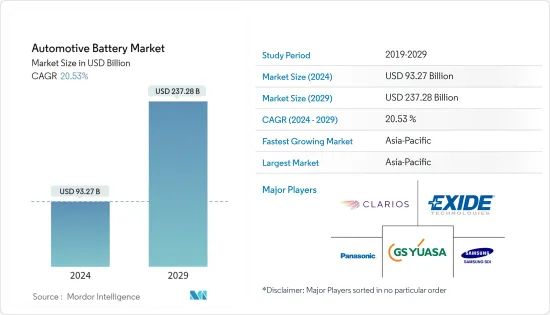

自動車用バッテリーの市場規模は、2024年に932億7,000万米ドルと推定され、2029年には2,372億8,000万米ドルに達すると予測され、予測期間中(2024~2029年)のCAGRは20.53%で成長すると予測されます。

自動車用バッテリーは、電気エネルギーを貯蔵・生成できる電気化学デバイスです。エンジンを始動する際、自動車用バッテリーは始動モーターと点火システムに電力を供給するために電流を供給します。オルタネーターが負荷に対応していないときは、ライト、ラジオ、その他の電気アクセサリーに電流を供給し、電圧安定器として働く。

サステイナブル輸送とよりクリーンなエネルギーに対する世界の需要の高まりにより、バッテリー電気自動車の需要が高まっています。車両の航続距離、より高い初期価格、限られたモデルの入手可能性、知識不足といった消費者の制約は、販売促進活動や政府の法規制によって解決されつつあります。これらの変数が電気自動車の需要に影響を与え、対象市場を牽引することになります。これに加えて、世界のバッテリー生産能力の増加は、自動車用バッテリー産業における規模の経済の達成に役立っており、これも市場成長の主要促進要因となっています。

自動車用電池市場の動向

市場を牽引すると予想される電気自動車セグメント

世界各国政府は、排出量削減のための野心的な目標を設定しており、電気自動車の利用促進は、こうした目標を達成するための1つの方法と考えられています。例えば、欧州連合(EU)は2030年までに温室効果ガス排出量を55%削減することを目指しており、中国は2025年までに新車販売台数の25%を電気自動車にするという目標を掲げています。ほとんどの電気自動車に使用されているリチウムイオンバッテリーは、エネルギー密度、充電時間、全体的な性能の面で大幅な改善が見られます。これにより、電気自動車はより実用的になり、消費者にとって魅力的なものとなりました。

電気自動車の需要の増加は、電池化学と材料の技術的進歩につながり、安全性と性能を確保するためにより高度で効率的な自動車用電池が必要となります。多くの著名な自動車メーカーは、自動車用電池製造企業との長期的な取引関係の構築に注力しています。例えば

2023年6月、Panasonic Holdingsの担当者によると、日本企業はTeslaと共同管理するネバダ州の工場で、3年以内に電気自動車用電池の生産量を10%増やす意向です。Panasonic Energyは、ギガファクトリー・ネバダに15番目の生産ラインを追加する計画です。Panasonic Energyは会議で、2026年3月までにネバダ工場の生産能力を10%増強する案を発表しました。

電気自動車市場の拡大に伴い、多くの企業が商用車用の自動車用バッテリーの開発・製造にも携わっています。Stellantis NVとSamsung SDIは2022年5月、インディアナ州ココモの新合弁電池工場に25億米ドル以上を投資すると発表しました。

電気自動車市場が急成長を続ける中、自動車用用電池の需要も連動して増加すると予想され、このセグメントで事業を展開する企業にとって大きな機会となります。

アジア太平洋が自動車用バッテリー市場を独占する展望

アジア太平洋は、乗用車と商用車の電気自動車需要の増加により、自動車用電池の金額が最も急速に成長すると予想されます。同地域には、電池メーカーと自動車メーカーのほとんどが進出しています。中国は世界最大の電気自動車製造・消費国です。販売目標、有利な法律、自治体の大気質目標が国内需要を支えています。例えば、中国は電気自動車やハイブリッド車のメーカーに割り当てを課しており、新車販売台数の10%以上を占めなければならないです。また、北京市では、市民に電気自動車への乗り換えを促すため、内燃エンジン車の登録許可証を月に1万台しか発行しないです。

中国は世界のリチウムイオン製造能力の約80%を有しており、バッテリー競争では圧倒的なトップランナーです。また、電池に使用される重要な鉱物のひとつであるリチウムと黒鉛の抽出・加工など、電池サプライチェーンの他の側面も支配しています。この地域のいくつかの参入企業は、市場のオファリングを獲得するために様々なビジネス戦略を確立しています。例えば

- 2023年6月、日本の自動車メーカーであるMazda MotorとPanasonic Corporationは、急速に拡大する市場におけるバッテリー式電気自動車と自動車用バッテリーの需要に対応するため、中長期的なパートナーシップの確立に向けた協議を開始することに合意しました。

- 2023年5月、OranoグループとXTC New Energyグループは、電気自動車用電池の重要材料の生産に特化した2つの合弁会社を設立する契約を締結しました。

韓国、インド、マレーシア、インドネシアを含む様々な国々における自動車用途の製品需要の増加が、2024~2030年にかけての同地域の成長に影響を与えそうです。

自動車用電池産業概要

自動車用電池市場は統合されています。主要企業には、Panasonic Corporation、Exide Technologies、Clarios、GS Yuasa Corporation、Samsung SDI、LG Chem Ltdなどがあります。市場のいくつかの企業は、顧客基盤を拡大するため、製品とサービスポートフォリオの改善に注力しています。その他の主要企業の中には、製品やサービスの発売、オファリングの拡大、合併、他社との提携を通じて市場での存在感の拡大を目指す企業もあります。例えば、2023年3月、米国と日本は、電池材料の供給を確保するため、EV電池に使用される重要鉱物の取引に関する合意に達しました。

2023年3月、Li-Cycle Holdings Corp.はKION Groupと世界のリチウムイオン電池リサイクルパートナーシップに関する正式契約を締結し、フランスに新しいリチウムイオン電池リサイクル施設を開発する計画を発表しました。

2023年3月、Morrow Batteries(Morrow)は、韓国でのリン酸鉄リチウム(LFP)電池セル生産に2,000万ユーロを投資しました。

その他の特典:

- エクセル形式の市場予測(ME)シート

- アナリストによる3ヶ月間のサポート

目次

第1章 イントロダクション

- 調査の前提条件

- 調査範囲

第2章 調査手法

第3章 エグゼクティブ概要

第4章 市場力学

- 市場促進要因

- 電気自動車需要の増加が市場を押し上げると予測

- 市場抑制要因

- 電気自動車に関連する高コストが市場の成長を抑制すると予測

- 業界の魅力-ポーターのファイブフォース分析

- 供給企業の交渉力

- 消費者の交渉力

- 新規参入業者の脅威

- 代替品の脅威

- 競争企業間の敵対関係

第5章 市場セグメンテーション

- 電池タイプ

- 鉛蓄電池

- リチウムイオン

- その他の電池タイプ

- 車種

- 乗用車

- 商用車

- 駆動タイプ

- 内燃機関

- 電気自動車

- 地域

- 北米

- 米国

- カナダ

- その他の北米

- 欧州

- ドイツ

- フランス

- 英国

- その他の欧州

- アジア太平洋

- 中国

- インド

- 日本

- 韓国

- その他のアジア太平洋

- その他

- 南米

- 中東・アフリカ

- 北米

第6章 競合情勢

- ベンダー市場シェア

- 企業プロファイル

- A123 Systems

- Panasonic Corporation

- Exide Technologies

- VARTA

- Clarios

- GS Yuasa Corporation

- Hitachi Group Ltd

- Robert Bosch GmbH

- China Aviation Lithium Battery Co. Ltd

- Contemporary Amperex Technology Co. Limited

- 南米SUNG SDI Co. Ltd

- East Penn Manufacturing Co.

- LG Chem Ltd

第7章 市場機会と今後の動向

The Automotive Battery Market size is estimated at USD 93.27 billion in 2024, and is expected to reach USD 237.28 billion by 2029, growing at a CAGR of 20.53% during the forecast period (2024-2029).

An automotive battery is an electrochemical device that can store and generate electrical energy. When starting the engine, the automotive battery provides electric current to power the starting motor and ignition system. When the alternator is not handling the load, it works as a voltage stabilizer by giving current to the lights, radio, and other electrical accessories.

Globally rising demand for sustainable transportation and cleaner energy has engaged the demand for battery electric vehicles. Consumer constraints such as vehicle range, greater upfront prices, limited model availability, and lack of knowledge are being solved by promotional activities and government legislation. These variables will have an impact on the demand for electric vehicles, which will drive the target market. In addition to this, an increase in the global battery production capacity has helped achieve economies of scale in the automotive battery industry, another major driver for market growth.

Automotive Battery Market Trends

The Electric Vehicles Segment is Anticipated to Drive the Market

Governments around the world are setting ambitious targets to reduce emissions, and promoting the use of electric vehicles is seen as one way to achieve these goals. For instance, the European Union aims to reduce its greenhouse gas emissions by 55% by 2030, and China has set a target of having 25% of new cars sold by 2025 to be electric. Lithium-ion batteries, which are used in most electric vehicles, have seen significant improvements in terms of energy density, charging time, and overall performance. This has made electric vehicles more practical and appealing to consumers.

The increasing demand for EVs will lead to technological advancements in battery chemistry and materials, which will require more sophisticated and efficient automotive batteries to ensure safety and performance. Many prominent automobile manufacturers are focusing on building long-term business relationships with automotive battery manufacturing companies. For instance,

In June 2023, according to a Panasonic Holdings representative, the Japanese corporation intends to increase the output of electric vehicle batteries at a Nevada factory jointly managed with Tesla by 10% within three years. Panasonic Energy plans to add a 15th production line to the Gigafactory Nevada. At a meeting, Panasonic Energy announced a proposal to boost the Nevada factory's manufacturing capacity by 10% by March 2026.

As the electric vehicle market is growing, many companies are involved in the development and manufacturing of automotive batteries for commercial vehicles as well. Stellantis NV and Samsung SDI announced in May 2022 that they would invest more than USD 2.5 billion in a new joint-venture battery plant in Kokomo, Indiana.

With the electric vehicle market set to continue its rapid growth, the demand for automotive batteries is expected to rise in tandem, presenting significant opportunities for companies operating in this space.

Asia-Pacific is Expected to Dominate the Automotive Battery Market

Asia-Pacific is expected to have the fastest growth in the value of automotive batteries, owing to the increasing demand for electric passenger and commercial vehicles. The region has most of the battery manufacturers' presence and automobile vehicle manufacturers. China is the largest manufacturer and consumer of electric vehicles in the world. Sales targets, favorable laws, and municipal air-quality targets are supporting domestic demand. For instance, China has imposed a quota on manufacturers of electric or hybrid vehicles, which must represent at least 10% of total new sales. Also, the city of Beijing only issues 10,000 permits for the registration of combustion engine vehicles per month to encourage its inhabitants to switch to electric vehicles.

China has approximately 80% of the world's Li-ion manufacturing capacity, and it is by far the front-runner in the battery race. The nation also controls other facets of the battery supply chain, such as the extraction and processing of lithium and graphite, two of the crucial minerals used in batteries. Several players in the region are establishing various business strategies to gain market offerings. For instance,

- In June 2023, Mazda Motor, a Japan-based vehicle manufacturer, and Panasonic Corporation agreed to enter discussions on establishing a medium- to long-term partnership to meet the demand for battery electric vehicles and automotive batteries in a rapidly expanding market.

- In May 2023, the Orano group and the XTC New Energy group signed agreements to create two joint ventures devoted to the production of critical materials for electric vehicle batteries.

Increasing product demand for automotive applications in various countries, including South Korea, India, Malaysia, and Indonesia, is likely to influence the region's growth between 2024 and 2030.

Automotive Battery Industry Overview

The automotive battery market is consolidated. A few prominent companies include Panasonic Corporation, Exide Technologies, Clarios, GS Yuasa Corporation, Samsung SDI Co. Ltd, and LG Chem Ltd. Several companies in the market are focusing on improving their products and service portfolios to widen their customer base. Some other key players aim to expand their presence in the market through product and service launches, offerings expansion, mergers, and collaborations with other companies. For instance, in March 2023, the United States and Japan reached an agreement regarding the trade of critical minerals used for EV batteries to secure the supplies of battery materials.

In March 2023, Li-Cycle Holdings Corp. signed a definitive agreement for a global lithium-ion battery recycling partnership with the KION Group and announced plans to develop a new lithium-ion battery recycling facility in France.

In March 2023, Morrow Batteries (Morrow) invested EUR 20 million in the production of Lithium iron phosphate (LFP) battery cells in South Korea.

Additional Benefits:

- The market estimate (ME) sheet in Excel format

- 3 months of analyst support

TABLE OF CONTENTS

1 INTRODUCTION

- 1.1 Study Assumptions

- 1.2 Scope of the Study

2 RESEARCH METHODOLOGY

3 EXECUTIVE SUMMARY

4 MARKET DYNAMICS

- 4.1 Market Drivers

- 4.1.1 Increasing Demand For Electric Vehicles is Anticipated to Boost the Market

- 4.2 Market Restraints

- 4.2.1 High Cost Associated with Electric Vehicles is Anticipated to Restrain the Growth of the Market

- 4.3 Industry Attractiveness - Porter's Five Forces Analysis

- 4.3.1 Bargaining Power of Suppliers

- 4.3.2 Bargaining Power of Consumers

- 4.3.3 Threat of New Entrants

- 4.3.4 Threat of Substitute Products

- 4.3.5 Intensity of Competitive Rivalry

5 MARKET SEGMENTATION

- 5.1 Battery Type

- 5.1.1 Lead-Acid

- 5.1.2 Lithium-Ion

- 5.1.3 Other Battery Types

- 5.2 Vehicle Type

- 5.2.1 Passenger Cars

- 5.2.2 Commercial Vehicles

- 5.3 Drive Type

- 5.3.1 Internal Combustion Engine

- 5.3.2 Electric Vehicles

- 5.4 Geography

- 5.4.1 North America

- 5.4.1.1 United States

- 5.4.1.2 Canada

- 5.4.1.3 Rest of North America

- 5.4.2 Europe

- 5.4.2.1 Germany

- 5.4.2.2 France

- 5.4.2.3 United Kingdom

- 5.4.2.4 Rest of Europe

- 5.4.3 Asia-Pacific

- 5.4.3.1 China

- 5.4.3.2 India

- 5.4.3.3 Japan

- 5.4.3.4 South Korea

- 5.4.3.5 Rest of Asia-Pacific

- 5.4.4 Rest of the World

- 5.4.4.1 South America

- 5.4.4.2 Middle East and Africa

- 5.4.1 North America

6 COMPETITIVE LANDSCAPE

- 6.1 Vendor Market Share

- 6.2 Company Profiles*

- 6.2.1 A123 Systems

- 6.2.2 Panasonic Corporation

- 6.2.3 Exide Technologies

- 6.2.4 VARTA

- 6.2.5 Clarios

- 6.2.6 GS Yuasa Corporation

- 6.2.7 Hitachi Group Ltd

- 6.2.8 Robert Bosch GmbH

- 6.2.9 China Aviation Lithium Battery Co. Ltd

- 6.2.10 Contemporary Amperex Technology Co. Limited

- 6.2.11 SAMSUNG SDI Co. Ltd

- 6.2.12 East Penn Manufacturing Co.

- 6.2.13 LG Chem Ltd