|

市場調査レポート

商品コード

1939652

ASEANの建設機械:市場シェア分析、業界動向と統計、成長予測(2026年~2031年)ASEAN Construction Machinery - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2026 - 2031) |

||||||

カスタマイズ可能

適宜更新あり

|

|||||||

| ASEANの建設機械:市場シェア分析、業界動向と統計、成長予測(2026年~2031年) |

|

出版日: 2026年02月09日

発行: Mordor Intelligence

ページ情報: 英文 120 Pages

納期: 2~3営業日

|

概要

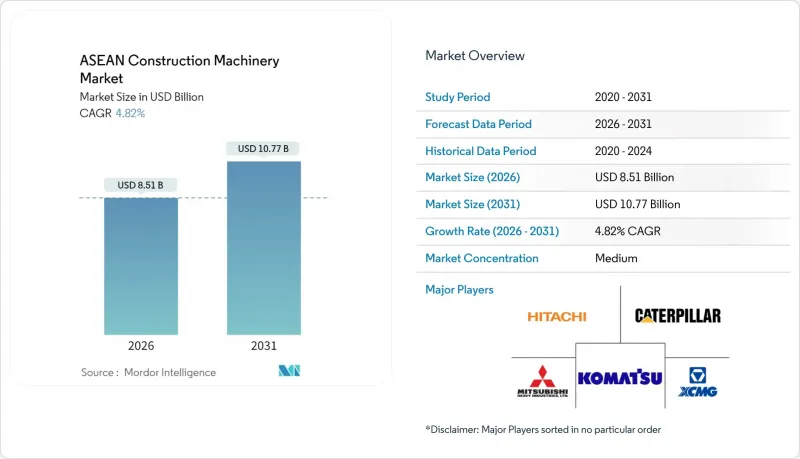

ASEANの建設機械市場は、2025年の81億2,000万米ドルから2026年には85億1,000万米ドルへ成長し、2026年から2031年にかけてCAGR4.82%で推移し、2031年までに107億7,000万米ドルに達すると予測されております。

この市場の勢いは、インドネシア東カリマンタン州の新首都からタイ・ベトナム高速鉄道回廊に至るインフラ・スーパーサイクルを反映しています。工業団地への持続的な外国直接投資、ニッケル採掘設備投資の回復、現場のデジタル化加速が、主要機器カテゴリー全体のフリート更新を継続的に促進しています。同時に、中国メーカー各社は請負業者の現地化要請のもと急速に拡大し、競合構造と価格帯を再構築しています。政府の排出規制強化と建設会社の持続可能性への取り組みを背景に、設備の電動化と水素プロトタイプの登場が新たな機会層を示唆しています。米中貿易摩擦に伴うサプライチェーンの混乱と、持続的なオペレーター不足が成長の主な抑制要因であり続けていますが、積極的な技能訓練プログラムと調達先の多様化戦略により、これらのリスクは徐々に相殺されつつあります。

ASEANの建設機械市場の動向と洞察

インドネシアのIKN首都建設が牽引するインフラ・スーパーサイクル

ヌサンタラ計画の基盤整備は段階的なパッケージで進められており、調達サイクルは2040年代半ばまで延長されています。5つの民間投資家が既に2025年までのマイルストーン達成に向け、生活拠点、複合用途地区、重要インフラ整備に2兆4,000億ルピア以上を拠出することを確約しています。公共部門の予算配分は100兆ルピアを超え、デジタルツイン技術を活用した道路区間設計も含まれています。このようなプロジェクトの規模は、掘削機、ローダー、コンクリートポンプ、特殊リフティング機器の受注パイプラインを維持するとともに、OEMメーカーによる部品供給の現地化を促進しています。しかしながら、セメント出荷の遅延や予算の断続的な見直しは、実行リスクを示しており、短期的な設備発注を抑制する可能性があります。計画されている官民連携(PPP)構造は、今後10年間で融資機関の基盤を拡大することにより、資金調達圧力を緩和することが期待されています。

超大型掘削機需要を牽引するニッケル鉱山ブーム

インドネシアが世界最大のニッケル生産国として台頭したことが、超大型設備の受注拡大を支えています。120トン級の油圧ショベル「EX1200」の量産は2024年11月に開始され、現在は新規鉱山開発と既存鉱山の拡張の両方に向けられています。電池材料需要の拡大に伴い、鉱山設備の保有台数は2029年までに大幅に増加する見込みです。OEM各社はラテライト鉱石条件に特化した100トン級および150トン級のプロトタイプを展示しており、現地請負業者は二桁の市場シェア拡大を目指しています。ニッケル価格が回復基調にあるため、鉱山は先行投資を進めていますが、環境監査の厳格化により追加の技術投資が必要となる可能性があります。

初期設備投資の高騰とプロジェクトファイナンス金利の引き締め

世界の金利サイクルに伴い金利負担が増加し、新規設備購入のハードルレートが上昇しています。政府予算の調整(特に2025年度インフラ予算が縮小したインドネシアで顕著)により、公共セクターの入札案件が制限されています。高負債の国有請負業者は短期債務の借り換えを継続していますが、利益の減少により機械設備の自己資金調達能力が制約されています。融資書類の標準化に向けた地域的な取り組みは、保険・年金資本を長期インフラ投資車両へ動員し、中期的な資金調達制約の緩和を目指しています。建設関連融資を多く抱える銀行は、低排出機械の導入を奨励するサステナビリティ連動型融資枠を導入しています。

セグメント分析

2025年におけるASEANの建設機械市場規模において、掘削機の割合は総額の35.10%を占め、同カテゴリーの優位性を確固たるものにしております。インドネシアの鉱山仕様では高トン数モデルが主流となり、中型機は道路・鉄道プロジェクトで依然として広く採用されています。混雑した都市環境で掘削と積載を同時に行えるバックホーローダーは、自治体の排水路や通信回線整備に伴い、9.86%という最も高いCAGRを記録しています。クローラーショベル(20~30トンクラス)はインドネシア受注の4分の3以上を占め、複合地形現場における汎用性の高さを示しています。ローダー需要は港湾拡張により堅調を維持する一方、モーターグレーダーと舗装機は高速道路複線化事業で需要を拡大。テレハンドラーとダンプトラックは数量こそ少ないもの、工業団地倉庫や鉱物運搬ルートでニッチな需要を維持しています。

導入動向からは統合制御システムへの着実な移行が明らかであり、この動向により中古市場では比較的新しいモデルの評価が高まっています。レンタル会社はテレマティクス契約を月額料金に組み込むケースが増加しており、これにより請負業者が接続機器を選択するインセンティブが生まれ、サービス収益の潜在市場が拡大しています。現地組立メーカーは関税優遇を活用し、信用供与枠を拡大することで中小請負業者の購入障壁を低減し、主要土木機械の買い替えサイクルを維持しています。

土木建設機械はASEANの建設機械市場シェアの53.72%を占め、CAGR4.83%で最も急速に拡大する用途分野です。ヌサンタラ都市建設や国境横断鉄道回廊などのメガプロジェクトでは、広大な区域にわたる継続的な掘削・整地・運搬作業が求められます。コンクリート道路建設は、ベトナムにおける大規模な高速道路プロジェクトの受注により恩恵を受けており、スリップフォーム舗装機は1日あたり500メートルの生産性を達成しています。工業団地のテナントがライン機械やプレハブモジュールを輸入するにつれ、マテリアルハンドリング量も増加しています。

鉱業支援分野は、ニッケル採掘への持続的な投資により、引き続き地域平均を上回る成長を維持しております。一方、解体・リサイクル活動は、都心部再開発に伴い規模を拡大しております。特に光ファイバー基幹回線や送電網アップグレードなどの公益事業設備工事では、サービス中断を最小限に抑えるため、高度な検知機能を備えたコンパクト機器が活用されております。デジタルツインの統合、特にスマートシティや鉄道路線計画における導入により、手戻りサイクルが短縮され、精密誘導機械への需要が高まっています。建設業者はテレマティクスデータの活用により遊休時間が10~15%削減されたと報告しており、高機能技術パッケージの導入意義がさらに強まっています。

その他の特典:

- エクセル形式の市場予測(ME)シート

- アナリストサポート(3ヶ月間)

よくあるご質問

目次

第1章 イントロダクション

- 調査の前提条件と市場の定義

- 調査範囲

第2章 調査手法

第3章 エグゼクティブサマリー

第4章 市場情勢

- 市場概要

- 市場促進要因

- インドネシアの首都移転計画(IKN)によるインフラ・スーパーサイクルの推進

- ニッケル鉱山ブームが超大型掘削機の需要を牽引

- タイ・ベトナム高速鉄道回廊が国境を越えた設備需要を促進

- ASEAN工業団地および特別経済区への強い外国直接投資(FDI)流入

- 一帯一路関連建設業者の現地化義務化により中国OEMメーカーの販売増加

- 現場のデジタル化(BIM+5Gテレマティクス)による車両更新の加速

- 市場抑制要因

- 初期設備投資額の高さとプロジェクトファイナンス金利の引き締め

- 認定オペレーターの不足による運用コスト(OPEX)の増加

- 充電インフラ・水素充填ネットワークの不足がグリーン機器の導入を遅らせています

- 米中貿易摩擦によるエンジン・部品供給の混乱

- バリュー/サプライチェーン分析

- 規制情勢

- テクノロジーの展望

- ポーターのファイブフォース

- 新規参入業者の脅威

- 買い手の交渉力

- 供給企業の交渉力

- 代替品の脅威

- 競争企業間の敵対関係

第5章 市場規模と成長予測

- 機械タイプ別

- 掘削機

- ローダー

- クレーン

- バックホーローダー

- モーターグレーダー

- 舗装機および締固め機

- その他(テレハンドラー、ダンプトラック等)

- 用途別

- 土木建設機械

- コンクリート・道路建設

- マテリアルハンドリング・物流

- 鉱業支援

- 解体・リサイクル

- ユーティリティ設置

- その他

- 最終用途産業別

- 住宅建設

- 商業建築

- インフラ/公共事業

- 鉱業

- 石油・ガス

- 工業製造

- その他

- 推進別

- ディーゼル

- ハイブリッド

- バッテリー式電気自動車

- 水素燃料電池

- その他

- 国別

- インドネシア

- タイ

- ベトナム

- フィリピン

- マレーシア

- シンガポール

- その他のASEAN諸国(ミャンマー、ラオス、カンボジア、ブルネイ)

第6章 競合情勢

- 市場集中度

- 戦略的動向

- 市場シェア分析

- 企業プロファイル

- Caterpillar Inc.

- Komatsu Ltd.

- Hitachi Construction Machinery Co.

- XCMG Group

- Sany Heavy Industry

- Liebherr Group

- JCB

- CNH Industrial(CASE and New Holland)

- Volvo Construction Equipment

- Zoomlion Heavy Industry

- Doosan Infracore

- Hyundai Construction Equipment

- Kobelco Construction Machinery

- Yanmar Co., Ltd.

- Wirtgen Group

- Kubota Corporation

- Sandvik Mining and Rock Tech.

- Terex Corporation

- Sumitomo Construction Machinery

- Manitou Group