|

市場調査レポート

商品コード

1939567

核医学用放射性同位体:市場シェア分析、業界動向と統計、成長予測(2026年~2031年)Nuclear Medicine Radioisotopes - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2026 - 2031) |

||||||

カスタマイズ可能

適宜更新あり

|

|||||||

| 核医学用放射性同位体:市場シェア分析、業界動向と統計、成長予測(2026年~2031年) |

|

出版日: 2026年02月09日

発行: Mordor Intelligence

ページ情報: 英文 119 Pages

納期: 2~3営業日

|

概要

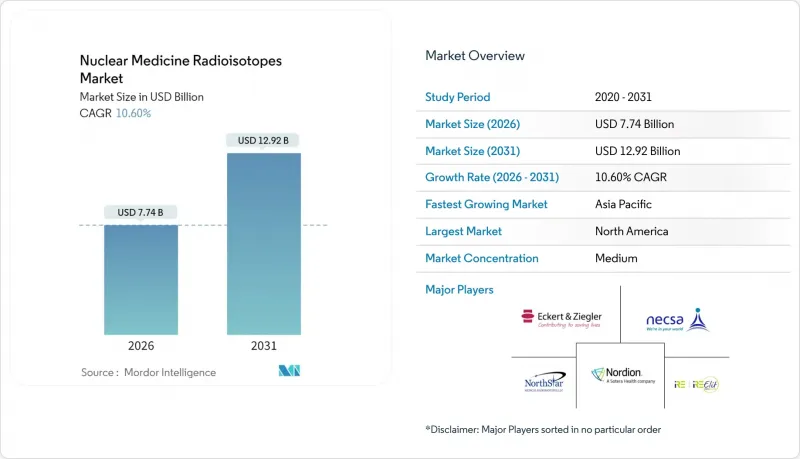

2026年の核医学用放射性同位元素市場規模は77億4,000万米ドルと推定され、2025年の70億米ドルから成長し、2031年には129億2,000万米ドルに達すると予測されています。

2026年から2031年にかけての年間平均成長率(CAGR)は10.6%となる見込みです。

成長の勢いは、がん罹患率の上昇、心臓画像診断の検査件数拡大、低濃縮ウラン(LEU)およびサイクロトロンベース生産へのサプライチェーン移行に起因しております。診断用放射性同位元素は、テクネチウム99m、フッ素18、ガリウム68が日常的なSPECTおよびPET画像診断を支えるため、収益の86.70%を占める主導的地位を維持しております。治療用同位体は、ルテチウム177やアクチニウム225、鉛212といった画期的なα線放出体を中心に、規制上の迅速承認と確かな臨床データに後押しされ成長を加速しています。フルピリダズF-18の心血管領域での採用がPETの普及を促進する一方、腫瘍学領域の治療診断融合技術(セラノスティクス)は投資と臨床現場の関心を集めています。地域別では、北米が先進的な医療インフラと支援的な規制環境を背景に42.23%の収益を占めております。しかしながら、アジア太平洋地域はサイクロトロン導入の積極的な展開と患者アクセスの拡大により、最も高い成長可能性を示しております。

世界の核医学用放射性同位元素市場の動向と展望

治療診断用同位元素を必要とするがん患者の増加

世界のがん症例数は2030年までに60%増加すると予測され、画像誘導による標的治療を可能にする同位体への需要が高まっています。ルテチウム177 PSMA療法は転移性前立腺がんにおいて49.5%の客観的奏効率を示し、化学療法と比較して良好な安全性プロファイルを維持しています。米国食品医薬品局(FDA)は、62.5%の奏効率を受けて胃腸膵神経内分泌腫瘍に対する212Pb-DOTAMTATEを画期的治療法に指定し、アルファ線放出体の勢いを裏付けています。

心臓病学におけるSPECTおよびPETイメージングの採用拡大

高齢化に伴い心筋灌流イメージングの需要が高まる中、心臓病学は依然として使用量ベースで最大の応用分野です。フルピリダズF-18の承認により、テクネチウム99mへの依存から解放されると同時に、優れたPET画像品質とワークフロー上の利点がもたらされます。現在PETトレーサーの95%を供給するサイクロトロンベースの18F生産は、日々の処理能力向上と供給の安定性を支えています。

標的療法向けアルファ線放出体の規制上の迅速化

米国および欧州における画期的治療法および優先審査制度により、アルファ線放出放射性医薬品の市場投入までの期間が短縮されています。欧州医薬品庁の調和されたガイドラインと進化するアジアの枠組みにより、国境を越えた開発効率が向上しています。

セグメント分析

2025年時点で診断用同位体は核医学放射性同位体市場の86.05%を占め、テクネチウム99mの普及がこれを支えています。フッ素18とガリウム68は、特に腫瘍学における病期分類や心臓血流検査において、PETの急速な拡大を支えています。治療用放射性同位体は、腫瘍専門医が難治性がん治療にルテチウム177やα線放出体を取り入れることで、11.12%という最速のCAGRを記録しています。治療剤向け核医学用放射性同位体市場の規模は、2026年から2031年の間に倍増すると予測されています。肝細胞がんにおけるイットリウム90マイクロスフィア、分化型甲状腺がんにおけるヨウ素131の臨床データは、放射性医薬品の受容を強化しています。

アルファ線放出体パイプラインの進展が長期的な成長見通しを押し上げております。アクチニウム225は、周辺組織への損傷を最小限に抑えながら高い線エネルギー伝達率による細胞毒性を発揮しますが、生産能力には依然として限界がございます。鉛212発生装置の画期的な進展により、より広範な利用可能性とコスト削減が期待されております。規制当局は厳格な製造管理を求めており、投資ニーズを高める一方で患者の安全性を確保しております。

2025年における心臓病学分野の収益は30.85%を占め、確立されたSPECTプロトコルと新興のPETワークフローがこれを支えました。PET心筋血流造影は診断精度向上、プロトコル短縮、優れた減衰補正を実現し、これらの要因が転換を促進しています。しかしながら、治療診断学の普及に伴い、腫瘍学分野は11.54%のCAGRで2020年代半ばに心臓病学分野を追い越すと予測されています。腫瘍学適応症における核医学用放射性同位元素市場規模は、2031年までに66億8,000万米ドルに達すると予測されています。前立腺がんにおけるPSMA標的イメージング・治療、神経内分泌腫瘍におけるソマトスタチン受容体応用は、治療成果の向上と生活の質の向上を示しています。

神経学および甲状腺領域の応用はニッチな需要を維持しています。PETアミロイドイメージングは疾患修飾型アルツハイマー病治療薬と共に緩やかに拡大する一方、ヨウ素123およびヨウ素131はそれぞれ甲状腺診断およびアブレーション療法において重要性を維持しています。

地域別分析

北米は2025年の収益の41.85%を占め、約25億9,000万米ドルの米国需要と、サイクロトロン、原子炉、放射性医薬品薬局からなるエコシステムが基盤となっています。建設中の国内低濃縮ウラン(LEU)モリブデン99(Mo-99)施設は、老朽化した外国の原子炉への依存を解消し、供給混乱から地域を保護することを目的としています。カナダは、歴史的にチョークリバー原子炉を介した主要輸出国でしたが、現在では競合を避けるため、小型モジュール炉の調査やサイクロトロン設備のアップグレードに投資しています。メキシコは官民連携や国境を越えた同位体物流を通じて、核医学へのアクセスを拡大しています。

欧州は28.05%のシェアを獲得し、ベルギー、オランダ、フランス、ドイツが大陸の生産拠点として機能しています。フランスのオラノ・メド社による鉛212プラントは2025年までに年間1万ドーズの生産を目標としており、欧州をアルファ線放出核種の商業化の最前線に位置づけています。ドイツでは42基の医療用サイクロトロンが密なネットワークを形成し、地域のPET需要を供給しています。一方、英国ではプロジェクト・アーサーにより、2030年までに国内でのMo-99供給体制を確立し、医療サービスが供給不足の影響を受けないよう取り組んでいます。アジア太平洋地域は11.82%という最速のCAGRを示しており、中国とインドにおけるサイクロトロン導入の急速な進展が牽引しています。中国の1,200の核医学部門では2024年に390万件の検査を実施し、政府は2035年までにその能力を倍増させる計画です。インドの300以上のセンターは、バーバ原子力研究センターの支援を活用し、原子炉およびサイクロトロンによる同位体生産を行っています。韓国がアクチニウム225の国内生産に乗り出したことや、オーストラリアが2033年までに3億9,220万米ドルの市場規模を見込んでいることは、地域的な機会拡大を示しています。日本はSHINEテクノロジーズと提携し、ルテチウム177の安定供給を確保することで前立腺がん治療の継続性を保証しています。ラテンアメリカおよび中東・アフリカ地域は依然として発展途上ですが、着実なインフラ投資が進められています。ブラジルはサンパウロのサイクロトロン設備をアップグレードし、サウジアラビアはビジョン2030の医療戦略のもとで治療診断センターへの資金提供を進めています。

その他の特典:

- エクセル形式の市場予測(ME)シート

- アナリストによる3ヶ月間のサポート

よくあるご質問

目次

第1章 イントロダクション

- 調査の前提条件と市場の定義

- 調査範囲

第2章 調査手法

第3章 エグゼクティブサマリー

第4章 市場情勢

- 市場概要

- 市場促進要因

- 治療診断用同位元素を必要とするがんの有病率上昇

- 心臓病学分野におけるSPECTおよびPETイメージングの採用拡大

- 低濃縮ウラン(LEU)ベースのモリブデン99(Mo-99)へのサプライチェーン移行による供給不足の緩和

- 標的療法向けアルファ線放出核種の規制上の迅速化

- 新興経済国におけるサイクロトロンネットワークの拡大

- 治療診断用同位体ペアの台頭(Ga-68/Lu-177など)

- 市場抑制要因

- 半減期の短い物質の物流・廃棄物処理上の課題

- 老朽化した原子炉群による同位体生産量の制限

- 途上地域におけるサイクロトロン設備の高額な設備投資費用

- 放射線安全規制対応コストの増加

- バリュー/サプライチェーン分析

- 規制情勢

- テクノロジーの展望

- ポーターのファイブフォース

- 供給企業の交渉力

- 買い手の交渉力

- 新規参入業者の脅威

- 代替品の脅威

- 競争企業間の敵対関係

第5章 市場規模と成長予測

- タイプ別

- 診断用放射性同位元素

- テクネチウム-99m(Tc-99m)

- フッ素18(F-18)

- ヨウ素123(I-123)

- その他

- 治療用放射性同位元素

- ヨウ素131

- ルテチウム-177

- イットリウム90

- その他

- 診断用放射性同位元素

- 用途別

- 腫瘍学

- 心臓病学

- 神経学

- 甲状腺疾患

- その他

- ソース別

- 原子炉で生成される同位体

- サイクロトロンで生成された同位体

- 発電機で生成される同位体

- エンドユーザー別

- 病院

- 診断画像センター

- 学術・研究機関

- 製薬・バイオテクノロジー企業

- 地域別

- 北米

- 米国

- カナダ

- メキシコ

- 欧州

- ドイツ

- 英国

- フランス

- イタリア

- スペイン

- その他欧州地域

- アジア太平洋地域

- 中国

- インド

- 日本

- 韓国

- オーストラリア

- その他アジア太平洋地域

- 南米

- ブラジル

- アルゼンチン

- その他南米

- 中東・アフリカ

- GCC

- 南アフリカ

- その他中東・アフリカ地域

- 北米

第6章 競合情勢

- 市場集中度

- 市場シェア分析

- 企業プロファイル

- Curium

- Cardinal Health

- GE HealthCare

- Siemens Healthineers(PETNET)

- Lantheus Holdings

- Advanced Accelerator Applications(AAA)

- Eckert & Ziegler Radiopharma

- Nordion

- Jubilant Radiopharma

- IBA Radiopharma Solutions

- SHINE Technologies

- NorthStar Medical Radioisotopes

- BWXT Medical

- Isotopia Molecular Imaging

- ITM Isotope Technologies Munich

- Telix Pharmaceuticals

- Cyclotek

- NTP Radioisotopes

- Nusano

- Orano Med