|

市場調査レポート

商品コード

1939048

中国の石油・ガス中流市場:市場シェア分析、業界動向と統計、成長予測(2026年~2031年)China Oil And Gas Midstream - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2026 - 2031) |

||||||

カスタマイズ可能

適宜更新あり

|

|||||||

| 中国の石油・ガス中流市場:市場シェア分析、業界動向と統計、成長予測(2026年~2031年) |

|

出版日: 2026年02月09日

発行: Mordor Intelligence

ページ情報: 英文 130 Pages

納期: 2~3営業日

|

概要

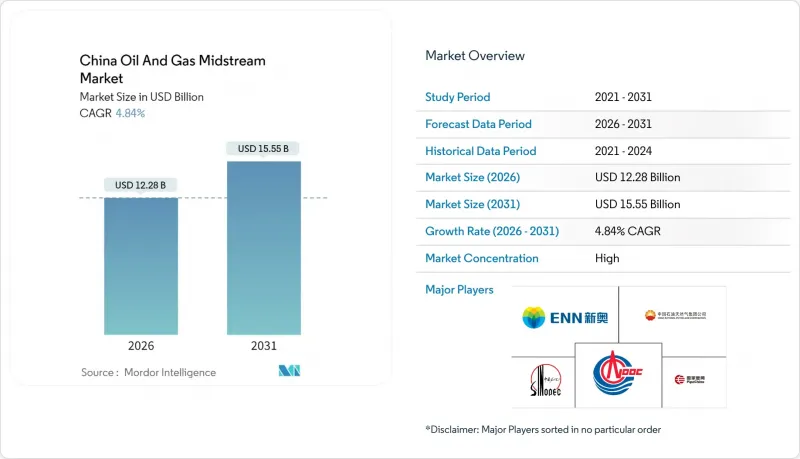

中国石油・ガス中流市場の規模は、2026年に122億8,000万米ドルと推定されており、2025年の117億1,000万米ドルから成長が見込まれます。2031年の予測では155億5,000万米ドルに達し、2026年から2031年にかけてCAGR4.84%で拡大する見通しです。

市場の成長は、エネルギー安全保障とカーボンニュートラルという北京の二つの目標によって牽引されており、これらはインフラのレジリエンス、供給ルートの多様化、排出量の測定可能な削減を優先課題としています。産業用および住宅用ユーザーからの天然ガス需要の急増と、安定した国内生産が相まって、追加の輸送、輸入処理、貯蔵能力の必要性が強まっています。政策に支えられたパイプライン延長距離の拡大、LNGターミナルの稼働加速、義務的な戦略的備蓄目標は、請負業者や設備供給業者にとって持続的な建設案件を生み出しています。デジタル化、特にAIを活用した監視システムは、資産利用率の向上、運営コストの削減、環境規制遵守の厳格化を促進し、プロジェクトの経済性をさらに高めます。

中国石油・ガス中流市場動向と洞察

国家ガスパイプライン延長距離の拡大

中国の第14次五カ年計画では、2025年までにガス輸送網を12万kmに拡大する目標を掲げております(2020年比25%増)。これは東西ガス輸送システムを中核とした計画です。冗長化された幹線パイプラインは、地政学的・技術的混乱時の単一障害点リスクを軽減し、地域間バランス調整を強化します。パイプラインの統一所有権により相互接続が加速され、柔軟な双方向輸送が可能となり稼働率が向上します。2024年の中国・ロシア東ルート稼働により供給源が多様化し、海上貿易への依存度が低下しました。省を跨ぐ陸上調整は複雑ですが、許可が下り次第、集中計画により建設期間が短縮されます。これらのプロジェクトは、専門請負業者、高仕様パイプメーカー、デジタル監視ソリューション提供者にとって大きな機会をもたらします。

LNG再ガス化ターミナルの加速的な整備

2024年には再ガス化能力が年間1億3,000万トンに達し、4,000万トン分の施設が建設中であり、中国は世界で最も活発なLNGインフラ建設国としての地位を確立しています。2022年の危機時に大規模ターミナルが混雑したことで明らかになった供給ボトルネックを緩和するため、小規模分散型施設が採用されています。沿岸自治体は、迅速な展開速度、資本支出の柔軟性、陸上用地需要の低減から、FSRU(浮体式再ガス化設備)をますます重視しています。2024年に稼働した舟山IIIターミナルは、先進的な蒸気回収システムによりメタン排出量を15%削減し、国内の新たな基準を確立しました。平均65%の稼働率は、戦略的備蓄を確保しつつ、機会を捉えたスポット貨物の購入余地を残します。これにより、輸入多様化を支え、価格リスク管理を強化するセグメントとなっています。

環境・土地利用許可手続きの長期化

環境審査は現在18~36カ月を要し、生態系保護区域を横断するルートではさらに遅延が生じます。人口密集地域の東部省における土地取得費用は1ヘクタールあたり平均5万米ドルに達し、評価額を巡る紛争が頻発してプロジェクト期間を延長させるケースが少なくありません。結果として計画から稼働までの期間は5~7年に及び、開発業者の資金調達リスクを高め、内部収益率(IRR)を押し下げています。2024年に導入されたデジタルワンストップポータルは審査サイクルの短縮を目指していますが、各機関の対応状況はばらつきがあります。投資家は現在、スケジュールに12~18ヶ月の許可取得バッファーを組み込んでおり、これが予算の膨張と収益化の遅延を招いています。

セグメント分析

ターミナル部門は2026年から2031年にかけてCAGR8.16%を記録し、パイプライン部門(2025年時点で中国石油・ガス中流市場規模の45.12%を占める主力部門)を上回る成長を示しました。FSRU(浮体式再ガス化設備)の導入は建設サイクルを短縮し、沿岸部の混乱を最小限に抑えることで、需要変動への迅速な対応を可能にしております。沿岸部の政府は、着陸地点の多様化を図るため、小規模ターミナルの開発を迅速に進めており、これにより混雑緩和と地域的な価格高騰の抑制が図られております。パイプラインは依然としてシステム全体の基盤を担い、西部の資源やロシアからの輸入を消費量の多い東部省と結びつけております。AI強化型監視システムにより、パイプラインの運用保守コストが15~20%削減され、安全基準遵守が向上。これにより、さらなる容量拡張に向けたプラットフォームの魅力が高まっています。貯蔵施設は規模こそ最小ですが、戦略的備蓄20%義務化政策の追い風を受け、枯渇した油田の再開発や岩塩洞窟の浸出処理へ資本支出がシフトしています。総合的に、複合的なインフラ投資は輸入の柔軟性と輸送の信頼性のバランスを保ち、複数の経路によるガス供給のレジリエンスを確保しています。

その他の特典:

- エクセル形式の市場予測(ME)シート

- アナリストサポート(3ヶ月間)

よくあるご質問

目次

第1章 イントロダクション

- 調査の前提条件と市場の定義

- 調査範囲

第2章 調査手法

第3章 エグゼクティブサマリー

第4章 市場情勢

- 市場概要

- 市場促進要因

- 国内ガスパイプライン延べ距離の拡大

- LNG再ガス化ターミナルの建設加速

- 産業部門および住宅部門における石炭からガスへの転換義務化

- AIを活用したパイプライン健全性分析の導入

- LNG燃料による大型トラック輸送の急増が小規模なLNG需要を生み出しています

- 戦略的ガス貯蔵容量の義務化

- 市場抑制要因

- 長期化する環境・土地利用許可プロセス

- 商品価格変動に伴う設備投資コストの上昇

- 輸送ボトルネックによるLNG着岸コストの増加

- 沿岸水ストレスによる新規LNGターミナルの制約

- サプライチェーン分析

- 規制情勢

- テクノロジーの展望

- 設置済みパイプライン容量分析

- ポーターのファイブフォース

- 新規参入業者の脅威

- 供給企業の交渉力

- 買い手の交渉力

- 代替品の脅威

- 競争企業間の敵対関係

- PESTEL分析

第5章 市場規模と成長予測

- インフラストラクチャ別

- パイプライン

- ターミナル

- 貯蔵施設(地下および地上)

- 製品タイプ別

- 原油

- 天然ガス

- 石油製品

- LNG

- サービスタイプ別

- パイプライン建設

- パイプラインの保守・修理

- 貯蔵・取扱サービス

- 輸送・物流

第6章 競合情勢

- 市場集中度

- 戦略的動き(M&A、提携、電力購入契約)

- 市場シェア分析(主要企業の市場順位・シェア)

- 企業プロファイル

- China National Petroleum Corporation(CNPC)

- PipeChina(China Oil & Gas Pipeline Network Corp.)

- China Petroleum & Chemical Corporation(Sinopec Group)

- China National Offshore Oil Corporation(CNOOC)

- PetroChina Pipeline Company

- China Petroleum Pipeline Engineering Co.(CPP)

- Kunlun Energy

- ENN Natural Gas

- Towngas China

- China Gas Holdings

- Guanghui Energy

- Beijing Gas Group

- Shenzhen Gas Corp.

- Guangdong Dapeng LNG Company

- Tian Lun Gas Group

- Xinxing Ductile Iron Pipes Co.

- COSCO Shipping Energy Transportation

- Yantai LNG Co.

- Shanghai Gas Group

- Zhejiang Energy Group