|

市場調査レポート

商品コード

1934902

自動車部品:市場シェア分析、業界動向と統計、成長予測(2026年~2031年)Automotive Parts - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2026 - 2031) |

||||||

カスタマイズ可能

適宜更新あり

|

|||||||

| 自動車部品:市場シェア分析、業界動向と統計、成長予測(2026年~2031年) |

|

出版日: 2026年02月09日

発行: Mordor Intelligence

ページ情報: 英文 100 Pages

納期: 2~3営業日

|

概要

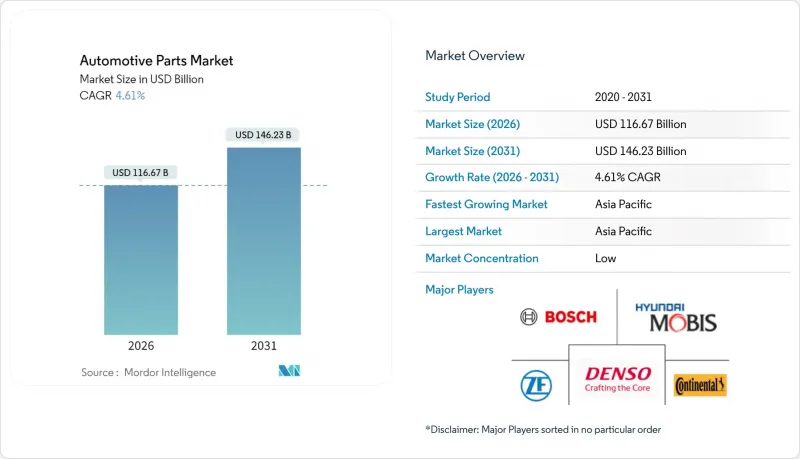

自動車部品市場は2025年に1,115億3,000万米ドルと評価され、2026年の1,166億7,000万米ドルから2031年までに1,462億3,000万米ドルに達すると予測されています。

予測期間(2026-2031年)におけるCAGRは4.61%と見込まれます。

自動車生産台数の増加、世界の車両の老朽化に伴うアフターマーケット需要の安定、そして電動化の加速が相まって、この緩やかな成長経路を支えています。電動パワートレインは、一部の内燃機関部品の需要を減らす一方で、収益源を高付加価値の電気・電子部品へと移行させています。デジタルコマースはスペアパーツの世界の流通経路を再構築し、数千もの小規模サプライヤーを正式なバリューチェーンに組み込んでいます。アジア太平洋地域は構造的なコスト優位性、大規模な製造基盤、そして深い現地需要を有しており、新型車調達において不均衡な利益獲得を可能にしております。一方、半導体不足、変動する原材料コスト、厳格化するデータアクセス規制は、四半期ごとの生産量と収益性を歪める可能性のある主要な逆風要因として残っております。

世界の自動車部品市場の動向と洞察

世界自動車生産台数の増加

2023年の世界自動車生産台数は9,050万台に達し、コロナ禍前の水準に回復しました。ただし2024年は8,850万台に減速した後、回復が見込まれます。この生産拡大は、特に自動車保有率が上昇を続ける新興市場において、純正部品とアフターマーケット部品の両方に対する需要増加と直接的に連動しています。中国が主に低コストの内燃機関車および電気自動車の純輸出国へと変貌したことで、世界のサプライチェーンが再構築され、部品サプライヤーに対する新たな需要パターンが生じています。「マルチエネルギー」生産ラインへの移行により、メーカーは市場の不確実性に迅速に対応しつつ、異なるパワートレイン技術にわたって安定した部品需要を維持することが可能となります。

ソフトウェア定義車両が求めるアップグレード可能なハードウェア

自動車ソフトウェア市場は今後数年間で力強い成長が見込まれており、業界幹部は2035年までに車両がソフトウェア定義化されAI駆動化されると予測しています。この変革には、無線更新(OTA)と継続的な機能強化を支える根本的に異なるハードウェアアーキテクチャが求められます。従来の固定機能を持つ自動車部品とは異なり、ソフトウェア定義車両では、車両ライフサイクルを通じて進化するソフトウェア要件に対応するため、モジュール式でアップグレード可能なハードウェアプラットフォームが求められます。この変化により、高性能コンピューティングユニット、高度なセンサー、遠隔再プログラミングが可能な柔軟な電子制御ユニット(ECU)への需要が高まり、これらの高度な部品を供給できるサプライヤーにとって新たな収益機会が生まれています。

半導体不足の継続

自動車向け半導体市場は、回復努力にもかかわらず供給制約が続いており、業界では不足がピークに達した時期に最大40%の生産減少を経験しました。自動車業界のソフトウェア定義車両への移行により、車両1台あたりの半導体搭載量は2023年の800米ドルから、2030年までに1,350米ドルに達すると予想されています。特定の地域に生産が集中していることや、自動車グレード部品の調達に長いリードタイムを要することから、サプライチェーンの脆弱性は依然として残っています。この不足は特にADAS(先進運転支援システム)やインフォテインメント部品に影響を及ぼしており、OEMメーカーはチップの割り当てを優先せざるを得ず、生産スケジュールを維持するために車両から機能を削除する場合もあります。

セグメント分析

電気・電子部品は2025年に29.56%と最大の市場シェアを占め、2031年までCAGR9.12%という最速の成長率を達成する見込みです。この二つの分野における主導的地位は、高度な電子システムを必要とするコネクテッドカー、自動運転車、電動車への自動車産業の根本的な移行を反映しています。現代の車両には平均80個のセンサーと100個の電子ユニットが搭載されており、2030年までに電子部品が新車コストの50%を占めると予測されています。このセグメントには、ADAS(先進運転支援システム)、インフォテインメントプラットフォーム、バッテリー管理システム、V2X(車とあらゆるものとの通信)モジュールなどの重要システムが含まれます。

駆動系およびパワートレイン部品は、従来の内燃機関部品の需要が減少する一方で、電動パワートレイン部品が急増するという複雑な変革期に直面しています。内装・外装セグメントは、プレミアム化の動向とユーザー体験への注目の高まりから恩恵を受けており、特にソフトウェア定義車両においては、キャビン技術が主要な差別化要因となります。ボディ・シャシー部品は、新素材や軽量化要求に対応するため進化を続けています。一方、ホイール・タイヤセグメントは比較的安定しており、老朽化した車両群からの交換需要と世界の車両台数の増加が成長を牽引しています。

内燃機関車両は2025年時点で75.88%と最大の市場シェアを維持しており、既存車両の普及台数と多くの世界の市場における継続的な生産が反映されています。しかしながら、規制要件、電池技術の向上、充電インフラの拡充を背景に、バッテリー式電気自動車(BEV)が驚異的な34.1%のCAGRで最も急速に成長するセグメントとなっています。世界の電気自動車生産台数は2024年に1,730万台に達し、中国は1,240万台を生産し、世界生産の70%以上を占めています。

ハイブリッド車およびプラグインハイブリッド車は、電気パワートレインと内燃機関の両方の部品を必要とする過渡期技術として機能し、サプライヤーにとって複雑性を生み出し、需要パターンを多様化させています。燃料電池電気自動車は依然としてニッチな分野ですが、水素のエネルギー密度の優位性がより顕著になる商用車用途において有望です。推進システムの構成は地域によって大きく異なり、中国と欧州が電動化をリードしています。一方、北米と新興市場では内燃機関車のシェアが高く維持されており、サプライヤーは複数のパワートレイン技術に対応した柔軟な生産能力を維持する必要があります。

地域別分析

アジア太平洋地域は2025年に45.31%の市場シェアで主導的地位を維持し、中国の自動車製造における優位性と拡大する国内市場に牽引され、2031年までCAGR6.19%で地域成長をリードします。中国は2024年に1,240万台の電気自動車を生産し、世界の電気自動車生産量の70%以上を占めると同時に、純自動車輸出国へと変貌を遂げています。この生産国かつ輸出国という二重の役割が、国内向けおよび輸出車両向けの自動車部品に対する大きな需要を生み出しています。インドの自動車アフターマーケットは、車両所有台数の増加とアフターマーケットサービスへの需要拡大を背景に、2028年までに140億米ドル規模に達すると予測されています。日本は、ハイブリッドパワートレインや精密製造技術など、先進部品分野における技術的専門性を引き続き活用しています。一方、韓国は電気自動車技術と自動車用途向け半導体ソリューションに注力しています。

北米と欧州は確立された自動車エコシステムを有する成熟市場ですが、業界変革への適応において固有の課題に直面しています。640億ユーロ規模の欧州自動車アフターマーケットは、経済変動、規制変更、そして従来型メンテナンスサービスを必要としない電気自動車への移行による圧力に直面しています。同地域の独立系アフターマーケットは、車両の高齢化と予算重視の消費者により60%の市場シェアを占めていますが、EV普及の影響で2026年以降は成長鈍化が見込まれます。北米はニアショアリングの動向とインフレ抑制法による国内EV生産支援の恩恵を受けていますが、貿易政策や中国自動車メーカーの競合による市場混乱の可能性に直面しています。

南米、中東・アフリカの新興市場は、現在の市場シェアは小さいもの、著しい成長可能性を示しています。メキシコの自動車部品セクターは2024年に25億米ドル超の外国直接投資を誘致し、米国における電気自動車生産の拡大と電気部品需要の増加により、前年比23.5%の増加を記録しました。中東・北アフリカ地域では、2024年第1四半期に11件の新規自動車プロジェクトが発表され、投資総額は29億米ドルを超えました。サウジアラビアの13億米ドル規模の電気自動車製造複合施設が主導的役割を果たしています。これらの地域では、政府主導の自動車産業育成施策や輸入依存度低減策が推進されており、国内外の部品サプライヤーにとってビジネスチャンスが生まれています。

その他の特典:

- エクセル形式の市場予測(ME)シート

- アナリストによる3ヶ月間のサポート

よくあるご質問

目次

第1章 イントロダクション

- 調査の前提条件と市場の定義

- 調査範囲

第2章 調査手法

第3章 エグゼクティブサマリー

第4章 市場情勢

- 市場概要

- 市場促進要因

- 世界の自動車生産台数の増加

- ソフトウェア定義車両(SDV)向けアップグレード可能なハードウェア

- 老朽化した車両群がアフターマーケット支出を増加させております

- 電子商取引部品プラットフォームの急速な成長

- 「修理権」立法により独立系サービス業者のシェア拡大

- 先進材料部品における軽量化の推進

- 市場抑制要因

- 持続的な半導体不足

- 電気自動車(EV)への移行による内燃機関(ICE)専用部品の需要減退

- 原材料価格の変動がコスト構造を乱しています

- 主要製造拠点における労働力不足

- バリュー/サプライチェーン分析

- 規制情勢

- テクノロジーの展望

- ポーターのファイブフォース

- 新規参入業者の脅威

- 買い手の交渉力

- 供給企業の交渉力

- 代替品の脅威

- 競争企業間の敵対関係

- 主要サプライヤー情報(種類別)

第5章 市場規模と成長予測(金額(米ドル))

- タイプ別

- ドライブトレインおよびパワートレイン

- 内装および外装

- 電気・電子機器

- ボディおよびシャーシ

- ホイールおよびタイヤ

- その他の種類

- 推進力別

- 内燃機関

- バッテリー式電気自動車

- ハイブリッド電気自動車

- プラグインハイブリッド電気自動車

- 燃料電池電気自動車

- 車両タイプ別

- 乗用車

- 商用車

- 販売チャネル別

- OEM

- アフターマーケット

- 地域別

- 北米

- 米国

- カナダ

- その他北米地域

- 南米

- ブラジル

- アルゼンチン

- その他南米

- 欧州

- ドイツ

- 英国

- フランス

- イタリア

- スペイン

- ロシア

- その他欧州地域

- アジア太平洋地域

- 中国

- 日本

- インド

- 韓国

- その他アジア太平洋地域

- 中東・アフリカ

- サウジアラビア

- アラブ首長国連邦

- エジプト

- トルコ

- 南アフリカ

- その他中東・アフリカ地域

- 北米

第6章 競合情勢

- 市場集中度

- 戦略的動向

- 市場シェア分析

- 企業プロファイル

- Robert Bosch GmbH

- Continental AG

- Denso Corporation

- ZF Friedrichshafen AG

- Magna International Inc.

- Valeo SA

- Hyundai Mobis Co. Ltd

- Faurecia SE

- Lear Corporation

- Aisin Corporation

- Aptiv Plc

- BorgWarner Inc.

- Schaeffler AG

- Cummins Inc.

- CATL

- Tenneco Inc.

- Brembo SpA

- Mando Corporation

- ACDelco(GM Genuine Parts)

- Nidec Corporation