|

市場調査レポート

商品コード

1934901

商用車ファイナンス:市場シェア分析、業界動向と統計、成長予測(2026年~2031年)Commercial Vehicle Financing - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2026 - 2031) |

||||||

カスタマイズ可能

適宜更新あり

|

|||||||

| 商用車ファイナンス:市場シェア分析、業界動向と統計、成長予測(2026年~2031年) |

|

出版日: 2026年02月09日

発行: Mordor Intelligence

ページ情報: 英文 130 Pages

納期: 2~3営業日

|

概要

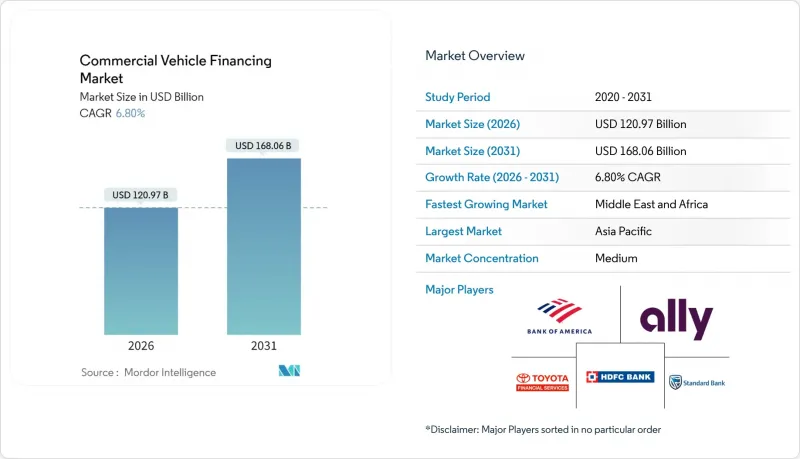

商用車ファイナンス市場は、2025年の1,132億7,000万米ドルから2026年には1,209億7,000万米ドルへ成長し、2026年から2031年にかけてCAGR6.8%で推移し、2031年までに1,680億6,000万米ドルに達すると予測されています。

電動化義務の強化、OEMテレマティクス内での組み込み金融の普及、ラストマイル配送車両の急速な拡充により、資本はよりクリーンで接続性の高い車両へと向かっています。融資の大部分は依然として銀行が提供していますが、非銀行系金融会社(NBFC)はデジタル審査、代替信用データ、柔軟な返済構造を活用することで、より速いペースで拡大しています。メーカー傘下の専属金融部門は、クレジットオファーを車両ダッシュボードに直接組み込むことで、承認時間の短縮と取得コストの削減を実現しています。地域別の成長パターンは二極化しており、アジア太平洋地域が主導権を維持する一方、中東・アフリカ地域はインフラ投資と信用情報機関のカバー範囲拡大により需要が喚起され、最も高いCAGRを達成しています。バーゼルIVによる資本規制の逆風にもかかわらず、貸し手側が優遇条件を求めてESG適合車両へのポートフォリオシフトを進めているため、世界の資金調達環境は引き続き支援的です。

世界の商用車ファイナンス市場の動向と洞察

中型フリート向け電動化インセンティブ

連邦および州のプログラムにより電気トラックの投資回収期間が短縮され、融資実行量が大幅に増加しています。米国環境保護庁(EPA)のクリーン大型車両プログラムは1台あたり相当額の補助を提供し、インフレ抑制法セクション45Wは州レベルのリベートと併用可能な、指数関数的に増加するクレジットを追加しています。カリフォルニア州の先進的クリーンフリート規則は、大規模購入者に2036年までに100%ゼロエミッション購入を義務付けており、フリート事業者はコンプライアンス確保のため早期の資金調達を迫られています。マサチューセッツ州とオレゴン州も同様の優遇措置を導入しており、貸し手はクレジットを前倒しで現金化する複合商品の設計余地を得ています。その結果、残存価値モデルには優遇措置の期限切れやバッテリー式電気自動車の二次市場需要が反映されるようになりました。この仕組みにより、借り手が実質金利の低下を活用できるため、商用車ファイナンス市場が拡大しています。

ラストマイル配送スタートアップの成長

都市部での宅配便事業者は、電子商取引の急増により車両の回転率が高く、融資需要が増加しています。AmazonのRelayは優先融資機関と独立系配送事業者を結びつけ、Uber FreightはAtoBと提携し、燃料カードと信用枠を組み合わせたサービスを提供しています。多額の資金調達を実現したBetter Trucksと、大幅な資本調達を進めるVehoは、いずれも地域ネットワークの拡大を進めており、フリート中心のフィンテックモデルに対する投資家の信頼を裏付けています。TruckSmarterは大型融資枠を確保し、ギグベースの個人事業主向け請求書ファクタリング導入を目指しています。これらの企業は季節変動に対応した柔軟な従量制商品に注力しており、従来型以外の貸し手にとって顧客層の拡大につながっています。ただし主要都市での飽和状態により、2026年以降の融資残高増加には限界が生じる可能性があります。

2025年以降の基準金利急騰

消費者向け自動車ローン金利が緩和される一方、中央銀行の引き締め政策により商用車ローンのコストは上昇傾向にあります。CNBCによれば、米国における平均自動車ローン金利は近い将来大幅に上昇すると予測されています。ただし、フリート借入者は個人消費者と比較してより高いコストに直面することが多々あります。連邦準備制度理事会(FRB)の利下げに対する慎重な姿勢により、クーポン金利は高水準で持続しています。この状況を受け、借入者はローン期間の延長を選択する傾向にあり、結果として総利息費用が増加しています。利益率の逼迫に直面する中小事業者は融資審査基準を満たしにくくなっております。このため、多くの事業者がオペレーティングリースや収益分配契約に目を向けており、これにより残存価値リスクがリース会社に転嫁されます。加えて、資金調達圧力が中小金融機関の統合を促進しております。特に、米国の複数の地域金融機関が最近、新車ローンから撤退しています。こうした変化により、金利に敏感な商用車ファイナンス市場の各セグメントにおいて、新規融資の実行が顕著に減速しています。

セグメント分析

銀行は、堅調な預金資金調達と大規模フリートとの確固たる関係により、2025年の商用車ファイナンス市場規模の45.12%を占めました。しかし、ノンバンク金融会社(NBFC)は6.86%のCAGRで全ての競合他社を上回り、現在ではギグエコノミーの宅配便分野におけるシェア拡大を推進しています。このセグメントの成長は、デジタルKYC(本人確認)、代替信用スコアリング、および間接費削減につながる支店機能を最小限に抑えた運営と関連しています。CRISILの予測によれば、NBFCの車両融資実行額は2026年まで年率20%増加すると見込まれております。これは貸し手が準都市部の貨物輸送回廊に進出しているためです。かつて製品中心の貸し手であった専属金融部門は、テレマティクス契約や保険を含むサービス契約のバンドル化を拡大し、顧客維持率とクロスセル収益を向上させております。

NBFCの柔軟な構造により、利息のみの猶予期間、段階的返済スケジュール、走行距離連動型償却といった条件が可能となり、周期的な収入に直面する小規模事業者にとって魅力的な条件となっています。銀行はポータル展開の加速や残存価値分析の強化で対応していますが、コンプライアンス負担がスピードを制限しています。相互会社や信用組合は農村地域で依然として重要であり、農業用輸送業者向けに協同組合ベースの引受を提供しています。競合は激化する一方、各提供者が独自のニッチ市場を見出すことで商用車ファイナンス市場は拡大を続けております。

融資は依然として商用車ファイナンス市場シェアの67.05%を占めております。これは多くの所有者が担保価値のための資産蓄積を好むためです。オペレーティングリースは規模こそ小さいもの、駆動系技術の急速な革新の中でフリートが柔軟性を優先する傾向から、CAGR6.83%で拡大しております。バッテリーコストの低下と規制の進化に伴い、事業者は長寿命のディーゼル資産に資本を固定することに躊躇しております。リース会社は技術リスクと残存価値リスクを吸収し、AIモデルを活用した高度な分析手法を用いて競争力のある契約価格を設定しています。

ファイナンスリースは、所有権のメリットと貸借対照表の最適化を必要とする中堅借り手向けであり、リボルビングローンは収穫期のような季節的な需要急増に対応します。基準金利の上昇により、初期費用が低いリース契約のコスト優位性が強まっています。貸し手が手数料収入の多様化を推進する中、オペレーティングリースポートフォリオの戦略的重要性が高まり、商用車ファイナンス市場の成長を加速させています。

地域別分析

アジア太平洋地域は、中国の近代化とインドの非銀行金融会社(NBFC)推進を背景に、2025年においても商用車ファイナンス市場シェアの38.45%を維持しました。中国では、貨物トンキロが安定化を示すマクロ指標が見られる一方、電気トラックへの補助金により、運送業者がバッテリーモデルへ移行する中で信用需要が持続しています。インドの貸し手は、政府支援の融資保証プログラムを活用し、地方の貨物輸送回廊への進出を拡大しています。ASEAN加盟国は地域貿易ルートの統合を進め、国境を越えた貨物輸送や設備購入を促進しています。

中東・アフリカ地域は6.89%という最速のCAGRを示しており、サウジアラビア、UAE、東アフリカにおける大規模インフラプロジェクトが物流需要を拡大しています。ケニアとナイジェリアで新設された信用情報機関は、小規模フリート購入者の融資承認率を向上させています。北米は高い絶対量を維持していますが、バーゼル規制に基づく資本シフトと金利圧力により成長は鈍化しています。欧州ではESG連動型資金調達枠と厳格な排出目標が電気バンや水素トラックの融資を促進。ラテンアメリカは結果が分かれる。ブラジルの貨物改革が車両更新意欲を高める一方、政策金利上昇が借入を抑制。チリとコロンビアはグリーンボンド収益を活用し、クリーントラック融資を拡大。各地域の動向が商用車ファイナンス市場全体を形作り、地域特化型リスク指標の必要性を浮き彫りにしています。

その他の特典:

- エクセル形式の市場予測(ME)シート

- アナリストサポート(3ヶ月間)

よくあるご質問

目次

第1章 イントロダクション

- 調査の前提条件と市場の定義

- 調査範囲

第2章 調査手法

第3章 エグゼクティブサマリー

第4章 市場情勢

- 市場概要

- 市場促進要因

- 中型商用車向け電動化インセンティブ

- ラストマイル配送スタートアップの成長

- OEMテレマティクスプラットフォームにおける組み込み金融の台頭

- 世界の銀行におけるESG連動型融資の義務化

- 非公式事業者を含む信用情報機関の拡大

- AIを活用した残存価値分析による貸し手リスクの低減

- 市場抑制要因

- 2025年以降のベンチマーク金利の急騰

- 商用車ポートフォリオに対するバーゼルIV資本規制の強化

- 中国におけるEC貨物量の横ばい傾向

- 中古トラック再販価格の変動性

- バリュー/サプライチェーン分析

- 規制情勢

- テクノロジーの展望

- ポーターのファイブフォース

- 新規参入業者の脅威

- 買い手・消費者の交渉力

- 供給企業の交渉力

- 代替品の脅威

- 競争企業間の敵対関係

第5章 市場規模と成長予測

- プロバイダータイプ別

- 銀行

- 専属(OEM)金融部門

- ノンバンク系金融会社(NBFC)

- 信用組合・相互会社

- 資金調達方法別

- ローン

- ファイナンス・リース

- オペレーティング・リース

- 信用枠/リボルビングローン

- 車両の状態別

- 新型商用車

- 中古商用車

- 車両タイプ別

- 小型商用車

- 中型・大型トラック

- バス・長距離バス

- 特別目的車両

- チャネル別

- 直接

- オンラインアグリゲーター及びデジタルプラットフォーム

- ブローカー仲介型

- 地域別

- 北米

- 米国

- カナダ

- その他北米

- 南米

- ブラジル

- アルゼンチン

- その他南米

- 欧州

- ドイツ

- 英国

- フランス

- イタリア

- その他欧州

- アジア太平洋

- 中国

- インド

- 日本

- 韓国

- その他アジア太平洋

- 中東・アフリカ

- アラブ首長国連邦

- サウジアラビア

- トルコ

- エジプト

- 南アフリカ

- その他中東・アフリカ

- 北米

第6章 競合情勢

- 市場集中度

- 戦略的動向

- 市場シェア分析

- 企業プロファイル

- Bank of America Corporation

- Wells Fargo & Co.

- Ally Financial Inc.

- JPMorgan Chase Commercial Vehicle Finance

- Mitsubishi UFJ Financial Group Inc.

- Banco Santander S.A.

- HDFC Bank Limited

- Mahindra & Mahindra Financial Services Ltd.

- Tata Motors Finance

- Toyota Financial Services

- Volkswagen Financial Services

- Daimler Truck Financial Services

- Volvo Financial Services

- CNH Industrial Capital

- PACCAR Financial

- Navistar Financial

- Bank of China

- ICBC Leasing

- Standard Bank Group Ltd.

- Credit Europe Group N.V.