|

市場調査レポート

商品コード

1934783

米国のスクールバス:市場シェア分析、業界動向と統計、成長予測(2026年~2031年)United States School Bus - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2026 - 2031) |

||||||

カスタマイズ可能

適宜更新あり

|

|||||||

| 米国のスクールバス:市場シェア分析、業界動向と統計、成長予測(2026年~2031年) |

|

出版日: 2026年02月09日

発行: Mordor Intelligence

ページ情報: 英文 150 Pages

納期: 2~3営業日

|

概要

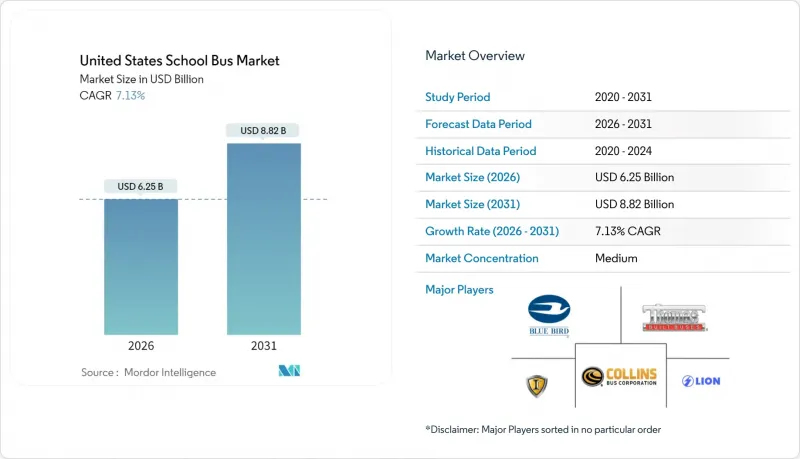

米国スクールバス市場は2025年に58億3,000万米ドルと評価され、2026年の62億5,000万米ドルから2031年までに88億2,000万米ドルに達すると予測されています。

予測期間(2026-2031年)におけるCAGRは7.13%と見込まれています。

技術進歩に伴い、道路上での電気スクールバスの登場は、環境保護への取り組みと次世代の未来への配慮を強く示しています。バッテリー式電気自動車への迅速な移行と革新的な低NOxソリューションは、電気スクールバスの導入を大幅に促進する見込みです。同時に、米国道路交通安全局(NHTSA)による安全基準の強化や、州レベルでのゼロエミッション車購入期限の設定により、これまで先送りされていた更新判断が前倒しされています。業界関係者は、短期的なシャーシ不足、技術者育成の課題、充電インフラの不均一といった課題と、長期的な機会(V2G収益源や車両基地ベースのマイクログリッドによる総所有コストの大幅削減など)とのバランスを取っています。

米国スクールバス市場の動向と洞察

EPAクリーンスクールバスプログラムによる連邦資金の急増

EPAのクリーンスクールバスプログラムは、バッテリー式電気モデルの追加費用の最大80%を補助することで調達経済性を変革し、各学区が通常の減価償却サイクルを超えて更新スケジュールを前倒しするきっかけとなっています。優先度スコアリングにより、資金の45%が低所得層および先住民コミュニティに配分され、税収基盤の低さから歴史的に制約を受けてきた市場において導入クラスターが形成されています。この補助金による需要の波は、2026年のプログラム終了前にピークを迎えると予想され、調達期間が短縮され、生産枠をめぐる競合が激化しています。このため、OEMおよびバッテリーサプライヤーは、充電インフラの展開を効率化するため公益事業会社との提携を推進しながら、国内生産能力の拡大を進めています。

老朽化した全国バス車両(11年以上経過)が更新需要を促進

バスの平均使用年数は現在11年を超え、連邦交通局が定める12年または50万マイルのガイドラインを大幅に超過しています。これにより、5年以内に更新が必要なバス車両が大量に滞留する状況が生じています。特に厳しい冬が腐食を加速させる中西部では、先送りされたメンテナンス費用が急増しています。電気モデルの維持費は1マイルあたり約0.40米ドルであるのに対し、ディーゼルは0.70米ドルであり、12年間でライフサイクルコストの削減により購入価格の高さを相殺できます。最も古い車両を保有する地方のシステムでは、プロパンやCNGによる過渡的解決策を検討しつつ、電化インフラへの助成金を評価しています。OEMメーカーは既存のタイプCレイアウトを再利用するモジュラー式電動シャーシで対応し、地域の整備士様の習得期間を短縮しています。この使用期限と補助金制度のタイミングが一致したことが、米国スクールバス市場の堅調な成長見通しを支えています。

農村部の充電インフラ不足

地方学区では、都市部と比較して公共充電器の密度が5~10分の1と不足しており、長距離運行のルート計画を複雑にしております。イリノイ州ウィリアムズフィールド学区は、現在エネルギー需要の94%を賄うキャンパス内マイクログリッドでこの課題を克服しましたが、大半の地方システムでは技術スタッフや電力会社との連携が不足しており、同モデルを再現できません。インフラ投資・雇用法では、地方のEVインフラに12億5,000万米ドルが割り当てられました。しかし、プロジェクトのリードタイムが即時的な更新サイクルを上回っているため、タイミングのズレが生じています。レベル3充電器がより広く普及するまでは、ディーゼルやプロパンが重要な代替手段であり続けるため、米国スクールバス市場における電気化の勢いは全体的に鈍化する見込みです。

セグメント分析

2025年時点で米国スクールバス市場の78.05%を占める基幹セグメントであるタイプC(従来型)バスは、機動性と座席容量のバランスを重視する学区からの支持を受け、2031年までCAGR8.05%を維持すると予測されます。この設計の米国スクールバス市場規模は、バッテリー式電気バスへの改造を補助するインセンティブ期間と更新サイクルが一致するにつれ、着実に拡大する見込みです。OEM各社は、整備スタッフにとって慣れ親しんだフレーム寸法を維持しつつ、最新の運転支援システムでタイプCプラットフォームを強化しています。アップグレードパッケージには、電子式安定性制御システムや360度カメラシステムが含まれ、これにより運転手の訓練が簡素化され、保険料の削減が図られます。

並行して、90人乗りの統合路線向けD型トランジット仕様の近代化も進展中です。トーマスビルト社が2025年3月に発表した「Saf-T-Liner EFX2」は、横転強化ボディ構造と車線逸脱警報を追加し、業界が大量輸送安全基準へ移行する兆候を示しています。地区が車両基地を統合し路線延長を進める中、タイプDの需要は過去平均を上回ると予測されますが、生産枠の制限により短期的には納品が遅れる可能性があります。小型車種では、タイプAおよびBバスが特別支援輸送や狭い都市部路線を担っています。販売台数ではニッチ市場ですが、個別教育プログラムの急増が成長見通しを押し上げており、特に早朝の送迎時間帯に静粛性を発揮する電気自動車の需要が高まっています。

2025年時点で米国スクールバス市場規模の88.40%を内燃機関が占めておりますが、連邦政府の資金支援策によるバッテリー式電気バスの導入加速に伴い、同セグメントのシェアは縮小すると予測されております。米国スクールバス市場における電気式モデルの規模は、2031年までのCAGR(年間平均成長率)37.09%という高い伸び率から、急速な拡大が見込まれます。冬季の耐久性と燃料供給が依然として最優先事項となる僻地では、ディーゼルが優位性を維持しています。しかしながら、環境規制の強化に伴い、ディーゼル車の存在意義を維持するため、OEMメーカーは低NOxエンジンやアイドリング削減システムの導入を進めています。

特に排出ガスゼロ購入義務や電力需要応答インセンティブを導入している州では、電気バスの勢いが顕著です。ハイブリッドパワートレインは小規模ながら戦略的なニッチ市場を占め、航続距離への不安を軽減しつつ20~30%の燃料節約を実現する過渡的な選択肢として各学区に提供されています。プロパンおよびCNGモデルは、オゾン規制未達成郡における規制順守を支えており、低購入価格と既存の燃料供給インフラが普及を後押ししています。こうした多様な推進システムの組み合わせこそが、米国スクールバス市場が成熟しつつも変革を続ける理由を物語っています。

その他の特典:

- エクセル形式の市場予測(ME)シート

- アナリストサポート(3ヶ月間)

よくあるご質問

目次

第1章 イントロダクション

- 調査の前提条件と市場の定義

- 調査範囲

第2章 調査手法

第3章 エグゼクティブサマリー

第4章 市場情勢

- 市場概要

- 市場促進要因

- EPAクリーンスクールバスプログラムによる連邦資金の急増

- 老朽化した国営車両(11年以上経過)による更新需要の増加

- 厳格な車載安全基準による車両更新の加速

- 非達成郡における低NOx「その他燃料」の需要

- 学校区における車両から電力網への電力供給(V2G)による収益可能性

- デポ用マイクログリッドと太陽光発電の組み合わせによる電気総所有コスト(TCO)の削減

- 市場抑制要因

- 農村部における充電インフラの不足

- インセンティブにもかかわらず電気バスの初期費用が高め

- 高電圧メンテナンス技術者の不足

- 中型シャーシ供給のボトルネック

- バリュー/サプライチェーン分析

- 規制状況・資金調達環境

- テクノロジーの展望

- ポーターのファイブフォース

- 供給企業の交渉力

- 買い手の交渉力

- 新規参入業者の脅威

- 代替品の脅威

- 競争企業間の敵対関係

第5章 市場規模と成長予測(金額:米ドル/数量:台数)

- 設計タイプ別

- タイプA(カットアウェイ)

- タイプB

- タイプC(従来型)

- タイプD(トランジットスタイル)

- パワートレインタイプ別

- 内燃機関(ICエンジン)

- ハイブリッド車および電気自動車

- 所有形態別

- 区所有車両

- 請負業者所有車両群

- 座席数別

- 30席未満

- 30~60席

- 60席以上

第6章 競合情勢

- 市場集中度

- 戦略的動きと提携

- 市場シェア分析

- 企業プロファイル

- Blue Bird Corporation

- Daimler Truck North America LLC(Thomas Built)

- Navistar Inc.(IC Bus)

- Collins Bus Corporation

- Lion Electric Company

- GreenPower Motor Company Inc.

- Micro Bird Inc.(Girardin)

- BYD Motors USA

- Van-Con, Inc.

- Starcraft Bus

- Trans Tech Bus