|

市場調査レポート

商品コード

1934635

ベンチャーキャピタル:市場シェア分析、業界動向と統計、成長予測(2026年~2031年)Venture Capital - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2026 - 2031) |

||||||

カスタマイズ可能

適宜更新あり

|

|||||||

| ベンチャーキャピタル:市場シェア分析、業界動向と統計、成長予測(2026年~2031年) |

|

出版日: 2026年02月09日

発行: Mordor Intelligence

ページ情報: 英文 130 Pages

納期: 2~3営業日

|

概要

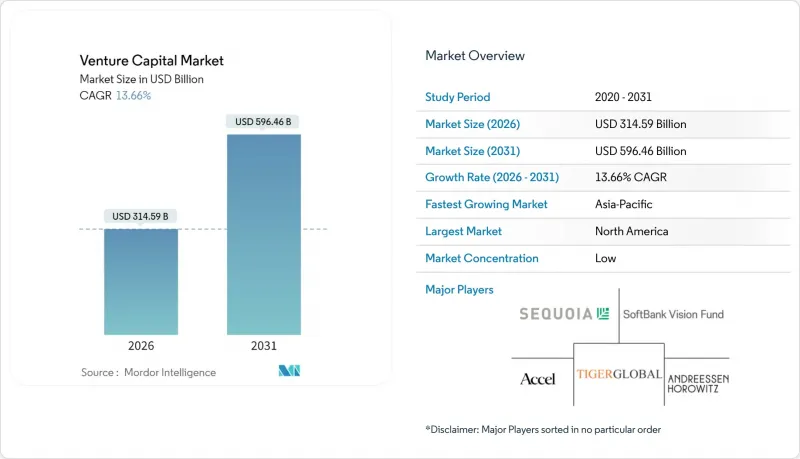

ベンチャーキャピタル市場は、2025年の2,767億9,000万米ドルから2026年には3,145億9,000万米ドルへ成長し、2026年から2031年にかけてCAGR13.66%で推移し、2031年までに5,964億6,000万米ドルに達すると予測されております。

投資家は人工知能を基盤とするスタートアップ企業を追い求め、政府系ファンドは海外へ資本を再配分し、企業のベンチャー部門は技術的優位性を確保するため取引速度を加速させております。リミテッドパートナーの流動性を高めるセカンダリー取引プラットフォームも、ベンチャーキャピタル市場で勢いを維持しています。機関投資家のポートフォリオは、この資産クラスが従来の株式や債券よりも優れたリスク調整後リターンを提供すると引き続き評価しています。そのため、伝統的な企業がソブリンファンド、企業投資家、暗号資産ネイティブの投資手段とプレミアムなディールフローを争う中、競争の激化が進んでいます。

世界のベンチャーキャピタル市場の動向と洞察

AIネイティブスタートアップのシードラウンド規模拡大

人工知能企業のシード段階での資金調達額は、2019年の210万米ドルから2024年には870万米ドルへと急増し、計算資源と人材コストの高騰を反映しています。ベンチャーキャピタル市場は、500万~1,500万米ドルのシード資金を必要とするAIファースト企業と、依然として100万~300万米ドルで運営される従来型ソフトウェア企業との間で二極化が進んでいます。Google VenturesやAmazonのAlexa Fundなどの企業投資家は、2024年にAIシード企業へ総額32億米ドル以上を投資しました。ベンチャーキャピタル企業は、地域の人材クラスターを追い求めるため、モントリオール、テルアビブ、シンガポールに事務所を開設しています。ファンドのライフサイクルは、AIの商業化に要する期間が長期化していることを受け、10年から12年に延長され、ベンチャーキャピタル市場のリターン見通しを再構築しています。

政府系ファンド、海外VC投資を拡大

2024年、政府系ファンドは海外技術案件に470億米ドルをコミットし、前年比43%増となりました。サウジアラビアのPIF(公共投資基金)は北米・欧州スタートアップ向け80億米ドルのファンドを立ち上げ、シンガポールのGICはベンチャーチームを65%拡大しました。これらのファンドによる忍耐強い資本は、著名な資金調達ラウンドにおいて従来の機関投資家を締め出しています。受入国の規制体制は、半導体や量子コンピューティング取引において、経済開放と国家安全保障審査のバランスを取るようになっています。ソブリンファンドはベンチャーキャピタル市場において大規模で複数ヴィンテージのプラットフォームを好むため、ファンドマネージャー間の統合が加速しています。

高金利環境が企業価値を圧縮

中央銀行が政策金利を2024年まで5%超に維持した結果、後期段階の平均評価額は2021年のピークから32%下落しました。ダウンラウンドは年間で67%急増し、一部のエンタープライズソフトウェア企業の株価は25~40%下落しました。ベンチャー投資家は収益性指標に軸足を移し、持続的な利益率とキャッシュ創出能力を持つ企業を評価しています。時価評価による損失が新規ファンド調達を複雑化させ、ベンチャーキャピタル市場における資本循環サイクルを長期化させています。アナリストは、2026年に金利が低下するにつれて、評価倍率の拡大は緩やかなものにとどまると予想しています。

セグメント分析

スケールアップ資金調達は2031年まで年率9.05%で成長すると予測されており、実績ある企業を国際規模に押し上げる5000万~2億米ドル規模のラウンドに必要なベンチャーキャピタル市場の規模を反映しています。AIイノベーションのパイプラインが堅調なため、2025年においても初期段階の取引が48.65%と依然として主流です。AI起業家が計算コストや優秀な人材確保のためより多額の資金を要求する中、シードラウンドは膨張し、ベンチャーキャピタル市場全体の期待値を再構築しています。投資家が収益性の明確化を優先する中、ブレイクアウト案件はより厳しいデューデリジェンスに直面しています。製品と市場の適合性が明白な場合、一部のシリーズAラウンドが1億米ドルを超えるなど、ステージの区別は曖昧になりつつあります。

初期段階の投資家は、過度な希薄化を伴わずに長期的な出口戦略を可能とする資本効率の高いモデルに注力しています。スケールアップファンドは、流通面での優位性を提供する企業パートナーとの共同投資によりリスクをヘッジします。シード専門投資家はローリングファンド構造を活用し、ベンチャーキャピタル市場で機敏性を保ちつつ継続的な出資を確約します。継続ファンドは、IPOのタイミングを逃した高パフォーマンス資産のファンド寿命を延長します。規制当局は、より広範な専門的投資家層を反映するため、適格投資家の定義を更新中です。

地域別分析

2025年、北米はベンチャーキャピタル市場シェアの46.20%を占めました。シリコンバレーが中核でありながら、オースティン、マイアミ、トロントなどの新興拠点による支援が拡大しています。人工知能クラスターと豊富な資本プールが引き続き起業家を惹きつけています。カナダでは大学調査の商業化を背景に83億米ドルの投資を記録。Clipなどのメキシコ系フィンテック企業は、ラテンアメリカ全域でデジタル決済が拡大する中、複数地域からの出資者を獲得しました。規制の精緻化により、ローリングファンドやDAOベースの投資手段など革新的なファンド構造が認められています。

アジア太平洋地域は9.92%のCAGRで最も急速に成長しており、中国のハードテック復興と日本の成熟したスタートアップ環境が牽引しています。データセキュリティ指針により投資範囲が明確化された後、2024年に中国のファンドは230億米ドルを調達しました。日本のベンチャー投資流入額47億米ドルは、起業家精神を奨励する政策の成功を裏付けています。インドの118億米ドルの調達額は、世界の金融引き締めの中でもフィンテックとSaaSの勢いが持続していることを反映しています。インドネシアやベトナムなどの東南アジア経済圏は、電子商取引と物流分野に資本を集めています。

欧州はマクロ経済の逆風にもかかわらず890億米ドルを調達し、ロンドン、ベルリン、ストックホルムを中心に集積が進みました。ディープテックファンドは大学発ベンチャーから量子技術や先端材料をターゲットにしています。ブレグジットの明確化により越境資金の流れは持続していますが、多くの企業が二重の事業体構造を維持しています。ドイツはエンジニアリングの伝統を活かし、産業技術分野でのリーダーシップを強化しています。EU規制当局はベンチャーキャピタル市場を支援しつつ投資家保護を維持するため、代替投資指令の精緻化を進めています。

その他の特典:

- エクセル形式の市場予測(ME)シート

- アナリストサポート(3ヶ月間)

よくあるご質問

目次

第1章 イントロダクション

- 調査の前提条件と市場の定義

- 調査範囲

第2章 調査手法

第3章 エグゼクティブサマリー

第4章 市場情勢

- 市場概要

- 市場促進要因

- AIネイティブスタートアップによる大規模なシードラウンドの要求

- 政府系ファンドによる非国内VC投資配分の拡大

- コーポレートVC部門による戦略的取引件数の増加

- セカンダリーマーケットプレースによるLPの流動性向上

- トークンベースの資金調達モデルと従来型VCの融合

- 重要技術分野における地政学的リショアリングのインセンティブ

- 市場抑制要因

- 金利上昇環境による企業価値の圧縮

- イグジットの枯渇が資金調達サイクルを延

- テクノロジー分野のM&Aに対する独占禁止法の監視強化

- リミテッド・パートナー(LP)のプライベート・クレジット・ファンドへの移行

- バリュー/サプライチェーン分析

- 規制情勢

- テクノロジーの展望

- ポーターのファイブフォース

- 新規参入業者の脅威

- 投資家(LP)の交渉力

- スタートアップ(資金調達希望者)の交渉力

- 代替品の脅威(クラウドファンディング、ICO)

- ベンチャーキャピタル企業間の競争企業間の敵対関係

第5章 市場規模と成長予測

- 投資段階別

- シード

- 初期段階

- ブレイクアウトステージ

- 事業拡大

- 業界別

- ヘルス

- フィンテック

- エンタープライズソフトウェア

- エネルギー

- 輸送

- ロボティクス

- その他の産業

- イグジットタイプ別

- 新規株式公開(IPO)

- 戦略的M&A

- 二次販売/買収

- 貸倒償却

- 地域別

- 北米

- カナダ

- 米国

- メキシコ

- 南米

- ブラジル

- ペルー

- チリ

- アルゼンチン

- その他南米

- 欧州

- 英国

- ドイツ

- フランス

- スペイン

- イタリア

- ベネルクス

- 北欧諸国

- その他欧州地域

- アジア太平洋地域

- インド

- 中国

- 日本

- オーストラリア

- 韓国

- 東南アジア

- その他アジア太平洋地域

- 中東・アフリカ

- アラブ首長国連邦

- サウジアラビア

- 南アフリカ

- ナイジェリア

- その他中東・アフリカ

- 北米

第6章 競合情勢

- 市場集中度

- 戦略的動向

- 市場シェア分析

- 企業プロファイル

- Sequoia Capital

- Andreessen Horowitz

- SoftBank Vision Fund

- Tiger Global Management

- Accel

- Lightspeed Venture Partners

- Insight Partners

- General Catalyst

- Bessemer Venture Partners

- Index Ventures

- Kleiner Perkins

- New Enterprise Associates(NEA)

- GGV Capital

- Y Combinator Continuity

- Balderton Capital

- Northzone

- Khosla Ventures

- Temasek Holdings

- Mubadala Capital

- QED Investors