|

市場調査レポート

商品コード

1911377

ビデオテレマティクス:市場シェア分析、業界動向と統計、成長予測(2026年~2031年)Video Telematics - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2026 - 2031) |

||||||

カスタマイズ可能

適宜更新あり

|

|||||||

| ビデオテレマティクス:市場シェア分析、業界動向と統計、成長予測(2026年~2031年) |

|

出版日: 2026年01月12日

発行: Mordor Intelligence

ページ情報: 英文 217 Pages

納期: 2~3営業日

|

概要

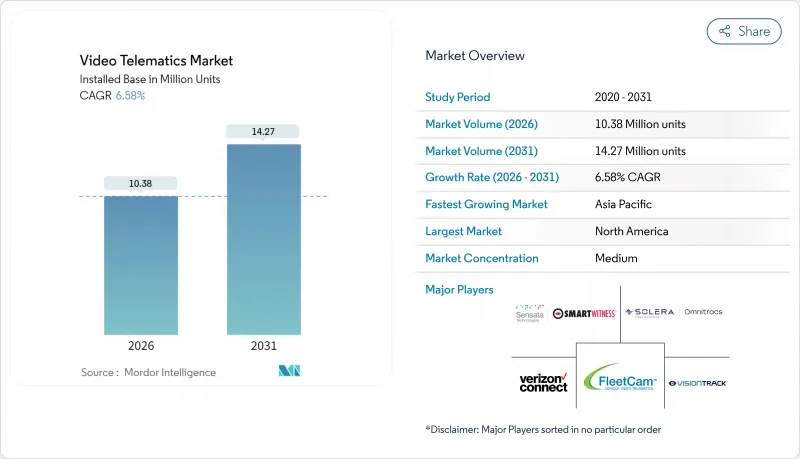

ビデオテレマティクス市場は、2025年の974万米ドルから2026年には1,038万米ドルへ成長し、2026年から2031年にかけてCAGR6.58%で推移し、2031年までに1,427万米ドルに達すると予測されています。

欧州におけるADASおよびドライバー監視システムの義務化規制、エッジAIハードウェアコストの低下、保険インセンティブの増加が、商用車両フリート全体での導入を加速させています。北米の成長は、保険会社がビデオ検証済み運転行動に保険料割引を連動させることで保険主導の傾向が続く一方、アジアの需要は急速な電動化とスマートシティ計画に支えられています。GPS、診断機能、AI映像を統合したプラットフォームが、分散型システムの置き換えに伴い主流となりつつあります。この統合化の流れは、単発のハードウェア販売からクラウド分析に連動したサブスクリプション収益モデルへの移行を促進しています。PowerfleetによるFleet Complete買収などの戦略的買収は、映像・データ・フリート管理を単一プラットフォームに統合する競合の激しさを示しています。

世界のビデオテレマティクス市場の動向と洞察

運転者監視およびADASデータ記録に関する規制要件

欧州連合(EU)は2024年7月にGSR2を施行し、新車認証においてインテリジェント速度補助システム、自動緊急ブレーキ、運転者眠気検知機能の搭載を義務付けました。国連欧州経済委員会(UNECE)が発表した同様の枠組みにより、アジアやアメリカ大陸でも規制の整合が進んでいます。保険会社は現在、責任確認のために映像で検証されたADASデータを要求しており、これによりダッシュカムは任意のツールからコンプライアンス必須の装備へと転換しています。運転者の注意散漫に対する継続的な警告の必要性により、フリートはテレマティクスダッシュボードと統合されたマルチカメラ設置へと向かっています。地域展開が拡大する中、既製のコンプライアンスパッケージを提供するベンダーが先駆者優位性を獲得しています。この連鎖効果はアフターマーケットの改造にも及びます。なぜなら、混合年齢のフリートは、荷主や物流ブローカーとの契約条件を満たすために、古い車両を改造しなければならないからです。

フリートテレマティクス統合型映像ソリューションの普及拡大

かつてフリート管理者は位置追跡、整備スケジュール、映像安全管理を別々の契約で調整していました。統合型映像テレマティクスプラットフォームは現在、これらの機能を単一サブスクリプションで提供し、速度・位置・映像証拠を連動させることでワークフローを効率化し誤警報を削減します。GPSデータが急ブレーキを検証し、カメラが注意散漫を確認することで、ドライバーの受容率が向上し安全指導がリアルタイム化します。予測メンテナンスも恩恵を受けます。AI映像が車両の摩耗を加速させる運転行動を検知し、センサー診断と組み合わせるためです。2023年に販売された新車の75%に標準装備されたOEM組み込みテレマティクスは、カメラ対応の配線ハーネスが設置を簡素化するため、システム統合をさらに推進します。クラウド展開が主流となり、オンプレミスサーバーなしで混合フリートの分析を拡張可能にします。

プライバシーとデータ保護コンプライアンスの障壁

GDPR規則では、生体認証データへの明示的な同意、削除権限のワークフロー、安全な匿名化が義務付けられており、フリート事業者は複雑なデータガバナンス構造の導入を迫られています。国境を越えた運用では、特定の管轄区域がクラウドの設置場所を制限するため、ストレージがさらに複雑化し、インフラコストが増加します。プライバシー義務は常時録画を推奨する安全規制と衝突する可能性があり、ジオフェンスによるマスキングやリアルタイム顔ぼかし処理が追加され、処理オーバーヘッドが増加します。ターンキー方式のコンプライアンスツールキットを提供できるベンダーは価格プレミアムを獲得できる一方、小規模プロバイダーは必要な開発資金の調達に苦労しています。複数地域での継続的な法規制見直しによりコンプライアンス目標が変動し、ソフトウェアの継続的更新と法的助言が求められています。

セグメント分析

統合システムは2025年にビデオテレマティクス市場の57.10%を占め、安全・保守・経路管理のためのプラットフォーム統合が進む中、CAGR7.89%で拡大しています。テレマティクスデータと映像証拠の連携により検知精度が向上し、指導効果を高めつつアラート疲労を軽減します。OEMパートナーシップは、カメラ対応ハーネスを工場出荷時に組み込むことで改造作業を削減し、導入を加速させています。一方、基本的な記録機能は必要とするもの、完全なテレマティクス統合のためのリソースが不足しているコスト制約のある事業者間では、スタンドアロン型カメラが依然として存在しています。

導入の勢いは、ハードウェアの利益率よりもソフトウェア追加機能に紐づくサブスクリプション経済を後押ししています。組み込み接続性は、デバイス交換なしで新たな分析機能を解放する無線更新(OTA)をサポートします。その結果、統合型サブスクライバーの生涯価値は単発のカメラ販売を上回り、ベンダーはサービスをバンドルする動機付けとなっています。M&A活動では、テレマティクス企業が機能ギャップを埋め、継続的な収益を確保するため、映像専門企業を買収する動きが見られます。

大型トラックは2025年時点でビデオテレマティクス市場の35.92%を占め、訴訟防御や保険料割引を通じた確立された投資回収率(ROI)が基盤となっています。規制当局は運転時間管理(HOS)準拠のためELD統合型カメラを義務付けており、長距離輸送フリートへの普及を確固たるものにしています。バス分野では、乗客安全を最優先する「ビジョン・ゼロ」目標を自治体が採用するにつれ、着実な導入が進んでいます。小型商用車分野では、EC配送業者が密集した都市ルートでの軽微な接触事故削減のため映像指導を導入し、緩やかな成長が見込まれます。

乗用車は7.29%のCAGRで最も急激な伸びを示し、損害免責料金をリアルタイム運転行動監視と連動させるレンタカー・リース会社が牽引しています。使用量ベース保険の試験導入では、テレメトリー検証と不正防止のためカメラを組み込み、消費者への認知拡大を図っています。価格感応度が高いにもかかわらず、スマートフォン連携型カメラドングルは導入障壁を低減し、個人保険契約者が恒久的な設置なしにビデオ機能を試用できるようにします。これにより、メリットが明らかになるにつれ、統合型ハードウェアへの将来的なアップセル経路が整えられます。

地域別分析

北米地域は、成熟したテレマティクス環境と保険会社の積極的な関与を背景に、2025年時点で38.30%のシェアを維持しました。保険会社は、安全運転の実績と保険料の削減を連動させることで、小規模運送事業者にもカメラ導入を促進しています。データ利用に関する規制の明確化が導入を効率化し、交通量の多い回廊における5G通信網の整備により、リアルタイム動画転送が可能となり、ほぼ瞬時の保険金請求処理が実現しています。競合圧力は設置台数から高度な分析へと移行しており、機械学習が事故発生前に予測リスクパターンを特定します。

欧州ではGSR2施行後、導入が急速に進んでいます。コンプライアンス期限により、車両管理会社はドライバー監視機器の設置を余儀なくされているためです。同時に厳格なGDPR規制が堅牢なプライバシー保護の重要性を高め、プラットフォーム内匿名化と安全なデータパイプラインを提供する事業者への需要を創出しています。統合ソリューションが成功している背景には、安全規制と業務最適化の双方を満たす単一ダッシュボードを事業者が求める傾向があります。クリーン輸送回廊への投資拡大に伴い、グリーン貨物認証のためのエコドライブ実績を検証する技術への注目もさらに高まっています。

アジア太平洋地域は2031年までにCAGR7.38%と最速の成長を記録し、大規模な電動化インセンティブと野心的なスマートシティ計画がこれを牽引します。中国の電気物流車両群では、バッテリー状態・充電パターン・運転行動の複合監視が求められ、EV特性に特化した映像解析への需要が拡大しています。インドにおけるスクールバスや公共交通機関への車両位置追跡義務化も同様に、対応可能な市場規模を拡大しています。地域サプライチェーンで生産されるコスト効率の高いハードウェアは参入障壁をさらに低下させ、中小事業者も従来設備の制約なくクラウド分析へ飛躍的に移行することを可能にします。

その他の特典:

- エクセル形式の市場予測(ME)シート

- アナリストによる3ヶ月間のサポート

よくあるご質問

目次

第1章 イントロダクション

- 調査の前提条件と市場の定義

- 調査範囲

第2章 調査手法

第3章 エグゼクティブサマリー

第4章 市場情勢

- 市場概要

- 市場促進要因

- フリートテレマティクス統合型映像ソリューションの導入拡大

- 運転者監視およびADASデータ記録に関する規制要件

- カメラ/エッジAIコストの低下

- 商用車両における安全コンプライアンスへの関心の高まり

- 使用量ベース保険から映像検証済み請求への移行

- 道路画像データの収益化とスマートシティ連携

- 市場抑制要因

- プライバシーおよびデータ保護コンプライアンスの障壁

- 中小規模企業向けフリートにおけるハードウェアおよび設置コストの高さ

- HDおよび4Kストリーミングにおける帯域幅・ストレージ負荷

- ビデオ分析の相互運用性に関するオープンスタンダードの不足

- 業界バリューチェーン分析

- 規制情勢

- テクノロジーの展望

- ポーターのファイブフォース分析

- 供給企業の交渉力

- 買い手の交渉力

- 新規参入業者の脅威

- 代替品の脅威

- 競合の程度

- 投資分析

第5章 市場規模と成長予測(単位)

- タイプ別

- 統合システム

- スタンドアロンシステム

- 車両タイプ別

- 大型トラック

- バスおよび長距離バス

- 小型商用車(LCV)

- 乗用車

- 展開モデル別

- クラウドベース

- オンプレミス/ハイブリッド

- コンポーネント別

- ハードウェア(カメラ、DVR/NVR、センサー)

- ソフトウェアおよび分析

- サービス(設置、サブスクリプション、サポート)

- 地域別

- 北米

- 南米

- 欧州

- アジア太平洋地域

- 中東・アフリカ

第6章 競合情勢

- 市場集中度

- 戦略的動向

- 市場シェア分析

- ベンダーの市場シェアとポジショニング

- Global Vendor Share

- North America Vendor Ranking

- Europe Vendor Ranking

- 企業プロファイル

- SmartWitness(Sensata Technologies)

- Verizon Connect(Verizon Communications Inc.)

- Omnitracs(Solera Holdings Inc.)

- FleetCam(Pty)Ltd

- VisionTrack Ltd

- Lytx Inc.

- Nauto Inc.

- SureCam(Europe)Limited

- LightMetrics Inc.

- NetraDyne Inc.

- Geotab Inc.

- ATandT Inc.

- Fleet Complete Inc.

- Samsara Inc.

- Octo Group SpA

- Motive Technologies Inc.

- One Step GPS LLC

- MiX Telematics Ltd

- Trimble Transportation(Trimble Inc.)

- Streamax Technology Co. Ltd

- Howen Technologies Co. Ltd

- Micronet Ltd

- PFK Electronics(Pty)Ltd

- Blackvue(Pittasoft Co. Ltd)

- Garmin Ltd

- Zonar Systems Inc.

- Azuga Holdings Inc.