|

市場調査レポート

商品コード

1907260

フィリピンのソーラーエネルギー市場:市場シェア分析、業界動向と統計、成長予測(2026年~2031年)Philippines Solar Energy - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2026 - 2031) |

||||||

カスタマイズ可能

適宜更新あり

|

|||||||

| フィリピンのソーラーエネルギー市場:市場シェア分析、業界動向と統計、成長予測(2026年~2031年) |

|

出版日: 2026年01月12日

発行: Mordor Intelligence

ページ情報: 英文 120 Pages

納期: 2~3営業日

|

概要

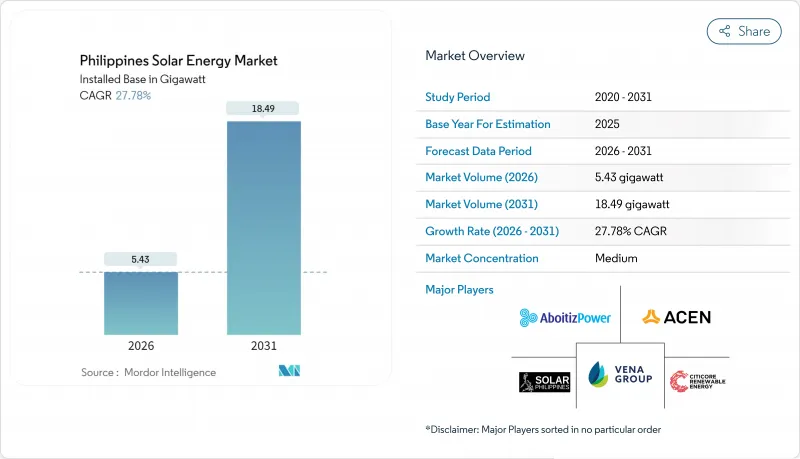

フィリピンのソーラーエネルギー市場は、2025年の4.25ギガワットから2026年には5.43ギガワットへ成長し、2026年から2031年にかけてCAGR27.78%で推移し、2031年までに18.49ギガワットに達すると予測されております。

モジュールおよびシステム全体のコスト低下により、大規模太陽光発電の均等化発電原価は1kWhあたり0.044米ドルまで低下し、新規太陽光発電容量はベースロード需要を満たすための最低コスト選択肢となっております。ハイパースケールデータセンターやビジネスプロセスアウトソーシング企業からの強い需要が、24時間365日のクリーン電力を保証する太陽光+蓄電のハイブリッドプロジェクトを加速させております。一方、エネルギー省のグリーンエネルギー入札プログラム(GEAP)は第4回入札で10.2ギガワットの容量を採択し、国内の開発パイプラインは36ギガワットを超えました。ラグナ湖や灌漑用貯水池における浮体式太陽光発電は、土地を必要としない代替案として台頭しており、ネットメータリングの上限を100キロワットから1メガワットに引き上げた規制改革により、商業施設や工業施設の屋上利用が促進される見込みです。

フィリピンのソーラーエネルギー市場の動向と展望

太陽光モジュール及びBOSコストの急激な低下

世界のユーティリティ規模太陽光発電の均等化発電原価(LCOE)は2023年に0.044米ドル/kWhまで低下し、2010年比で90%の減少となりました。これによりフィリピン国内の全プロジェクトにおける資本支出が大幅に削減されています。現地企業は現在、ティア1モジュールを0.19米ドル/W未満で調達可能となり、プロジェクト利益率が拡大。これを受けSol-Go社は国内に組立ラインを設置する方針です。アジアの太陽光予算の75%を占めてきたBOS(バランス・オブ・システム)支出は、新たな国内付加価値創出の道となりつつあり、金属フレーム、インバーター、ケーブルメーカーが輸出向け再編を進めています。このコスト動向は、輸入LNGや従来型石炭に対するフィリピン太陽光市場の競争力を高め、電力会社の調達や企業間PPA(電力購入契約)を加速させています。中期的には、2030年までに年間3~5GWのモジュール供給が可能な新興の国内製造基盤を支え、サプライチェーンの定着をさらに促進します。

グリーンエネルギー入札(GEAP)により、2025年以降に1ギガワット以上の太陽光発電パイプラインが創出される見込みです。

エネルギー省の競合入札モデルは固定価格買取制度に代わり価格発見機能を導入し、初回入札で1GWの太陽光発電を採択。第4回入札では太陽光・蓄電ハイブリッドを含む9,378MWの目標を設定しました。開発業者の意欲は依然高く、GEA-3では4,650MWの上限に対し7,500MWの太陽光入札が集まり、買取価格の圧縮と20年間の安定的な電力買取を保証しています。オークション連動型PPAは資金調達リスクを低減し、貸し手はスプレッドを縮小でき、開発業者は蓄電設備の追加により設備稼働率を向上させることが可能となります。GEA-4以降における蓄電池システムの義務化は、昼間の出力抑制問題に対応可能な、系統に優しい再生可能エネルギーに向けた政策の成熟を示しています。これらのオークションは総合的に、フィリピン太陽光市場を予測可能な建設サイクルと透明性のあるコスト基準へと導いています。

ビサヤス・ミンダナオ回廊における脆弱な送電網容量

2023年までに優先送電プロジェクト16件中6件のみが完了し、520億ペソ規模のミンダナオ・ビサヤ幹線送電網は3年遅延しています。ボトルネックによりルソン島以南の太陽光導入が制限され、開発事業者は接続可能な地域に集中せざるを得ず、豊富な日射量が未活用のまま残されています。2022-2040年送電網開発計画では拡張計画が示されていますが、実行は需要に追いついていません。高圧送電線が追いつくまでは、プロジェクト計画はルソン島に偏った状態が続くでしょう。

セグメント分析

太陽光発電は2025年の設置ベースの全量を占め、フィリピンにおけるソーラーエネルギーの市場シェア100.00%を確固たるものにしております。高効率n型i-TOPConおよび両面モジュールは発電量向上と土地需要削減を実現し、フィリピン太陽光発電市場の規模をCAGR27.78%で拡大させています。一方、CSP(集光型太陽光発電)は土地不足と台風の影響により商業的に非現実的であり、エネルギー省(DOE)のマスタープランでは当該技術に対する目標値は設定されていません。

市場の設備はストリングインバーターと太陽光発電+蓄電のハイブリッド構造へ移行しており、稼働率の向上と企業向けPPAにおける24時間365日の調達条項を満たしています。テラソーラー社の3.5GW太陽光発電と4.5GWh蓄電設備はこのハイブリッド化動向を裏付け、ハイパースケーラーとの長期供給契約を確約しています。

フィリピンのソーラーエネルギー市場レポートは、技術別(太陽光発電および集光型太陽熱発電)、系統接続タイプ別(系統連系型および独立型)、エンドユーザー別(大規模事業用、商業・産業用、住宅用)に分類されています。市場規模および予測は、設置容量(GW)単位で提供されます。

その他の特典:

- エクセル形式の市場予測(ME)シート

- アナリストによる3ヶ月間のサポート

よくあるご質問

目次

第1章 イントロダクション

- 調査の前提条件と市場の定義

- 調査範囲

第2章 調査手法

第3章 エグゼクティブサマリー

第4章 市場情勢

- 市場概要

- 市場促進要因

- 太陽光モジュール及びBOSコストの急激な低下

- グリーンエネルギー入札(GEAP)により、2025年以降に1GW以上の太陽光発電プロジェクトが実現可能となります

- ハイパースケーラー及びBPO企業による企業向け電力購入契約(PPA)が24時間365日のクリーン電力を要求

- DOEネットメータリング改革による100kW上限の1MWへの引き上げ(2024年)

- 灌漑用貯水池における浮体式太陽光発電の導入(国家灌漑局との覚書)

- ASEAN域内の炭素国境調整による輸出製造業への圧力

- 市場抑制要因

- ビサヤス・ミンダナオ回廊における脆弱な送電網容量

- ベトナム及びマレーシアと比較した高い資金調達コスト(WACC 9%以上)

- CARP農地法に基づく土地取得紛争

- 台風関連のO&M(運用・保守)中断によるLCOE(平均発電コスト)約4%の上昇

- サプライチェーン分析

- 規制情勢

- テクノロジーの展望

- ポーターのファイブフォース

- 新規参入業者の脅威

- 買い手の交渉力

- 供給企業の交渉力

- 代替品の脅威

- 競争企業間の敵対関係

- PESTEL分析

第5章 市場規模と成長予測

- 技術別

- 太陽光発電(PV)

- 集光型太陽熱発電(CSP)

- グリッドタイプ別

- オングリッド

- オフグリッド

- エンドユーザー別

- ユーティリティ規模

- 商業・産業用(C&I)

- 住宅用

- 構成要素別(定性的分析)

- 太陽光モジュール/パネル

- インバーター(ストリング型、中央集約型、マイクロ型)

- 架台および追尾システム

- システム周辺機器および電気機器

- エネルギー貯蔵およびハイブリッド統合

第6章 競合情勢

- 市場集中度

- 戦略的動き(M&A、提携、電力購入契約)

- 市場シェア分析(主要企業の市場順位・シェア)

- 企業プロファイル

- Solar Philippines Power Project Holdings

- ACEN Corp.

- Vena Energy

- Citicore Power Inc.

- Aboitiz Power Corp.

- Solenergy Systems Inc.

- SunAsia Energy

- Helios Solar Energy Corp.

- Cleantech Global Renewables

- Trina Solar Ltd.

- Canadian Solar

- JinkoSolar

- First Gen Corp.

- Meralco PowerGen(MGen)

- Shell Pilipinas-Solar

- TotalEnergies-Solar

- NextGen Power

- Enfinity Global

- Rizal Wind-Solar Energy Corp.

- Greenergy Holdings