|

市場調査レポート

商品コード

1851594

自動車用電子制御ユニット:市場シェア分析、産業動向、統計、成長予測(2025年~2030年)Automotive Electronic Control Unit - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2025 - 2030) |

||||||

カスタマイズ可能

適宜更新あり

|

|||||||

| 自動車用電子制御ユニット:市場シェア分析、産業動向、統計、成長予測(2025年~2030年) |

|

出版日: 2025年07月07日

発行: Mordor Intelligence

ページ情報: 英文 150 Pages

納期: 2~3営業日

|

概要

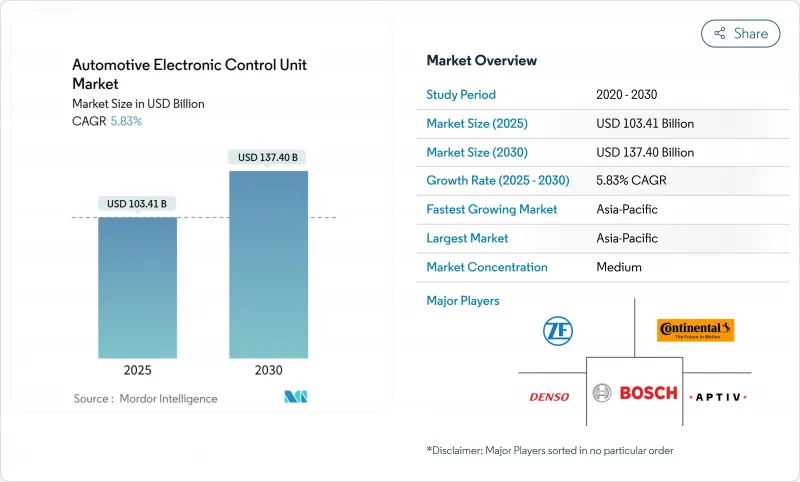

自動車用電子制御ユニット市場規模は2025年に1,034億1,000万米ドルと推定・予測され、予測期間(2025-2030年)のCAGRは5.83%で、2030年には1,374億米ドルに達すると予測されます。

主な成長エンジンは、ADAS(先進運転支援システム)の規制期限、乗用車・商用車の急速な電動化、集中型車両アーキテクチャへの移行です。バッテリー電気自動車は、バッテリー、インバーター、車載充電器、熱管理といった複数の新しい制御領域を必要とするため、車両当たりの半導体部品点数が増加します。

世界の自動車用電子制御ユニット市場動向と洞察

電動化の波が車両あたりのECU数を増加

バッテリー電気パワートレインは、バッテリー管理、インバータロジック、充電交渉、回生ブレーキに専用の制御ユニットを導入します。各機能は、従来の燃焼プラットフォームでは必要とされなかった処理オーバーヘッドを追加するため、自動車1台当たりの半導体支出は2019年の420米ドルから2030年には1,350米ドルになると予想されます。ハイブリッド構成では、アルゴリズムが2つの推進源をシームレスに調整する必要があるため、統合の複雑さが増大します。Cummins社によると、同社の電子パワートレイン制御モジュールは、ディーゼル、水素、天然ガス、完全電気システムを最適化しており、燃料戦略の多様化によってECU数が増加することを予見しています。その結果、自動車用電子制御ユニット市場は、OEMが新しいバッテリー電気または燃料電池プログラムを立ち上げるたびに数量が増加します。

米国、EU、中国のADAS義務化が需要を押し上げる

欧州連合(EU)は2024年7月に改正一般安全規則を施行し、すべての新車にインテリジェント・スピード・アシスト、自動緊急ブレーキ、後退検知機能の搭載を義務付けた。中国では、インテリジェント・コネクテッド・ビークル規制の下、2024年上半期にレベル2の普及率が新車乗用車販売台数の42.4%に達し、NHTSAは北米向けに同様のADAS規定を進めています。NHTSAは北米向けに同様のADAS規定を進めています。各規定では、リアルタイムのセンサーフュージョンと機能安全診断が可能な高信頼性コントローラーが必要とされています。その結果、数量が増加し、自動車用電子制御ユニット市場に直接供給されます。

世界的なチップ供給の不安定性

車載ECUは依然として成熟した90nm以上のプロセス技術に依存しており、このノードクラスでは世界のウエハー生産能力は慢性的に逼迫しています。VDAは、自動車メーカーからの半導体需要は2030年までに3倍になると予測しているが、自動車メーカーがチップ生産全体に占める割合は8%から14%にしか上昇しないです。鋳造ラインは後発ノードに容易に振り向けることができないため、最先端ノードの供給が改善されても供給不足が続いています。シーメンスはモデルベース検証を推進し、ソフトウェアチームがシリコンの到着前にECUコードを検証できるようにすることで、物理的なチップ不足からプログラムをいくらか保護しています。それでも、供給不足は自動車全体の発売を遅らせる可能性があり、自動車用電子制御ユニット市場のCAGRを何パーセントか押し下げることになります。

セグメント分析

2024年に内燃機関プラットフォームが自動車用電子制御ユニット市場シェアの61.32%を維持したとしても、2025年から2030年にかけてのCAGRはバッテリー電気自動車が最速の6.63%を記録しました。世界の電気トラックの登録台数は2024年に80%近く急増し、中国は430以上のバッテリー電気大型モデルを発売しました。カミンズは、ディーゼルから水素、フルバッテリーパックまで適応できる柔軟な制御ファームウェアを強調しており、推進力の多様性がいかにコードの複雑性とECUの総需要を増大させるかを示しています。

これとは対照的に、燃焼プラットフォームは、モデル年ごとに排出ガス規制が強化されるため、エンジン管理ユニットへの大量発注を続けています。2024年に発表されるEuro 7では、オンボードで粒子状物質フィルターとバッテリーの耐久性を監視することが義務付けられ、既存のパワートレインECUに新たな診断チャネルが追加されます。そのため、OEMはこの10年間、二重のプラットフォーム戦略に直面することになります。すなわち、堅牢な燃焼制御を維持しつつ、ハイブリッドおよび純粋なEVプログラム向けに電子機器を追加していくことです。この緊張が、パワートレインのアーキテクチャが多様化しても、自動車用電子制御ユニット市場の安定した増収を支えています。

パワートレイン・コントローラは、2024年の自動車用電子制御ユニット市場シェアの41.38%を占める。しかし、ADASと安全コントローラはCAGR 4.31%で拡大し、自動車用電子制御ユニット市場のイノベーションの旗手となります。欧州の一般安全規則や中国のインテリジェント・コネクテッド・ガイドラインでは、自動緊急ブレーキ、ドライバー・モニタリング・カメラ、インテリジェント・スピード・アシスタンスなどの機能が求められており、それぞれ専用の広帯域幅マイクロコントローラに依存しています。ライダーとレーダーが価格帯を下げるにつれて、センサー・フュージョンの負荷が増大し、64ビット・マルチコア・プロセッサーの需要が高まっています。

ボディ、快適性、および照明サブシステムは、レガシー領域がどのように進化するかを示しています。現在では、ゾーン・コントローラが、窓、HVAC、およびシート・モーター用の複数のディスクリート・ボックスに取って代わっています。インフォテインメントとテレマティクスは依然として最小のスライスであるが、OTAサービスとサブスクリプションモデルにより、OEMはヘッドユニットをギガヘルツクラスのシステムオンチップにアップグレードする必要に迫られています。安全規制とデジタルサービスの収益が相まって、自動車用電子制御ユニット市場はパワートレインが飽和した後も継続的な余地を残しています。

自動車用電子制御ユニット市場は、推進力(内燃機関、ハイブリッド、バッテリー電気自動車)、アプリケーション(ADAS、安全システム、その他)、ECU容量(16ビットECU、32ビットECU、64ビットECU)、自律性レベル(従来型(L0~L1)、その他)、車両タイプ(乗用車、その他)、地域別に分類されています。市場予測は金額(米ドル)と数量(ユニット)で提供されます。

地域別分析

アジア太平洋は、2024年の自動車用電子制御ユニット市場シェアの48.71%を占め、これは中国のインテリジェント・コネクテッド・ビークルのロードマップと国内半導体サプライチェーンの深い優位性によるもので、CAGR 7.83%で拡大。レベル2の普及率が40%を超えたことは、この地域がいかに迅速に新しい制御領域を採用しているかを裏付けており、中国のOEMは2024年だけで430以上のバッテリー電気トラック・モデルを発売しました。日本と韓国は統一された自律走行法制で勢いを増し、インドの生産連動奨励金制度は同国を将来の電子機器製造ハブとして位置づけています。これらのプログラムを総合すると、ECU契約の密なパイプラインが保証され、アジア太平洋が自動車用電子制御ユニット市場でリードすることになります。

最も厳格なルールセッターとして欧州が続きます。2024年5月に公布されるEuro 7では、中核となる排出ガス規制の上にバッテリーの耐久性指標が重ねられ、より複雑なパワートレインコントローラーが要求されます。同時に、一般安全規則では、すべての軽自動車にインテリジェントな速度アシスト、バックカメラ、ドライバー・モニタリング・システムの搭載が義務付けられています。チップ供給の現地化を図るため、欧州投資銀行はNXPに対し、車載レーダーと5nmプロセッサーの研究開発用に10億ユーロの融資を行いました。コンチネンタルはこれに応え、アフターマーケット向けにエンジン管理用リファレンスを新たに700件追加しました。これらの要因により、欧州は自動車用電子制御ユニット市場で着実にシェアを伸ばしています。

北米は、技術ギャップを埋めるために金銭的インセンティブを活用しています。ボッシュは米国CHIPS法から最大2億2,500万米ドルを獲得し、電気ドライブトレイン用の炭化ケイ素ウェーハを製造しています。また、EPAの温室効果ガス計画フェーズ3では、2027年から大型トラックの排出量削減をOEMに義務付けています。REPAIR法は、独立した整備を促進するために診断データをオープンにすることを提案し、ECUソフトウェアがOEMとアフターマーケットプレーヤーの間でどのように分割されるかに影響を与えます。NXPとVISは、シンガポールの300mmファブに78億米ドルを投じ、2027年に生産を開始する予定です。

その他の特典:

- エクセル形式の市場予測(ME)シート

- 3ヶ月間のアナリストサポート

よくあるご質問

目次

第1章 イントロダクション

- 調査の前提条件と市場の定義

- 調査範囲

第2章 調査手法

第3章 エグゼクティブサマリー

第4章 市場情勢

- 市場概要

- 市場促進要因

- 電動化の波が1台当たりのECU数を増加させる

- 米国、EU、中国のADAS義務化が需要を押し上げる

- 集中型/ゾーン型E/Eアーキテクチャには高性能ECUが必要

- 半導体の急速なコスト低下が64ビット移行を可能にする

- サイバーセキュア、OTA(Over-the-Air)アップデート機能が調達基準に

- 大型車とオフハイウェイの電動化が新たなECU TAMを生み出す

- 市場抑制要因

- 世界のチップ供給変動

- ソフトウェアとハードウェアの統合の複雑さ

- OEMはティア1にデータ管理を委ねることに消極的

- アフターマーケットのECUマージンを脅かす新たな修理権法

- バリュー/サプライチェーン分析

- 規制情勢

- テクノロジーの展望

- ポーターのファイブフォース

- 新規参入業者の脅威

- 買い手の交渉力

- 供給企業の交渉力

- 代替品の脅威

- ライバルの激しさ

第5章 市場規模と成長予測

- 推進力別

- 内燃機関

- ハイブリッド

- バッテリー電気自動車

- 用途別

- ADASと安全システム

- ボディ・コントロール&コンフォート・システム

- インフォテインメント&通信システム

- パワートレイン・システム

- ECU容量別

- 16ビットECU

- 32ビットECU

- 64ビットECU

- 自律化レベル別

- 従来型(L0~L1)

- 半自律走行(L2-L3)

- 自律型(L4-L5)

- 車両タイプ別

- 乗用車

- 商用車

- 地域別

- 北米

- 米国

- カナダ

- メキシコ

- 南米

- ブラジル

- アルゼンチン

- その他南米

- 欧州

- ドイツ

- 英国

- フランス

- イタリア

- スペイン

- ロシア

- その他欧州地域

- アジア太平洋地域

- 中国

- 日本

- インド

- 韓国

- オーストラリア

- その他アジア太平洋地域

- 中東・アフリカ

- サウジアラビア

- アラブ首長国連邦

- トルコ

- 南アフリカ

- エジプト

- その他中東・アフリカ地域

- 北米

第6章 競合情勢

- 市場集中度

- 戦略的動向

- 市場シェア分析

- 企業プロファイル

- Robert Bosch GmbH

- Continental AG

- Denso Corporation

- Aptiv PLC

- Lear Corporation

- ZF Friedrichshafen AG

- Hyundai Mobis Co. Ltd.

- Hitachi Astemo, Ltd.

- Nidec Corporation

- Panasonic Corporation(Automotive)

- Magneti Marelli(Marelli Holdings)

- Leopold Kostal GmbH & Co. KG

- Autoliv Inc.

- Veoneer Inc.

- Valeo SA

- NXP Semiconductors

- Renesas Electronics

- Infineon Technologies AG

- Texas Instruments Inc.

- Visteon Corporation

- Pektron Group