|

市場調査レポート

商品コード

1851412

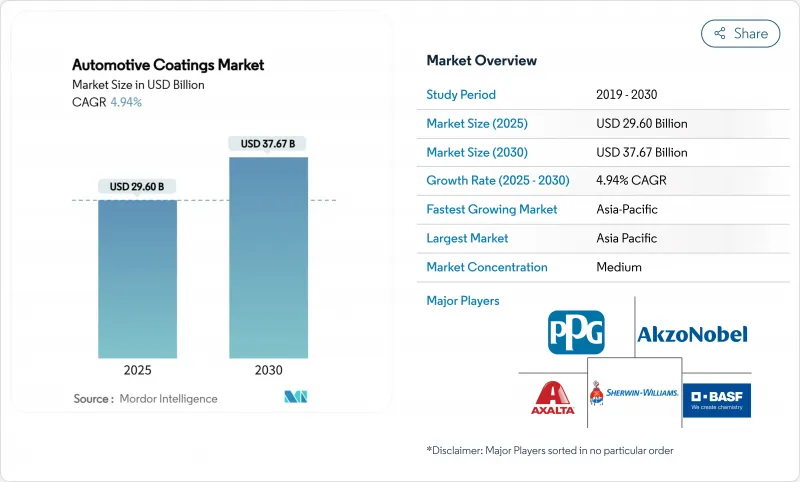

自動車用コーティング剤:市場シェア分析、産業動向、統計、成長予測(2025年~2030年)Automotive Coatings - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2025 - 2030) |

||||||

カスタマイズ可能

適宜更新あり

|

|||||||

| 自動車用コーティング剤:市場シェア分析、産業動向、統計、成長予測(2025年~2030年) |

|

出版日: 2025年07月18日

発行: Mordor Intelligence

ページ情報: 英文 120 Pages

納期: 2~3営業日

|

概要

自動車用コーティング剤市場規模は2025年に296億米ドル、2030年には376億7,000万米ドルに達すると推定・予測され、予測期間(2025-2030年)のCAGRは4.94%です。

世界的な自動車生産台数の回復、低揮発性有機化合物(VOC)配合への軸足、電気自動車(EV)生産台数の急増は、原材料価格の変動や溶剤規制の強化が利幅を抑制する中でも、需要拡大を下支えしています。サプライヤーは、OEM(相手先商標製品製造)レベルの耐久性を提供しながら、差し迫った排出規制に適合する水性および粉体システムの発売を加速しています。インライン硬化、ロボット検査、クラウドベースのカラーマッチングに及ぶOEM塗装工場のデジタル化は、スループットを高め、参入への技術的障壁を広げています。一方で、大規模な持続可能性と自動化プログラムに資金を提供できる多国籍企業に対して、地域の中堅サプライヤーがシェアを争うため、断片化が続いています。

世界の自動車用コーティング剤市場の動向と洞察

成長する世界の自動車生産台数の回復

北米の軽自動車生産台数は2024年に1,550万台に達し、その後も上昇を続け、外装およびアンダーボディコーティングの工場需要を支えています。軽トラックは現在、月間販売台数の84%を占めており、高級で傷に強いクリアコートの消費を促進しています。中国では、生産能力の増強と輸出の勢いが、地域的な生産能力過剰が迫っているにもかかわらず、安定した塗装量を補強しています。世界の自動車メーカーは、パンデミックによる中断の後、予測可能な調達スケジュールを復活させ、サプライヤーがバッチ生産とロジスティクスを最適化できるようにしました。OEMメーカーが耐久性基準を満たしながらブランド独自の美観を求める中、高度な塗装工場の自動化と差別化仕上げへの投資が並行して表面化しました。

VOC規制に対応するための水性・粉体システムへのシフト

2025年のカリフォルニア州におけるVOC規制強化の施行と、間近に迫ったEUのグリーンディール対策により、溶剤系システムの改良が加速しています。大手ボディーショップでは、すでに水性ベースコートの普及率が64%に達しており、商業的な可能性を検証しています。BASFのGlasurit 100ラインは、現在1,000以上の衝突修理センターで使用されている高効率、低VOC製品の例です。パウダーコーティングは、ホイール、アンダーフード部品、EVバッテリーケーシングでシェアを拡大しており、エネルギー使用量を50%削減するレーザー硬化炉が役立っています。幅広い樹脂と顔料のポートフォリオを持つサプライヤーは、規制がさらに強化される前に、いち早く顧客の転換を図り、先行者利益を確立しています。

厳しい溶剤とイソシアネートの暴露制限

労働安全衛生局(OSHA)の全国重点プログラムは、塗装ブースの検査を強化し、イソシアネートによる喘息や皮膚炎のリスクを軽減するため、換気と個人保護具の強化を義務付けています。小規模な再塗装事業者は、適合するスプレーブースのために高額な資本コストに直面するか、性能を犠牲にする可能性のある低イソシアネート化学物質に移行しなければならないです。プライマーとクリアコートのメーカーはポリウレアを使用しないものを商品化しているが、耐久性のベンチマークが検証されるまでは採用は慎重です。

セグメント分析

2024年には、アクリルが自動車用コーティング剤市場の需要の48.55%を占め、コスト効率とバランスのとれた耐候性によってその地位を確固たるものにしています。2030年までCAGR 5.18%で成長するポリウレタン配合物は、特に優れた耐傷性を必要とする高級スポーツ用多目的車(SUV)や電気自動車において、プレミアムクリアコートとフレキシブル基板のニーズを満たします。ポリウレタン・システムの自動車用コーティング剤市場規模は、新しい脂肪族ジイソシアネート化学物質がより厳しい黄変試験に適合するにつれて、北米のOEMラインで顕著に拡大すると予想されます。エポキシ樹脂は、腐食保護が重要なカソードEコートではニッチな優位性を保ち、バイオベースのハイブリッドが欧州OEM主導のコンセプト・プログラムで台頭しています。

ポリウレタンは、イソシアネートの取り扱いに関するOSHAの監視が、密閉型ミキシングセルやロボットスプレー用エンクロージャーへの投資を促しているもの、所有サイクルの長期化によって耐久性への需要が高まっています。コベストロのようなサプライヤーは現在、33%の再生可能炭素ポリウレタンを提供しており、OEMの持続可能性目標との整合性を示しています。アクリル化学者は、VOCレベルを上げることなく耐マー性を向上させる次世代架橋剤で対応しています。競争上の優位性は、機械的堅牢性と低温硬化プロファイルを組み合わせた特許ポートフォリオにかかってきており、エネルギー使用義務と軽量基板要件の両方に対応しています。

溶剤型フィニッシュは、メタリックやパール調の色調に求められる優れた流動性と色の深みに後押しされ、2024年の売上高の70.85%を依然として占めています。しかし、自動車用コーティング剤市場は、世界のVOC上限が狭まるにつれて、明らかに代替品に傾いています。現在、EUのOEMベースコートの主流は水性システムであり、マツダのような日本のOEMは15g VOC/m2の業界低排出量を達成しています。粉体塗料は現在少数派であるが、エネルギー効率の高いレーザーキュアトンネルがEV部品ラインの標準となるにつれて、最も高い複合成長を示しています。

水性再塗装ラインの自動車用コーティング剤市場シェアは、ボディショップが環境許認可に対応するにつれて、規制地域で60%を超えました。樹脂の乳化とフラッシュオフ制御の技術的ブレークスルーにより、溶剤系プライマーとの性能差が縮まりました。ティアワン・サプライヤーはモジュール式樹脂アーキテクチャーを活用することで、新しい規則がVOCやHAPS(有害大気汚染物質)の許容量を厳しくするたびに、迅速な再製造を可能にし、顧客がサイクル半ばでのコンプライアンス遵守に驚かないようにしています。

地域分析

アジア太平洋地域は2024年の世界売上高の58.82%を占め、中国の純輸出国としての台頭とEV生産におけるリーダーシップに支えられました。インドネシアの100万トンペイント工場やベトナムの急成長中のサプライヤーパークなどの生産能力増強が、この地域のCAGR予測6.32%を下支えしています。現地のOEMは多国籍調合業者と協力し、溶剤ベンチマークと同等の外観を維持しながら水性樹脂の現地化を進めています。新エネルギー車に対する政府の刺激策が、バッテリー専用機能性コーティングの需要をさらに拡大させています。

北米では2024年に軽自動車の生産台数が9.6%増加することから、生産能力に制約のある工場が定格処理能力を定期的に上回り、コーティング剤に有利な価格設定となっています。米国農務省(USDA)の厳格なバイオプリファード(BioPreferred)規制と、環境保護庁(EPA)の今後の過フッ素およびポリフッ化アルキル物質(PFAS)規制は、フッ素フリーのトップコートの迅速な認定に拍車をかけ、サプライヤーは研究開発を加速せざるを得ないです。低VOCシステムの自動車用コーティング剤市場シェアは、カナダとメキシコの事業が米国の規制と整合するにつれて拡大する見込みです。

欧州はカーボンニュートラルに重点を置いており、OEMは100%再生可能な電気を使用する塗装工場と溶剤回収焼却炉を目指します。二酸化チタンに対する反ダンピング関税はコスト構造を上昇させるが、ドライスクラブブースとクローズドループ汚泥リサイクルの幅広い採用が、出費を部分的に相殺します。ポーランドやハンガリーを含む東欧のクラスターの成長は、低賃金での組立を提供する一方で、サプライヤーには、ティアワン・ペイント・モジュールのためのジャスト・イン・シーケンス・ハブの設立を要求します。

南米は、メルコスールの関税引き下げにより、自動車メーカーがブラジルとアルゼンチンに新型SUVのプラットフォームを割り当てるようになり、OEM塗料の消費が増加します。しかし、為替変動が激しいため、塗料メーカーは米国ドルペッグの契約を採用する傾向にあります。中東・アフリカはまだ始まったばかりだが、サウジアラビアの「ビジョン2030」が国内自動車生産と輸出市場をターゲットとした関連塗料生産能力増強に拍車をかけ、有望です。

その他の特典:

- エクセル形式の市場予測(ME)シート

- 3ヶ月間のアナリストサポート

よくあるご質問

目次

第1章 イントロダクション

- 調査の前提条件と市場の定義

- 調査範囲

第2章 調査手法

第3章 エグゼクティブサマリー

第4章 市場情勢

- 市場概要

- 市場促進要因

- 世界の自動車生産の回復

- VOC規制に対応するための水性・粉体システムへのシフト

- バッテリーの熱管理におけるEV専用コーティング需要の増加

- 成熟市場における衝突修理台数の回復

- デジタルカラーマッチングとインラインキュアのOEM採用

- 市場抑制要因

- 厳しい溶剤とイソシアネートの暴露規制

- 揮発性石油化学ベースの原料価格

- 塗装面積を削減したEVスケートボードプラットフォーム

- バリューチェーン分析

- ポーターのファイブフォース

- 供給企業の交渉力

- 買い手の交渉力

- 新規参入業者の脅威

- 代替品の脅威

- 競合の程度

第5章 市場規模と成長予測

- 樹脂タイプ別

- ポリウレタン

- エポキシ

- アクリル

- その他

- 技術別

- 溶剤系

- 水系

- パウダー

- コーティング層別

- Eコート

- プライマー

- ベースコート

- クリアコート

- 用途別

- OEM

- リフィニッシュ

- 地域別

- アジア太平洋地域

- 中国

- インド

- 日本

- 韓国

- オーストラリア、ニュージーランド

- インドネシア

- マレーシア

- タイ

- その他のASEAN

- その他アジア太平洋地域

- 北米

- 米国

- カナダ

- メキシコ

- 欧州

- ドイツ

- フランス

- 英国

- イタリア

- スペイン

- ロシア

- その他欧州地域

- 南米

- ブラジル

- アルゼンチン

- その他南米

- 中東・アフリカ

- サウジアラビア

- 南アフリカ

- エジプト

- その他中東・アフリカ地域

- アジア太平洋地域

第6章 競合情勢

- 市場集中度

- 戦略的動向

- 市場シェア分析

- 企業プロファイル

- Akzo Nobel N.V.

- Asian Paints PPG Pvt., Ltd.

- Axalta Coating Systems, LLC

- BASF

- Beckers Group

- Cabot Corporation

- Eastman Chemical Company

- Hempel A/S

- HMG Paints Limited

- Jotun

- Kansai Nerolac Paints Limited

- KCC Corporation

- Nippon Paint Holdings Co., Ltd.

- Parker Hannifin Corp

- PPG Industries Inc.

- RPM International Inc.

- Shanghai Kinlita Chemical Co., Ltd.

- The Sherwin-Williams Company