|

市場調査レポート

商品コード

1906938

インドネシアの再生可能エネルギー市場:市場シェア分析、業界動向と統計、成長予測(2026年~2031年)Indonesia Renewable Energy - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2026 - 2031) |

||||||

カスタマイズ可能

適宜更新あり

|

|||||||

| インドネシアの再生可能エネルギー市場:市場シェア分析、業界動向と統計、成長予測(2026年~2031年) |

|

出版日: 2026年01月12日

発行: Mordor Intelligence

ページ情報: 英文 98 Pages

納期: 2~3営業日

|

概要

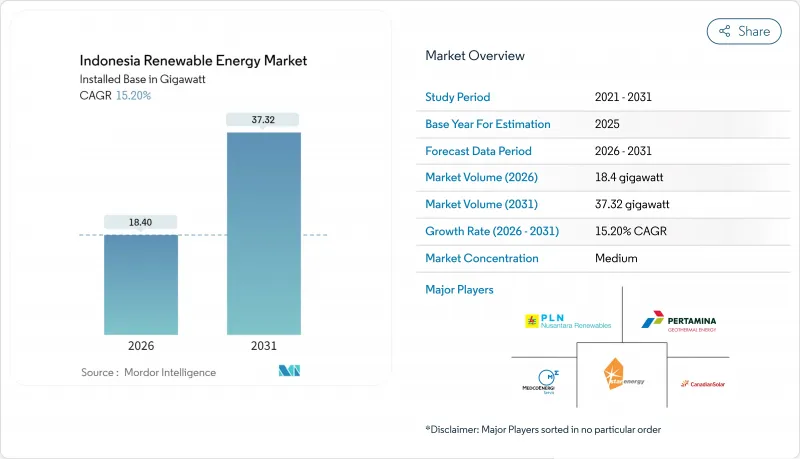

インドネシアの再生可能エネルギー市場規模は、2026年に18.4ギガワットに達すると予測されております。

これは2025年の15.97ギガワットから成長した数値であり、2031年には37.32ギガワットに達すると見込まれております。2026年から2031年にかけては、CAGR15.20%で拡大する見通しです。

強力な政策の後押し、技術コストの低下、企業需要の増加がこの勢いを牽引しており、政府は気候目標と経済成長のバランスを図っています。プラボウォ・スビアント大統領が2025年1月に総額72兆ルピア(44億米ドル)に上る37の電力プロジェクトを起工したことは、送電網のアップグレードと新規容量に対する国家の支援を強調するものです。水力発電が依然として発電構成の主流を占める一方、太陽光発電はプロジェクト経済性の改善と独立系発電事業者(IPP)による従来型資産以外の事業多角化により、最も急速な成長を記録しています。200億米ドル規模の「公正なエネルギー移行パートナーシップ」を含む気候変動関連資金の流入により資本制約は緩和されつつありますが、石炭火力発電の過剰設備と国営電力会社(PLN)の単一買い手モデルが民間投資の足かせとなっています。

インドネシアの再生可能エネルギー市場の動向と分析

太陽光・風力発電のLCOE低下

2024年、世界の太陽光発電コストは平均0.044米ドル/kWh、陸上風力発電は0.033米ドル/kWhまで低下し、石炭の0.065米ドル/kWhという基準値を下回りました。インドネシアでは2024年8月に現地調達規制が緩和され、開発業者はより安価なモジュールを輸入しつつ国内での組み立てを維持できるようになったため、プロジェクトパイプラインが加速しています。こうした経済性から、PLN(インドネシア国営電力会社)は発電コスト抑制に注力しており、特に燃料費削減効果や炭素価格リスクが新規建設の経済性を再生可能エネルギーに傾ける要因となっています。その結果、インドネシアの再生可能エネルギー市場では、新規発電容量の追加において太陽光・風力への着実な転換が進んでいます。進行中の資金調達改革により、開発業者がかつて直面していたプレミアムが縮小され、このコストパリティはさらに拡大しています。

RUPTL 2025-34計画における53GWの新規再生可能エネルギー容量パイプライン

インドネシアの電力供給計画では、2034年までに69.5ギガワットの新規容量が求められており、その76%が再生可能エネルギーまたは蓄電設備となります。これには2,967兆ルピア(1,825億米ドル)の投資が必要です。この計画の73%は民間パートナーシップによる資金調達が見込まれており、インドネシアの再生可能エネルギー市場はより深い技術多様化へと移行しています。ロードマップでは太陽光17.1GW、風力7.2GW、地熱5.2GWを割り当て、水力発電の従来の優位性を超え、より柔軟な送電網の実現を目指します。計画中の250MW原子力発電ユニット2基は、長期的なベースロード低炭素供給の追求を示す一方、2040年までに再生可能エネルギー比率41%を達成する目標は、投資家にとってより明確な展望を提供します。

石炭の過剰設備と必須運転PPA

従来の石炭火力PPA(電力購入契約)により、PLN(インドネシア国営電力会社)は発電所が稼働していない場合でも容量料金を支払う義務を負っており、年間80億米ドル以上の負担となっています。これらの「マスタラン」条項は、経済性が良好であるにもかかわらず、より安価な再生可能エネルギーの導入を阻害し、短期的な増加を制限しています。石炭の構造的な固定化は、エネルギー移行メカニズムに基づく早期廃止制度が資金調達を確保し契約を再交渉することで緩和される見込みですが、そのスケジュールは不透明なままであり、インドネシアの再生可能エネルギー市場の成長を抑制し続けています。

セグメント分析

2025年時点で水力発電はインドネシアの再生可能エネルギー市場シェアの47.70%を占めております。これは2020年以前に稼働した既存ダムによるものです。一方、風力発電容量は2026年から2031年にかけて55.95%のCAGRで推移すると予測されております。これはスラウェシ島の洋上風力発電区域と南スラウェシ州の優れた陸上サイトが牽引するものです。水力発電分野におけるインドネシアの再生可能エネルギー市場規模は、将来の増設が移住問題の懸念を回避する小規模な流れ込み式プロジェクトに偏るため、緩やかな成長が見込まれます。一方、太陽光発電設備はジャワ島、バリ島、および浮遊式貯水池において急速に拡大しており、容量支払い対象となる4時間蓄電システムの追加設置が追い風となっています。

風力発電の急成長は、ACWAパワーとマスダールによる合弁事業資金と高い設備利用率に支えられておりますが、海底ケーブル接続と海洋利用区域の整備は未成熟な状態が続いております。地熱プロジェクトは掘削リスクと初期費用の高さに制約されながらも、年間200~300MWの着実な増加を続けており、PLN(インドネシア国営電力会社)の系統計画を支える調整可能なベースロード電源を提供しております。バイオエネルギーの成長は、パーム油産出地域におけるバイオマス原料需要を安定化させるB40およびB50混合義務に追随しています。海洋エネルギーは、料金体系の明確化を待つパイロット規模の段階に留まっています。この進化する構成比により、インドネシアの再生可能エネルギー市場は、今世紀末までに変動性再生可能エネルギーと蓄電を軸とした方向へ転換する見込みです。

インドネシアの再生可能エネルギー市場レポートは、技術別(太陽光エネルギー、風力エネルギー、水力発電、バイオエネルギー、地熱、海洋エネルギー)およびエンドユーザー別(公益事業、商業・産業、住宅)に分類されています。市場規模と予測は、設置容量(GW)単位で提供されます。

その他の特典:

- エクセル形式の市場予測(ME)シート

- アナリストによる3ヶ月間のサポート

よくあるご質問

目次

第1章 イントロダクション

- 調査の前提条件と市場の定義

- 調査範囲

第2章 調査手法

第3章 エグゼクティブサマリー

第4章 市場情勢

- 市場概要

- 市場促進要因

- 太陽光・風力発電のLCOE低下傾向

- RUPTL 2025-34計画における53GWの新規再生可能エネルギー導入計画

- JETP及び多国間気候金融流入

- B40/B50バイオ燃料混合の義務化推進

- データセンター及び企業向けPPAの急成長

- ラストマイル電化のためのオフグリッド・マイクログリッド

- 市場抑制要因

- 石炭の過剰生産能力と必須運転PPA

- ASEAN諸国と比較した高い資本コスト

- PLNによる単一買い手独占が競合を制限しています

- 風力・水力発電所の用地取得における紛争

- サプライチェーン分析

- 規制情勢

- テクノロジーの展望

- ポーターのファイブフォース

- 供給企業の交渉力

- 買い手の交渉力

- 新規参入業者の脅威

- 代替品の脅威

- 競争企業間の敵対関係

- PESTEL分析

第5章 市場規模と成長予測

- 技術別

- 太陽光エネルギー(PVおよびCSP)

- 風力エネルギー(陸上および洋上)

- 水力発電(小規模、大規模、PSH)

- バイオエネルギー

- 地熱

- 海洋エネルギー(潮力・波力)

- エンドユーザー別

- 電力会社

- 商業・産業用

- 住宅用

第6章 競合情勢

- 市場集中度

- 戦略的動き(M&A、パートナーシップ、電力購入契約)

- 市場シェア分析(主要企業の市場順位・シェア)

- 企業プロファイル

- PLN Renewables(PT Pembangkitan Jawa-Bali, PT Indonesia Power)

- Pertamina Geothermal Energy

- Star Energy Geothermal

- Medco Power Indonesia

- Canadian Solar Inc.

- Trina Solar Ltd

- PT Sumber Energi Sukses Makmur

- PT Barito Renewables Energy Tbk

- SEG Solar

- PT ATW Solar Indonesia

- Fourth Partner Energy Pvt Ltd

- Xurya Daya Indonesia

- TotalEnergies ENEOS

- ACWA Power

- Masdar

- Northstar PLTS

- Bright PLN Batam

- PT Supreme Energy

- PT Geo Dipa Energi

- PT Sarulla Operations