|

|

市場調査レポート

商品コード

1644827

インドの給水栓:市場シェア分析、産業動向・統計、成長予測(2025~2030年)India Faucet - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2025 - 2030) |

||||||

カスタマイズ可能

適宜更新あり

|

|||||||

| インドの給水栓:市場シェア分析、産業動向・統計、成長予測(2025~2030年) |

|

出版日: 2025年01月05日

発行: Mordor Intelligence

ページ情報: 英文 150 Pages

納期: 2~3営業日

|

全表示

- 概要

- 目次

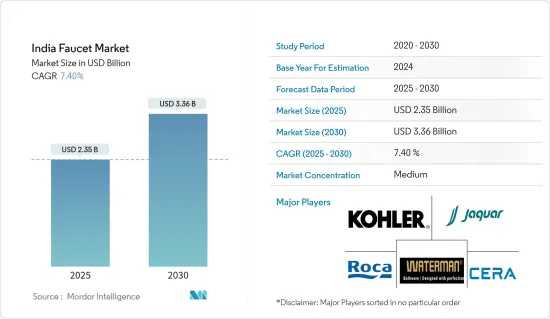

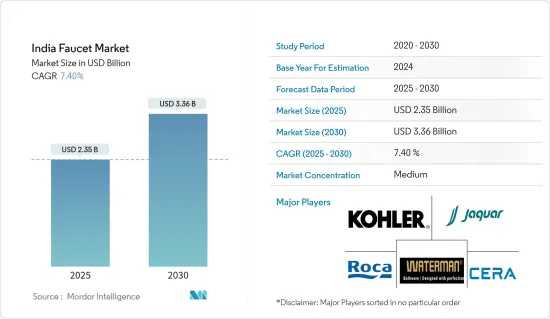

インドの給水栓市場規模は2025年に23億5,000万米ドルと推計され、2030年には33億6,000万米ドルに達すると予測され、市場推計・予測期間(2025~2030年)のCAGRは7.4%です。

インド市場では、給水栓を含む浴室用金具の需要が継続的に伸びており、給水栓金具の販売と需要にプラスの外部効果をもたらしています。世界的に見ても、インドは浴室金物・給水栓市場の主要5カ国に入っています。インドにおける不動産の継続的な拡大は、メーカーや小売業者による給水栓の売上増加だけでなく、給水栓金具の需要増加につながっています。インドの不動産セグメントのうち、住宅用不動産は商業用不動産に比べて大きなシェアを占めており、その結果、メーカーはさまざまな顧客層を考慮に入れて製品を設計しています。

インドの人口のうち、家庭を持つ人の割合は年々増加の一途をたどっており、給水栓金具の需要も増加しています。インドの人口が多い都市では、住宅スペースの需要が継続的に増加しており、メーカーが給水栓金具の販売を拡大するスペースとして浮上しています。デリー、ムンバイ、コルカタ、バンガロールは、様々なブランドの小売店やフランチャイズ店の拡大とともに、給水栓の販売におけるインドの主要市場の一つです。COVID-19以降、世帯の可処分所得が増加し、キッチンやバスルームの外観やデザインにこだわる人が増えているため、メーカーは高級給水栓製品を発売するようになった。

こうした動向から、インドは給水栓金具メーカーにとって主要な市場として浮上しており、メーカーによる広告宣伝費と製品販売拡大への支出が増加しています。

インドの給水栓市場動向

自動給水栓の需要増加が市場を牽引

インドではスマートホームの売上が年々増加しており、住宅だけでなく商業スペースでも自動給水栓の需要が増加しています。自動給水栓はセンサーで構成されており、ユーザーはセンサーに触れることなく給水栓を操作することができます。インドでは、給水栓市場製品を含むさまざまなスマートホームセグメントのユーザーが継続的に増加しており、その結果、自動給水栓を求める住宅や商業スペースが増加しています。インドでは一人当たりの所得が上昇しており、自動機能を備えた高級給水栓製品を拡大するメーカーが増えています。これらの動向により、自動給水栓は市場の主要製品として台頭しており、より自動機能を備えた製品を実現するために技術進歩に投資するメーカーが増えています。

住宅セグメントからの需要の増加

インドの不動産のうち、住宅セグメントは商業用不動産と比較して80%以上の大きなシェアを占めており、その結果、住宅セグメントは給水栓の主要な需要チャネルとして存在しています。住宅セグメントの増加により、浴室やキッチンのスペースが拡大し、給水栓金具が必要とされるようになり、様々なスタイルやタイプの給水栓金具がメーカーから求められています。インドでは、バンガロール、プネー、ハイデラバード、デリーが住宅不動産設立の主要都市として浮上しており、市場における小売業者やメーカーの継続的な拡大をもたらしています。こうした動向により、インドメーカーだけでなく、新興インド給水栓市場に注目する外資系メーカーも増加しています。また、各家庭に水を供給するという政府の計画や取り組みにより、給水栓調達のための取引が増加しています。

インドの給水栓産業概要

インドの給水栓市場は細分化されており、多数のメーカーが市場に存在しています。インドの給水栓金具業界の既存プレーヤーは、製品や技術の革新を通じて市場シェアを拡大し、新たなセグメントや人口層を獲得しようと努力しています。インドの給水栓市場における既存プレーヤーには、Kohler、Jaquar、Roca、Cera、Watermanなどがあります。

その他の特典

- エクセル形式の市場予測(ME)シート

- 3ヶ月間のアナリストサポート

目次

第1章 イントロダクション

- 調査の前提条件と市場定義

- 調査範囲

第2章 調査手法

第3章 エグゼクティブサマリー

第4章 市場力学と洞察

- 市場概要

- 市場促進要因

- 住宅および商業空間の建設増加

- 給水栓販売を促進する政府政策

- 市場抑制要因

- 小規模な給水栓製造企業に影響を与える競争の激しい市場

- メーカーに影響を与える原材料の価格変動

- 市場機会

- 売上拡大に向けた技術革新と製品革新

- プレミアムで魅力的な給水栓に対する家計支出の増加

- 業界の魅力- ポーターのファイブフォース分析

- 供給企業の交渉力

- 買い手の交渉力

- 新規参入業者の脅威

- 代替品の脅威

- 競争企業間の敵対関係

- 市場の主要動向と技術革新に関する洞察

- COVID-19の市場への影響

第5章 市場セグメンテーション

- 製品タイプ別

- ボール

- ディスク

- カートリッジ

- コンプレッション

- 技術別

- 手動

- 自動

- 設置タイプ別

- デッキマウント

- 壁掛け

- 材料別

- クローム

- ステンレス

- 真鍮

- ポリテトラメチレンテレフタレート(PTMT)プラスチック

- その他の材料

- 用途別

- キッチン用給水栓

- 浴室用給水栓

- エンドユーザー別

- 住宅用

- 業務用

- 流通チャネル別

- B2C/小売

- マルチブランド店

- 専売店

- オンライン

- B2B/プロジェクト(建築家、インテリアデザイナー、建設業者など)

- B2C/小売

第6章 競合情勢

- 市場集中の概要

- 企業プロファイル

- Jaquar

- Kohler

- Waterman India

- Roca

- Cera Sanitaryware Ltd.

- Cavier

- Hindware

- Delta faucet

- Grohe

- Toto*

第7章 市場の将来

第8章 免責事項および出版社について

The India Faucet Market size is estimated at USD 2.35 billion in 2025, and is expected to reach USD 3.36 billion by 2030, at a CAGR of 7.4% during the forecast period (2025-2030).

In the Indian market, demand for bathroom hardware, which comprises faucets as well, is observing continuous growth, creating a positive externality for the sales and demand of faucets. Globally, India exists among the leading five countries for bathroom hardware and faucet market. Continuous expansion of real estate in India is leading to an increase in demand for water supply hardware as well as a rise in sales of faucets by manufacturers and retailers. Among the Indian real estate segment, residential real estate has a significant share in comparison to commercial real estate, resulting in manufacturers designing their products by keeping different segments of customers in consideration.

The share of India's population with access to a household has observed a continuous increase over the years, creating an increase in demand for faucets. Highly populated cities of India are observing a continuous rise in demand for residential spaces and are emerging as spaces for the expansion of faucet sales by manufacturers. Delhi, Mumbai, Kolkata, and Bangalore are among the major Indian markets for the sales of faucets with an expansion of retail stores and franchises of varying brands. Post-COVID-19, the rising disposable income of households led manufacturers to launch premium faucet products as an increasing population is focusing on the looks and design of their kitchens and bathrooms.

These trends are leading to India emerging as a major market for faucet manufacturers, with an increasing expenditure by manufacturers on advertising and expanding their product sales.

India Faucet Market Trends

Rising Demand for Automatic Faucets is Driving the Market

Revenue of smart homes in India has observed a continuous increase over the years leading to an increasing demand for automatic faucets in the residential as well as commercial spaces. Automatic faucets consist of sensors by which users can handle them without physically touching them, for which automatic taps equipped with sensors are the best example. In India, users of different smart home segments which include faucets market products as well have observed a continuous increase, resulting in an increasing number of residential as well as commercial spaces demanding automatic faucets. Rising per capita income in India is leading to an increasing number of manufacturers expanding their premium faucet products equipped with automatic features. These trends are leading to automatic faucets emerging as a major product in the market with an increasing number of manufacturers investing in technology advancement to enable their products with more automatic features.

Increasing Demand from Residential Segment

Among the real estate in India residential segment exists with a significant share of more than 80% in comparison to commercial real estate, resulting in the residential segment existing as a major demand channel for faucets. Rising residential segments have led to an increase in bathroom and kitchen space with their requirement to be equipped with facets and demand for different styles/types of faucets from the manufacturers. In India, Bangalore, Pune, Hyderabad, and Delhi have emerged as major cities for the establishment of residential real estate, leading to a continuous expansion of retailers and manufacturers in the market. These trends are leading to an increasing number of Indian manufacturers as well as foreign players having their eyes on the emerging Indian faucet market. In addition, government schemes/ initiatives of making available water to every household are resulting in an increasing number of deals made for procuring faucets.

India Faucet Industry Overview

India's faucet market is fragmented, with a large number of manufacturers existing in the market. Existing players in the Indian faucet industry, through product and technological innovations, are making efforts to expand their market share and capture new segments and population groups. Some of the existing players in the Indian faucet market are Kohler, Jaquar, Roca, Cera, and Waterman.

Additional Benefits:

- The market estimate (ME) sheet in Excel format

- 3 months of analyst support

TABLE OF CONTENTS

1 INTRODUCTION

- 1.1 Study Assumptions and Market Definition

- 1.2 Scope of the Study

2 RESEARCH METHODOLOGY

3 EXECUTIVE SUMMARY

4 MARKET DYNAMICS AND INSIGHTS

- 4.1 Market Overview

- 4.2 Market Drivers

- 4.2.1 Increasing Construction of Residential and Commercial Space

- 4.2.2 Government Policies Favoring Sales of Faucets in the Market

- 4.3 Market Restraints

- 4.3.1 Highly Competitive Market Affecting Small Faucet Manufacturing Businesses

- 4.3.2 Price Fluctuation in Raw Materials Affecting the Manufacturers

- 4.4 Market Opportunities

- 4.4.1 Technological and Product Innovation Helping towards Expanding Sales

- 4.4.2 Rising Expenditure by Households on Premium and Attractive Faucets

- 4.5 Industry Attractiveness - Porter's Five Forces Analysis

- 4.5.1 Bargaining Power of Suppliers

- 4.5.2 Bargaining Power of Buyers

- 4.5.3 Threat of New Entrants

- 4.5.4 Threat of Substitutes

- 4.5.5 Intensity of Competitive Rivalry

- 4.6 Insights on Key Trends and Technological Innovations in the Market

- 4.7 Impact of COVID-19 on the Market

5 MARKET SEGMENTATION

- 5.1 By Product Type

- 5.1.1 Ball

- 5.1.2 Disc

- 5.1.3 Cartridge

- 5.1.4 Compression

- 5.2 By Technology

- 5.2.1 Manual

- 5.2.2 Automatic

- 5.3 By Installation Type

- 5.3.1 Deck Mount

- 5.3.2 Wall Mount

- 5.4 By Material Type

- 5.4.1 Chrome

- 5.4.2 Stainless Steel

- 5.4.3 Brass

- 5.4.4 Polytetra Methylene Terephthalate (PTMT) Plastic

- 5.4.5 Other Material Types

- 5.5 By Application

- 5.5.1 Kitchen Faucets

- 5.5.2 Bathroom Faucets

- 5.6 By End User

- 5.6.1 Residential

- 5.6.2 Commercial

- 5.7 By Distribution Channel

- 5.7.1 B2C/Retail

- 5.7.1.1 Multi-brand Stores

- 5.7.1.2 Exclusive Stores

- 5.7.1.3 Online

- 5.7.2 B2B/Project (architect, interior designers, contractors, etc.)

- 5.7.1 B2C/Retail

6 COMPETITIVE LANDSCAPE

- 6.1 Market Concentration Overview

- 6.2 Company Profiles

- 6.2.1 Jaquar

- 6.2.2 Kohler

- 6.2.3 Waterman India

- 6.2.4 Roca

- 6.2.5 Cera Sanitaryware Ltd.

- 6.2.6 Cavier

- 6.2.7 Hindware

- 6.2.8 Delta faucet

- 6.2.9 Grohe

- 6.2.10 Toto*