|

市場調査レポート

商品コード

1636250

欧州のコンテナ輸送:市場シェア分析、産業動向、成長予測(2025年~2030年)Europe Container Drayage - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2025 - 2030) |

||||||

カスタマイズ可能

適宜更新あり

|

|||||||

| 欧州のコンテナ輸送:市場シェア分析、産業動向、成長予測(2025年~2030年) |

|

出版日: 2025年01月05日

発行: Mordor Intelligence

ページ情報: 英文 190 Pages

納期: 2~3営業日

|

全表示

- 概要

- 目次

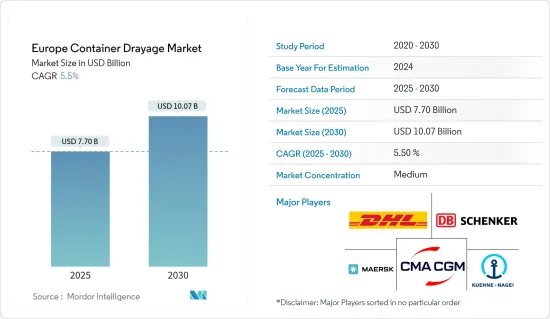

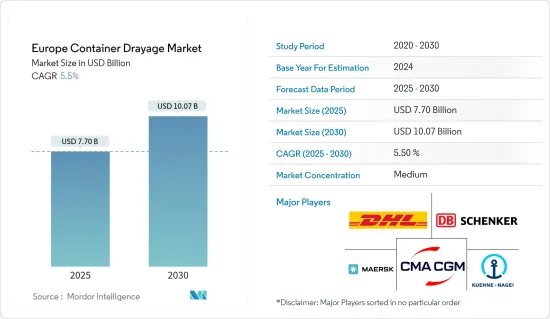

欧州のコンテナ輸送市場規模は2025年に77億米ドルと推定・予測され、予測期間中(2025~2030年)のCAGRは5.5%で、2030年には100億7,000万米ドルに達すると予測されます。

主要ハイライト

- 欧州のコンテナ輸送市場は、貿易の成長、インフラ開拓、技術進歩、サステイナブル取り組みによって牽引されています。

- 欧州の港湾を通過する国際貿易とコンテナ貨物の量が増加していることが、コンテナ輸送市場の大きな促進要因となっています。欧州は力強い回復に向かっており、2024年の輸出成長率は2.2%増と予測され、2023年の0.4%増から大幅に上昇します。これに対応して、2023年に落ち込んだ輸入貿易量は、2024年には1.6%回復すると予測されています。

- 金利の上昇、インフレの急上昇、ウクライナ紛争の長期化、世界需要の低迷などの課題が、2023年の欧州の貿易量に重くのしかかった。しかし、2024年には金利の緩和が予想されるため、経済活動は回復し、欧州の輸出需要に拍車がかかると予想されます。

- 2023年、欧州の越境eコマース市場は急増し、売上高は2022年比32%増の2,370億ユーロ(2,565億4,000万米ドル)に達しました。欧州のオンライン小売業者は、この越境EC総額の1,070億ユーロ(1,158億2,000万米ドル)に貢献しています。より広範な欧州のB2C eコマース市場も繁栄し、売上高は7,410億ユーロ(8,020億9,000万米ドル)に達し、13%増という顕著な伸びを示しました。国境を越えた取引は、欧州におけるオンライン販売全体の32%を占めるに至った。

- インフラ、特に道路網、港湾、複合一貫輸送施設に対する投資は、コンテナ輸送サービスのシームレスな運営を確保する上で極めて重要であり、それによって市場は前進しています。

欧州のコンテナ輸送市場の動向

越境eコマースがコンテナ需要を牽引

2023年、欧州の越境eコマース市場は大幅な伸びを示し、売上高は2022年比32%増の2,370億ユーロ(2,565億4,000万米ドル)に達しました。欧州のオンライン小売業者は極めて重要な役割を果たし、この越境EC総額は1,070億ユーロ(1,158億2,000万米ドル)に達しました。より広範な欧州のB2C eコマース市場も繁栄し、13%の大幅増を反映して7,410億ユーロ(8,020億9,000万米ドル)の売上高を達成しました。特筆すべきは、国境を越えた取引が、欧州におけるオンライン販売全体の32%を占めていることです。

ドイツのオンライン小売業者が牽引し、クロスボーダー売上は28%増の430億ユーロ(465億4,000万米ドル)を記録しました。対照的に、英国は1.8%の微減となり、越境売上高は275億ユーロ(297億7,000万米ドル)と、2022年の280億ユーロ(303億1,000万米ドル)から減少しました。

フランスのオンラインストアは、顕著な30%の急増を記録し、越境売上高は320億ユーロ(346億4,000万米ドル)に達しました。さらに、スペインのプラットフォームは50%増の180億ユーロ(194億8,000万米ドル)に達し、オランダのプラットフォームも45%増の70億ユーロ(75億8,000万米ドル)と大幅な伸びを示しました。

2023年には、衣料品とフットウェアが欧州の越境eコマースにおける支配的な製品カテゴリーに浮上しました。調査対象者の60%が、このカテゴリーの商品を国際的なオンラインプラットフォームを通じて購入することを強く希望していることが明らかになりました。対照的に、民生用電子機器製品は2位を占め、海外からの調達を希望する回答者は27%にとどまった。

コンテナ輸送サービスのハブとして台頭するイタリア

イタリアの港湾は、国内の港湾エコシステムの中でユニークな二重機能を誇っています。多くの国と同様、港湾は主に輸出入活動を促進する一方で、イタリアの港湾は南欧州における重要なハブとしての役割を担うことで、その特徴を際立たせています。

地理的に、イタリアの半島は欧州とマグレブ東部の架け橋であるだけでなく、地中海の中心部への重要な玄関口としての役割も果たしています。特に、スエズ運河の出口とジブラルタル海峡を結ぶ地中海の主要な海上ルートは、イタリアの海岸近くを通っています。

さらに、イタリアの港は、ハンガリー、オーストリア、スイスといった中央欧州の内陸国と強い結びつきを培ってきました。なかでもトリエステは、オーストリアやハンガリーへの玄関口として機能しています。

イタリアには、半島本土とサルデーニャ島、シチリア島に広がる20の港があります。2023年には、主要港の合計管理量は1,103万TEUとなり、2022年比で6.3%減少しました。しかし、この数字は2020年と2021年の両年の輸送量を上回っています。注目すべきは、この落ち込みが欧州全体の傾向を反映していることで、2023年には約すべての主要コンテナ港が後退に直面しました。

2023年には、イタリアはフランスの2倍近いコンテナ輸送量を記録し、約500万TEUを取り扱った。意外なことに、同じような港湾数にもかかわらず、イタリアはフランスを上回りました。特筆すべきは、Gioia Tauro、Genoa、La Speziaのイタリアの3港が、排他的な「ミリオネアクラブ」に加わったことです。Gioia Tauroが主要港として繁栄する一方で、GenoaとLa Speziaは主に内陸部への重要なリンクとして機能しています。

特にGioia Tauroは2023年に輝きを放ち、その輸送量は5%の伸びを記録しました。同港の当局は、この急増の理由を、同ターミナルにおけるMSCの存在感の大きさに求めています。もともとContshipによって開発されたGioia Tauroのターミナルは、最終的にMSCグループの極めて重要なハブとなる前に、Maerskが株式を取得するなどの変遷を経て、地中海におけるスイス企業の骨格を固める動きとなりました。

欧州のコンテナ輸送産業概要

欧州のコンテナ輸送市場は、いくつかの主要企業によって支配されています。大手世界のロジスティクス企業から地域企業、中小企業まで、多様な顔ぶれが揃っています。注目すべき名前には、CMA CGMやMaersk Lineのような産業の巨人とともに、DHL、DB Schenker、Kuehne+Nagelが含まれます。

欧州のコンテナ貨物輸送市場の主要動向には、デジタルオペレーションへのシフト、環境に優しいプラクティスへの関心の高まり、リアルタイムモニタリングのためのIoTとテレマティクスの統合、複合一貫輸送ソリューションへの嗜好の高まりなどがあります。これらの動向は市場の情勢を大きく変えつつあります。

その他の特典

- エクセル形式の市場予測(ME)シート

- 3ヶ月間のアナリストサポート

目次

第1章 イントロダクション

- 調査の前提条件

- 調査範囲

第2章 調査手法

- 分析手法

- 調査フェーズ

第3章 エグゼクティブサマリー

第4章 市場力学と洞察

- 現在の市場シナリオ

- 市場力学

- 促進要因

- 市場を牽引する国際貿易の増加

- 環境維持の重要性の高まりが市場を牽引

- 抑制要因

- 市場に影響を与える規制要因

- 市場に影響を与えるインフラの課題

- 機会

- 市場を牽引する技術の進歩

- 促進要因

- バリューチェーン/サプライチェーン分析

- 政府の規制、貿易協定、イニシアチブ

- 産業の魅力-ポーターのファイブフォース分析

- 供給企業の交渉力

- 消費者の交渉力

- 新規参入業者の脅威

- 代替品の脅威

- 競争企業間の敵対関係の強さ

- 地政学とCOVID-19パンデミックが市場に与える影響

第5章 市場セグメンテーション

- 輸送手段別

- 鉄道

- 道路

- その他の輸送手段

- 国別

- ドイツ

- フランス

- 英国

- スペイン

- その他の欧州

第6章 競合情勢

- 市場集中概要

- 企業プロファイル

- DHL

- DB Schenker

- Kuehne+Nagel

- CMA CGM

- Maersk Line

- Hapag-Lloyd

- MSC(Mediterranean Shipping Company)

- COSCO Shipping

- Evergreen Marine

- Yang Ming*

- その他の企業

第7章 市場の将来

第8章 付録

- GDP分布(活動別、地域別)

- 資本フロー洞察

The Europe Container Drayage Market size is estimated at USD 7.70 billion in 2025, and is expected to reach USD 10.07 billion by 2030, at a CAGR of 5.5% during the forecast period (2025-2030).

Key Highlights

- The European container drayage market is driven by trade growth, infrastructure development, technological advancements, and sustainable initiatives.

- The increasing volume of international trade and containerized cargo moving through European ports is a significant driver for the container drayage market. Europe is poised for a robust recovery, with export growth projected to surge by 2.2% in 2024, marking a significant uptick from the 0.4% growth in 2023. Correspondingly, after a dip in 2023, import trade volumes have been forecast to rebound by 1.6% in 2024.

- Challenges, including elevated interest rates, surging inflation, the prolonged conflict in Ukraine, and weakened global demand, weighed heavily on European trade volumes in 2023. However, with a projected easing of interest rates in 2024, economic activity is anticipated to rebound, spurring demand for European exports.

- In 2023, the European cross-border e-commerce market surged, hitting a turnover of EUR 237 billion (USD 256.54 billion), a remarkable 32% leap from 2022. European online retailers have been instrumental in contributing EUR 107 billion (USD 115.82 billion) to this cross-border total. The broader European B2C e-commerce market also flourished, culminating in a turnover of EUR 741 billion (USD 802.09 billion), up by a notable 13%. Cross-border transactions notably comprised 32% of all online sales in Europe.

- Investments in infrastructure, particularly in road networks, ports, and intermodal facilities, are pivotal for ensuring the seamless operation of container drayage services, thereby driving the market forward.

Europe Container Drayage Market Trends

Demand for Containers Driven by Cross-border E-commerce

In 2023, the European cross-border e-commerce market witnessed a significant surge, reaching a turnover of EUR 237 billion (USD 256.54 billion), marking a notable 32% leap over 2022. European online retailers played a pivotal role, contributing EUR 107 billion (USD 115.82 billion) to this cross-border total. The broader European B2C e-commerce market also thrived, achieving a turnover of EUR 741 billion (USD 802.09 billion), reflecting a substantial 13% increase. Notably, cross-border transactions accounted for 32% of all online sales in Europe.

German online retailers led the way, achieving a substantial 28% increase in cross-border sales, totaling EUR 43 billion (USD 46.54 billion). In contrast, the United Kingdom experienced a slight dip of 1.8%, with cross-border sales amounting to EUR 27.5 billion (USD 29.77 billion), down from EUR 28 billion (USD 30.31 billion) in 2022.

French online stores saw a notable 30% surge, reaching EUR 32 billion (USD 34.64 billion) in cross-border sales. Additionally, Spanish platforms witnessed a significant 50% rise, reaching EUR 18 billion (USD 19.48 billion), while Dutch platforms also experienced a substantial uptick, hitting EUR 7 billion (USD 7.58 billion), marking a 45% increase.

In 2023, clothing and footwear emerged as the dominant product category in European cross-border e-commerce. A significant 60% of respondents surveyed extensively revealed a strong preference for purchasing items from this category through international online platforms. In contrast, consumer electronics secured the second spot, with only 27% of respondents opting to procure these goods from overseas.

Italy Emerging as a Lucrative Hub for Container Drayage Services

Italian ports boast a unique dual function within the nation's port ecosystem. While, like in most countries, they primarily facilitate import and export activities, Italian ports distinguish themselves by assuming a pivotal role as key hubs in southern Europe.

Geographically, Italy's peninsula not only bridges Europe with the eastern Maghreb but also serves as a prominent gateway to the heart of the Mediterranean. Notably, the primary maritime route in the Mediterranean, linking the Suez Canal's exit with the Strait of Gibraltar, runs near Italy's coast.

Furthermore, Italian ports have cultivated strong ties with Central European landlocked nations like Hungary, Austria, and Switzerland. Among these connections, Trieste emerges as the premier port, serving as the gateway to Austria and Hungary.

Italy boasts 20 ports spread across its mainland peninsula and the islands of Sardinia and Sicily. In 2023, the primary ports collectively managed 11.03 million TEUs, marking a 6.3% dip over 2022. However, this figure still surpassed the volumes seen in both 2020 and 2021. Notably, this decline mirrors a broader European trend, with nearly all major container ports facing setbacks in 2023.

In 2023, Italy managed nearly double the container traffic of France, handling around 5 million TEUs. Surprisingly, despite having a similar number of ports, Italy outpaced France. Notably, three Italian ports - Gioia Tauro, Genoa, and La Spezia - joined the exclusive 'millionaire club.' While Gioia Tauro thrives as a primary hub, Genoa and La Spezia primarily serve as crucial links to the hinterland.

Gioia Tauro, in particular, shone in 2023, boasting a 5% growth in its traffic. The port's authority attributed this surge to the significant presence of MSC at the terminal. Originally developed by Contship, the terminal at Gioia Tauro saw a transition, with Maersk acquiring a stake before it eventually became a pivotal hub for the MSC group, a move that solidified the Swiss company's foothold in the Mediterranean.

Europe Container Drayage Industry Overview

The European container drayage market is dominated by some key players. It boasts a diverse mix, ranging from major global logistics firms to regional players and a host of small to medium-sized enterprises. Noteworthy names include DHL, DB Schenker, and Kuehne + Nagel, alongside industry behemoths like CMA CGM and Maersk Line.

Key trends in the European container drayage market encompass a shift toward digital operations, a growing focus on eco-friendly practices, the integration of IoT and telematics for real-time monitoring, and a rising preference for intermodal transportation solutions. These trends are significantly altering the market's landscape.

Additional Benefits:

- The market estimate (ME) sheet in Excel format

- 3 months of analyst support

TABLE OF CONTENTS

1 INTRODUCTION

- 1.1 Study Assumptions

- 1.2 Scope of the Study

2 RESEARCH METHODOLOGY

- 2.1 Analysis Methodology

- 2.2 Research Phases

3 EXECUTIVE SUMMARY

4 MARKET DYNAMICS AND INSIGHTS

- 4.1 Current Market Scenario

- 4.2 Market Dynamics

- 4.2.1 Drivers

- 4.2.1.1 Increasing International Trade Driving the Market

- 4.2.1.2 Increasing Importance of Environmental Sustainability Driving the Market

- 4.2.2 Restraints

- 4.2.2.1 Regulatory Factors Affecting the Market

- 4.2.2.2 Infrastructure Challenges Affecting the Market

- 4.2.3 Opportunities

- 4.2.3.1 Technological Advancements Driving the Market

- 4.2.1 Drivers

- 4.3 Value Chain/Supply Chain Analysis

- 4.4 Government Regulations, Trade Agreements, and Initiatives

- 4.5 Industry Attractiveness - Porter's Five Forces Analysis

- 4.5.1 Bargaining Power of Suppliers

- 4.5.2 Bargaining Power of Consumers

- 4.5.3 Threat of New Entrants

- 4.5.4 Threat of Substitute Products

- 4.5.5 Intensity of Competitive Rivalry

- 4.6 Impact of Geopolitics and the COVID-19 Pandemic on the Market

5 MARKET SEGMENTATION

- 5.1 By Mode of Transport

- 5.1.1 Rail

- 5.1.2 Road

- 5.1.3 Other Modes of Transport

- 5.2 By Country

- 5.2.1 Germany

- 5.2.2 France

- 5.2.3 United Kingdom

- 5.2.4 Spain

- 5.2.5 Rest of Europe

6 COMPETITIVE LANDSCAPE

- 6.1 Market Concentration Overview

- 6.2 Company Profiles

- 6.2.1 DHL

- 6.2.2 DB Schenker

- 6.2.3 Kuehne + Nagel

- 6.2.4 CMA CGM

- 6.2.5 Maersk Line

- 6.2.6 Hapag-Lloyd

- 6.2.7 MSC (Mediterranean Shipping Company)

- 6.2.8 COSCO Shipping

- 6.2.9 Evergreen Marine

- 6.2.10 Yang Ming*

- 6.3 Other Companies

7 FUTURE OF THE MARKET

8 APPENDIX

- 8.1 GDP Distribution, by Activity and Region

- 8.2 Insights into Capital Flows