|

市場調査レポート

商品コード

1444717

液体飼料:市場シェア分析、業界動向と統計、成長予測(2024~2029年)Liquid Feed - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2024 - 2029) |

||||||

カスタマイズ可能

適宜更新あり

|

|||||||

| 液体飼料:市場シェア分析、業界動向と統計、成長予測(2024~2029年) |

|

出版日: 2024年02月15日

発行: Mordor Intelligence

ページ情報: 英文 120 Pages

納期: 2~3営業日

|

全表示

- 概要

- 目次

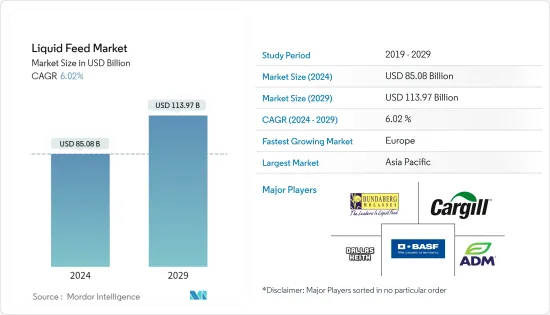

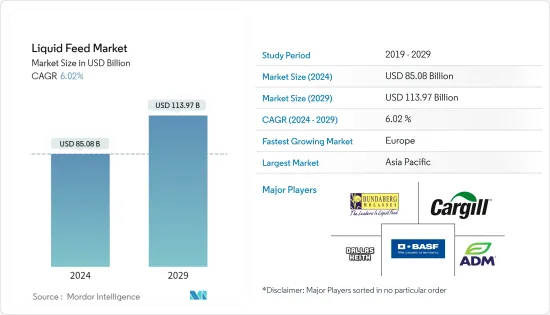

液体飼料市場規模は2024年に850億8,000万米ドルと推定され、2029年までに1,139億7,000万米ドルに達すると予測されており、予測期間(2024年から2029年)中に6.02%のCAGRで成長します。

主なハイライト

- 液体飼料市場は、世界の動物由来の食品消費量の増加により、力強い発展を遂げると予測されています。顧客の食生活を高品質の乳製品や肉にシフトさせることで、予測期間中の液体飼料市場の成長に貢献すると予想されます。畜産産業(飼料から加工まで)の商業化が急速に進んでいることにより、この地域では栄養価の高い飼料サプリメントに対する大きな需要が生じています。肉や乳製品などの動物製品の需要の高まりは、畜産農家の能力向上に大きなプレッシャーを与えています。

- FAOによると、2021年の北米の牛と水牛の総頭数は10万4,847.4頭で、次いで欧州が11万5,190.9頭、南米が11万5,190.9頭、アジアが66万7,687.5頭、オセアニアが3万5,010.1頭、アフリカが37万4,461.8頭となった。この地域には大規模な動物農場があり、膨大な数の動物が生息しています。大量の飼料サプリメントを必要とする膨大な牛の数が市場の成長を牽引しています。したがって、大規模農場からの液体飼料の需要の高まりにより、市場は今後数年間で成長すると予想されます。

- 世界の肉消費量の増加に伴い、液体飼料業界ではより高品質の肉に対する大きな需要が見込まれると推定されています。 FAOによると、将来の世界の肉タンパク質の消費量は、主に人口増加と所得によって促進され、2018年から2020年と比較して2030年までに14%増加すると推定されています。家禽、牛肉、豚肉、羊の肉から得られるタンパク質は、2030年までにそれぞれ17.8%、5.9%、13.1%、15.7%増加すると予想されています。

液体飼料市場の動向

食肉および水産養殖産物の生産増加

健康志向の消費者による高級肉および肉製品への需要の高まりにより、肉の生産が促進され、液体飼料サプリメント市場が世界的に拡大しています。動物の消化性の良さ、添加物の添加が簡単かつ柔軟に行えること、発酵が可能であることなどの利点により、高品質な食肉の生産を支援する液体飼料サプリメントの需要が急速に高まっています。 USDAの報告書によると、2021年の肉の総消費量は1万1,850トンで、前年の公表値1万1,732トンを上回りました。

OECD報告書2021によると、家禽肉と羊肉の生産量の増加が豚と牛の肉生産の縮小を相殺したため、2020年の食肉総生産量は推定328トンで安定しました。 2020年の家禽肉総生産量は、中国での需要の急増に支えられ、2019年比1.2%増の134トンと推定されています。

さらに、米国農務省経済調査局は、米国の牛肉の総消費量が2019年の一人当たり55ポンドから2020年には一人当たり58.4ポンドに増加し、今後数年間でさらに着実に増加すると予測していると報告しています。ビタミン、ミネラル、飼料添加物を組成の一部として含む液体飼料サプリメントは、世界中の家畜生産の増加に対応する、家畜のためのバランスのとれた栄養の新たな経済的供給源です。

魚摂取の健康上の利点にますます多くの人々が気づくようになるにつれて、魚介類の需要は急速に増加しています。平均寿命の延長と動物飼料生産のための土地と水資源の利用の制限、およびこれらの資源の食料とエタノール生産への利用の増加により、世界の食肉産業における動物飼料の需要が増加しています。

アジア太平洋が市場を独占

アジア太平洋地域は世界有数の飼料生産・消費地域であるため、液体飼料市場に直接的な影響を与えています。この地域における工業用家畜の生産規模の拡大は、この地域の主要経済国の液体飼料生産能力の増加に大きく貢献しています。

この地域の国々は、肉を含むタンパク質ベースの製品への消費パターンの変化により、液体飼料市場を牽引しています。中国は最も急速に成長している市場の一つであり、同国の飼料工業協会は家畜飼料の最低タンパク質レベルの維持を強調しています。第2位の豚肉消費国であるベトナムや、集約農業システムの増加傾向に牽引され、液体飼料サプリメントの最も潜在的な市場であるインドを含む、この地域の他の液体飼料サプリメント市場は、アジア太平洋ベルト全体における液体飼料サプリメントの需要に貢献しています。

液体飼料業界の概要

液体飼料市場は非常に細分化されており、多くの国際的な企業と、世界の大手企業と競合する小規模な企業がいくつか存在します。主要企業としては、Archer Daniels Midland Company(ADM)、BASF SE、Bundaberg Molasses、Cargill Incorporated、Dallas Keith Ltd、GrainCorp Limited、Land O'lakes, Inc.、Ridley Corporationなどがあります。他社との契約、新製品の発売、世界規模の製造部門の拡大のための投資は、これらの企業が主に採用している戦略です。一部の企業は、海外市場でメーカーを買収または合併することによって、地理的なプレゼンスを拡大しています。地元の需要に応えるために、企業は国内市場に大規模な投資を行いました。世界の液体飼料市場では、投資が最も好ましい成長戦略であり、その後に合併と買収が続きます。

その他の特典

- エクセル形式の市場予測(ME)シート

- 3か月のアナリストサポート

目次

第1章 イントロダクション

- 調査の前提条件と市場の定義

- 調査範囲

第2章 調査手法

第3章 エグゼクティブサマリー

第4章 市場力学

- 市場概要

- 市場促進要因

- 市場抑制要因

- ポーターのファイブフォース分析

- 供給企業の交渉力

- 買い手の交渉力

- 新規参入業者の脅威

- 代替製品の脅威

- 競争企業間の敵対関係の激しさ

第5章 市場セグメンテーション

- タイプ

- タンパク質

- ミネラル

- ビタミン

- その他のタイプ

- 材料

- 糖蜜

- トウモロコシ

- 尿素

- 他の材料

- 動物の種類

- 反芻動物

- 家禽

- 豚

- 水産養殖

- 他の種類の動物

- 地域

- 北米

- 米国

- カナダ

- メキシコ

- その他北米

- 欧州

- ドイツ

- 英国

- フランス

- その他欧州

- アジア太平洋

- 中国

- 日本

- インド

- オーストラリア

- その他アジア太平洋地域

- 南米

- ブラジル

- アルゼンチン

- その他南米

- アフリカ

- 南アフリカ

- その他アフリカ

- 北米

第6章 競合情勢

- 最も採用されている戦略

- 市場シェア分析

- 企業プロファイル

- Archer Daniels Midland Company

- BASF SE

- Bundaberg Molasses

- Alliance Liquid Feeds Inc.

- Cargill Incorporated

- Dallas Keith Ltd

- GrainCorp Limited

- Land O'lakes Inc.

- Ridley Corporation

- Masterfeeds LP

- Performance Seeds LLC

- Quality Liquid Feeds Inc.

- Westway Feed Products LLC

- Midwest Liquid Feeds LLC

第7章 市場機会と将来の動向

The Liquid Feed Market size is estimated at USD 85.08 billion in 2024, and is expected to reach USD 113.97 billion by 2029, growing at a CAGR of 6.02% during the forecast period (2024-2029).

Key Highlights

- The liquid feed market is projected to experience strong development due to an increase in animal-based food product consumption worldwide. Shifting customer dietary habits toward quality dairy products and meat is expected to contribute to the growth of the liquid feed market over the forecast period. The rapidly growing commercialization of the livestock industry (from feeding to processing) has generated significant demand for nutrient-rich feed supplements in the region. The rising demand for animal products such as meat and dairy has put significant pressure on livestock farmers to improve their competence.

- According to the FAO, North America's total number of cattle and buffaloes was 104,847.4 heads, followed by Europe at 115,190.9 heads, South America at 115,190.9 heads, and Asia at 667,687.5 heads, Oceania at 35,010.1 heads, and Africa at 374,461.8 heads in 2021. The region occupies larger animal farms and a huge number of animals. The vast cattle population that requires feed supplements in huge quantities has been driving the market's growth. Therefore, with the rising demand for liquid feed from large-sized farms, the market is anticipated to grow in the coming years.

- With the rising meat consumption worldwide, the liquid feed industry is estimated to witness a huge demand for better-quality meat. According to the FAO, global consumption of meat proteins in the future is estimated to rise by 14% by 2030, compared to 2018-2020, propelled largely by population growth and income. Protein availability from poultry, beef, pork, and sheep meat is expected to grow by 17.8%, 5.9%, 13.1%, and 15.7%, respectively, by 2030.

Liquid Feed Market Trends

Increase in the Production of Meat and Aquaculture Products

The growing demand for high-grade meat and meat products from health-conscious consumers has spurred the production of meat, hence boosting the liquid feed supplement market globally. Owing to the advantages such as better digestibility in animals, simplified and flexible addition of additives, and the possibility of fermentation, the demand for liquid feed supplements is rising rapidly to aid the production of high-quality meat. According to the USDA report, the total meat consumption accounted for 11,850 metric tons during the year 2021 which is higher than the previous year's stated 11,732 metric tons.

According to the OECD Report 2021, the total meat production remained stable in 2020 at an estimated 328 metric tons, as output increases in poultry and ovine meats offset contractions in pig and bovine meat production. Total poultry meat production in 2020 is estimated at 134 metric tons, up 1.2 % from 2019, underpinned by a sharp rise in demand in China.

Furthermore, the Economic Research Services, US Department of Agriculture, reports that the total consumption of beef in the United States has increased from 55 pounds per capita in 2019 to 58.4 pounds per capita in 2020 and is projected to further rise steadily over the coming years. With vitamins, minerals, and feed additives as part of the composition, a liquid feed supplement is an emerging economical source of balanced nutrition for livestock to cater to the growth of livestock production worldwide.

The demand for seafood is increasing rapidly as more and more people are becoming aware of the health benefits of fish consumption. Increasing life expectancy and limited availability of land and water resources for animal feed production and increasing use of these resources for food and ethanol production are increasing the demand for animal feed in the global meat industry.

Asia-Pacific Dominates the Market

The Asia-Pacific region is the leading animal feed producing and consuming region in the world, thereby inflicting a direct impact on the liquid feed market. The increased scale of industrial livestock production in the region has significantly contributed to an increase in liquid feed production capacities in major economies across the region.

The countries in the region are driving the liquid feed market owing to changing consumption patterns toward more protein-based products, including meat. China is one of the fastest-growing markets, with the country's Feed Industry Association emphasizing the maintenance of minimum protein levels in livestock feed. The other liquid feed supplement markets in the region, including Vietnam, which is the second-largest pork consumer, and India, which is the most potential market for liquid feed supplements, driven by an increasing trend in the intensive farming system, are contributing to the demand for liquid feed supplements in the entire Asia-Pacific belt.

The growth of the feed industry in China has led global compound feed players like Archer Daniels Midland and Cargill to expand and open their new facilities in China. The Zhangzhou feed factory of Archer Daniels Midland Company in China is the fourth compound production facility of the company, which has an annual capacity of 30,000 metric tonne of feed premixes and 80,000 metric tonne of complete feed and concentrates. Cargill has invested in a new premix facility in China to continue growing its feed presence in the region. Sorghum growers in the United States got a big boost when the USDA revealed record sales to China in 2020. According to the National Sorghum Producer, a soy grower body in the USA, the demand surge led by China's animal feed industry was the reason for rising sorghum imports in China.

Liquid Feed Industry Overview

The liquid feed market is highly fragmented, with the presence of many international players and several small players competing with the global giants. The major companies are Archer Daniels Midland Company (ADM), BASF SE, Bundaberg Molasses, Cargill Incorporated, Dallas Keith Ltd, GrainCorp Limited, Land O'lakes, Inc., Ridley Corporation, and others. Agreements with other companies, new product launches, and investments for the expansion of manufacturing units globally have been the strategies mostly adopted by these players. Some of the players have been expanding their geographical presence by acquiring or merging with manufacturers in foreign markets. Major investments were done by companies in their domestic market to cater to the local demand. Investment is the most preferred growth strategy followed by mergers and acquisitions in the global liquid feed market.

Additional Benefits:

- The market estimate (ME) sheet in Excel format

- 3 months of analyst support

TABLE OF CONTENTS

1 INTRODUCTION

- 1.1 Study Assumptions & Market Definition

- 1.2 Scope of the Study

2 RESEARCH METHODOLOGY

3 EXECUTIVE SUMMARY

4 MARKET DYNAMICS

- 4.1 Market Overview

- 4.2 Market Drivers

- 4.3 Market Restraints

- 4.4 Porter's Five Forces Analysis

- 4.4.1 Bargaining Power of Suppliers

- 4.4.2 Bargaining Power of Buyers

- 4.4.3 Threat of New Entrants

- 4.4.4 Threat of Substitute Products

- 4.4.5 Intensity of Competitive Rivalry

5 MARKET SEGMENTATION

- 5.1 Type

- 5.1.1 Proteins

- 5.1.2 Minerals

- 5.1.3 Vitamins

- 5.1.4 Other Types

- 5.2 Ingredients

- 5.2.1 Molasses

- 5.2.2 Corn

- 5.2.3 Urea

- 5.2.4 Other Ingredients

- 5.3 Animal Type

- 5.3.1 Ruminant

- 5.3.2 Poultry

- 5.3.3 Swine

- 5.3.4 Aquaculture

- 5.3.5 Other Animal Types

- 5.4 Geography

- 5.4.1 North America

- 5.4.1.1 United States

- 5.4.1.2 Canada

- 5.4.1.3 Mexico

- 5.4.1.4 Rest of North America

- 5.4.2 Europe

- 5.4.2.1 Germany

- 5.4.2.2 United Kingdom

- 5.4.2.3 France

- 5.4.2.4 Rest of Europe

- 5.4.3 Asia-Pacific

- 5.4.3.1 China

- 5.4.3.2 Japan

- 5.4.3.3 India

- 5.4.3.4 Australia

- 5.4.3.5 Rest of Asia-Pacific

- 5.4.4 South America

- 5.4.4.1 Brazil

- 5.4.4.2 Argentina

- 5.4.4.3 Rest of South America

- 5.4.5 Africa

- 5.4.5.1 South Africa

- 5.4.5.2 Rest of Africa

- 5.4.1 North America

6 COMPETITIVE LANDSCAPE

- 6.1 Most Adopted Strategies

- 6.2 Market Share Analysis

- 6.3 Company Profiles

- 6.3.1 Archer Daniels Midland Company

- 6.3.2 BASF SE

- 6.3.3 Bundaberg Molasses

- 6.3.4 Alliance Liquid Feeds Inc.

- 6.3.5 Cargill Incorporated

- 6.3.6 Dallas Keith Ltd

- 6.3.7 GrainCorp Limited

- 6.3.8 Land O'lakes Inc.

- 6.3.9 Ridley Corporation

- 6.3.10 Masterfeeds LP

- 6.3.11 Performance Seeds LLC

- 6.3.12 Quality Liquid Feeds Inc.

- 6.3.13 Westway Feed Products LLC

- 6.3.14 Midwest Liquid Feeds LLC