|

市場調査レポート

商品コード

1849959

自動車用センサ:市場シェア分析、産業動向、統計、成長予測(2025年~2030年)Automotive Sensors - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2025 - 2030) |

||||||

カスタマイズ可能

適宜更新あり

|

|||||||

| 自動車用センサ:市場シェア分析、産業動向、統計、成長予測(2025年~2030年) |

|

出版日: 2025年06月23日

発行: Mordor Intelligence

ページ情報: 英文 150 Pages

納期: 2~3営業日

|

概要

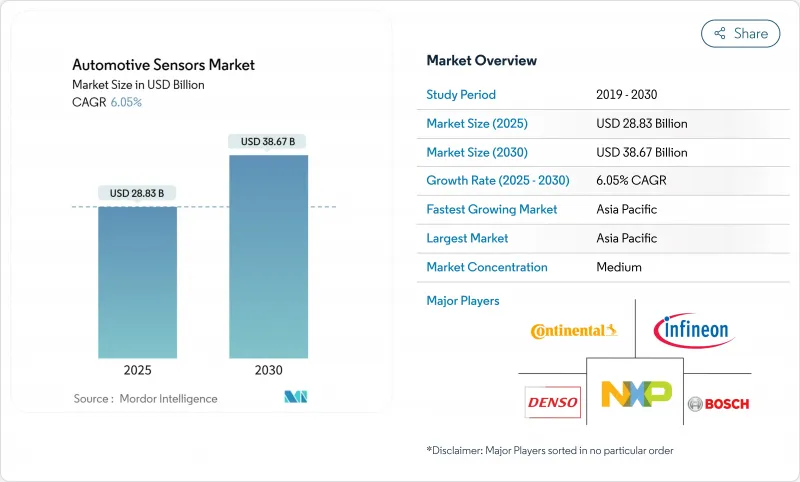

自動車用センサ市場は2025年に288億3,000万米ドルに達し、2030年にはCAGR 6.05%で386億7,000万米ドルに達すると予測されます。

市場の成長は、ADAS(先進運転支援システム)の加速する展開、新たなセンシングポイントを追加する電動化の義務化、コスト効率の高い微小電気機械システム(MEMS)を大規模に提供する半導体産業の能力に支えられています。特に推進システムでは、高価格の知覚技術が従来のコンポーネントに取って代わる。排出ガス削減と衝突回避性能を求める規制圧力が需要を安定させる一方、MEMSの平均販売価格(ASP)の下落が自動車セグメント全体の採用障壁を引き下げています。そのため、自動車用センサ市場は、基本的な計測機能から、ローカルでデータを処理できるインテリジェントで接続されたエッジデバイスへと進化しています。

世界の自動車用センサ市場の動向と洞察

ADASおよび自律走行センサーの普及

自動緊急ブレーキ、レーンキーピングアシスト、歩行者検知は、今後の安全性評価において、車両あたりのセンサ数を増加させます。半導体ロードマップでは、レベル2+機能が標準となる2027年までにADASが自動車用チップ需要の3分の1近くを占めると予測しています。中国ブランドはADASスイートを最小限のコストでバンドルすることで価格競争を激化させ、グローバル・サプライヤーは性能を損なうことなくシステム価格を引き下げる必要に迫られています。レーダー、LiDAR、カメラのフュージョンは99.97%の検出精度に達しようとしているが、テラバイト規模のデータ負荷を生み出し、待ち時間を削減するためにセンサーエッジで処理されることが増えています。したがって、エッジAI機能は、自動車用センサ市場における次の差別化レバーとなります。

排ガス規制と安全規制が圧力・ガスセンサーを後押し

米国環境保護庁の2027~2032年規則では、温室効果ガスの排出量を50%削減することが義務付けられており、排気後処理効率のリアルタイム・センシングを余儀なくされています。並行する水素自動車規制(FMVSS 307/308)では、新しい燃料システムに圧力と漏れ検知の要件が追加されます。ユーロ7は粒子状物質とNOxの規制を拡大し、精密ガスセンサー需要に拍車をかけ、英国のプログレッシブ・セーフ・システムは、交通弱者を保護するために大型トラックに死角検知を導入します。重複する規制は設計ウィンドウを強化し、高精度の圧力センサーとガスセンサーに対する複数年の需要を確保します。

大衆車へのセンサーコスト圧力

2023年から2029年にかけて、自動車の平均半導体含有量は急速に上昇し、価格に敏感なセグメントのOEMマージンを圧迫します。低価格の中国EVブランドは、すでにフルADASスイートを追加料金なしで提供しており、既存サプライヤーへの価格圧力が高まっています。したがって、ティアワンセンサーメーカーは、収益性を損なうことなく価値を提供するために、機能を統合し、パッケージを縮小し、システムオンチップ設計を採用しなければならないです。

セグメント分析

加速度計とジャイロスコープが電子安定制御、ナビゲーション、ADASスタックを支えているため、慣性センサーは2024年の売上高の28.13%を占めました。より高分解能の慣性計測ユニット(IMU)は現在、ゾーン・アーキテクチャに組み込まれており、サプライヤーはケーブル配線を削減してシステム全体の重量を減らすために、AEC-Q100グレード1に適合する自己診断機能を統合しています。磁気センサーはEVのトラクション・モーター制御に採用され、ガスセンサーは排ガス規制とキャビンエア規制に対応します。圧力・温度センサーは、燃焼エンジンのみならず、バッテリーの熱暴走検知にも拡大。

システムレベルの統合が加速:加速度計、ジャイロスコープ、磁力計の機能を統合したパッケージにより、OEMのSKU数が削減され、認定サイクルが簡素化されます。MEMSのASPが低下しているため、慣性デバイスは大衆車向けに経済的に実現可能であり、エッジAIブロックがオンダイで登場し、モーションデータをローカルで事前フィルタリングするようになっています。自律性のレイヤーが増えるたびに、より細かいモーション認識が必要になるため、この基本カテゴリーの2030年までのCAGRは6.47%となります。

パワートレイン・センシングは、燃料計測、点火、ターボ・ブースト、後処理制御に不可欠な役割を果たすことで、2024年の売上高の40.55%を達成しました。しかし、バッテリー・エレクトリック・アーキテクチャでは、いくつかのレガシー計測が省略されるため、長期的な成長は鈍化します。対照的に、テレマティクス・センサーは、利用ベースの保険と車両最適化がGPS、加速度計、OBDデータストリームを採用して衝突頻度を最大43%低減するため、CAGRが最も早く8.86%を記録します。

ボディ・エレクトロニクスは、快適機能の普及に伴い1桁台半ばの成長を維持し、車両セキュリティはアラームから統合型侵入検知レーダーへと進化します。ソフトウェアで定義された車両は、機械的な作動からデータへと価値をシフトさせ、OEMは予測保守サブスクリプションを通じてセンサーのペイロードを収益化する傾向を強めています。この再編成は、純粋なパワートレイン需要の先細りを緩和し、コネクテッドサービスへと収益を多様化させる。

地域分析

2024年の売上シェアはアジア太平洋が42.30%でトップであり、2030年までのCAGRは9.10%と最も早いと予想されます。中国はすでに世界のEVの約62%、バッテリーの77%を製造しており、センサーの広大な国産市場を提供し、規模の優位性を保証しています。業界別チャンピオンのBYDなどは、カメラや電磁気デバイスを含め、半導体の70%までを自社で製造しており、現地での供給ループを強化しています。日本は数十年にわたるセンサーのノウハウを活用する一方で、政府の優遇措置によって新たなウエハー生産能力を誘致しており、台湾の鋳造工場は最先端のMEMS生産にとって極めて重要な存在であり続けています。政府の補助金と積極的な電動化目標は、この地域の拡大を強化します。

北米は、強固な安全規制とチップ製造の現地化のための資金援助により、プレミアムADASに重点を置いています。CHIPS法の資本助成金と税制優遇措置は、海外鋳造への依存を減らし、弾力的な供給基盤を支えます。NHTSAは、新車アセスメントプログラムにADASの指標を追加することで、2026年モデル以降の重要なセンサーのベースライン搭載を保証し、自動車クラス全体の安定した需要を下支えしています。

欧州では、乗用車と大型トラックの両方でセンサー密度を高める排ガスコンプライアンスと都市安全義務付けが強調されています。Euro 7規則とプログレッシブ・セーフ・システム要件は、ガス検知器と死角ソリューションに新たな機会をもたらします。同時に、輸入される中国製EVとのコスト競争により、欧州のサプライヤーは精度を犠牲にすることなくコストダウンの取り組みを加速せざるを得なくなり、自動車用センサ市場にとって課題は多いがイノベーションに富んだ環境となっています。

その他の特典:

- エクセル形式の市場予測(ME)シート

- 3ヶ月間のアナリストサポート

よくあるご質問

目次

第1章 イントロダクション

- 調査の前提条件と市場の定義

- 調査範囲

第2章 調査手法

第3章 エグゼクティブサマリー

第4章 市場情勢

- 市場概要

- 市場促進要因

- ADASと自動運転センサーの普及

- 排出ガスと安全対策として駆動圧力/ガスセンサーの搭載が義務付けられている

- EV熱電池センサーのブーム

- MEMSのASPの低下により大量導入が可能に

- OTA対応自己診断スマートセンサー

- 利用ベース保険テレマティクスの需要

- 市場抑制要因

- 量販車へのセンサーコスト圧力

- 半導体ウエハ供給の変動

- ADASの責任問題により新しいセンサーの仕様が遅れる

- センサーデータの収益化におけるデータプライバシーの制限

- バリュー/サプライチェーン分析

- 規制情勢

- テクノロジーの展望

- ポーターのファイブフォース

- 新規参入業者の脅威

- 買い手の交渉力

- 供給企業の交渉力

- 代替品の脅威

- 競争企業間の敵対関係

第5章 市場規模と成長予測

- タイプ別

- 温度センサー

- 圧力センサー

- スピードセンサー

- レベル/位置センサー

- 磁気センサー

- ガスセンサー

- 慣性センサー

- 用途別

- パワートレイン

- ボディエレクトロニクス

- 車両セキュリティシステム

- テレマティクス

- 車両タイプ別

- 乗用車

- 商用車

- 推進技術による

- 内燃機関車

- バッテリー電気自動車(BEV)

- プラグインハイブリッド車(PHEV)

- 燃料電池電気自動車(FCEV)

- 販売チャネル別

- OEM装着センサー

- アフターマーケット

- 地域別

- 北米

- 米国

- カナダ

- その他北米地域

- 南米

- ブラジル

- アルゼンチン

- その他南米

- 欧州

- ドイツ

- 英国

- フランス

- ロシア

- その他欧州地域

- アジア太平洋地域

- 中国

- 日本

- インド

- 韓国

- その他アジア太平洋地域

- 中東・アフリカ

- トルコ

- GCC

- 南アフリカ

- その他中東・アフリカ地域

- 北米

第6章 競合情勢

- 市場集中度

- 戦略的動向

- 市場シェア分析

- 企業プロファイル

- Robert Bosch GmbH

- DENSO Corporation

- Continental AG

- Infineon Technologies AG

- NXP Semiconductors NV

- Sensata Technologies PLC

- Texas Instruments Inc.

- Analog Devices Inc.

- Aptiv PLC

- ST Microelectronics NV

- Valeo SA

- Honeywell International Inc.

- Allegro MicroSystems LLC

- Murata Manufacturing Co.

- CTS Corporation

- Littelfuse Inc.

- ON Semiconductor Corp.

- TE Connectivity Ltd.

- Autoliv Inc.

- Melexis NV