|

市場調査レポート

商品コード

1687310

住宅用電池:市場シェア分析、産業動向、成長予測(2025~2030年)Residential Battery - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2025 - 2030) |

||||||

カスタマイズ可能

適宜更新あり

|

|||||||

| 住宅用電池:市場シェア分析、産業動向、成長予測(2025~2030年) |

|

出版日: 2025年03月18日

発行: Mordor Intelligence

ページ情報: 英文 216 Pages

納期: 2~3営業日

|

- 全表示

- 概要

- 目次

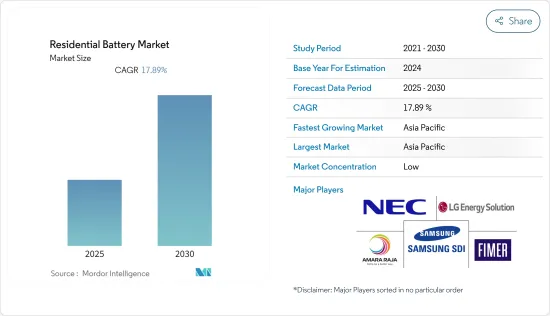

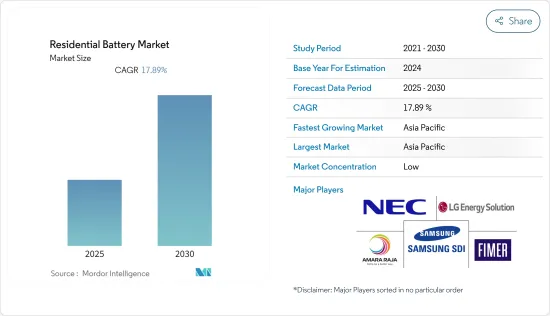

住宅用電池市場は予測期間中に17.89%のCAGRで推移する見込みです。

調査対象市場は2020年にCOVID-19の影響を受けたもの、回復して流行前の水準に達しました。

リチウムイオン電池の価格下落が、予測期間中の市場成長を牽引すると予想されます。しかし、鉛蓄電池の環境上の欠点は、予測期間中の市場成長の妨げになると予想されます。オフグリッドソーラー利用の増加は、予測期間中、世界の住宅用電池市場に有利な成長機会をもたらすと予想されます。

アジア太平洋は調査対象市場を独占しており、予測期間中に最も高いCAGRで推移すると予想されます。この成長は、中国、インド、日本における住宅用屋根上太陽光発電設備への投資と導入の増加に起因しています。

住宅用電池市場の動向

リチウムイオン電池セグメントが市場を独占する見込み

リチウムイオン(Li-ion)電池は、鉛電池などの他の技術に比べて技術的にさまざまな利点があります。充電式リチウムイオン電池は、平均して5,000回以上のサイクルを記載しています。

リチウムイオン電池は、鉛電池ほど頻繁なメンテナンスや交換を必要としません。リチウムイオン電池は放電サイクルを通じて電圧を維持するため、電気部品の効率がより高く長持ちします。リチウムイオン電池の初期コストは高いもの、寿命と性能を考慮すると、鉛蓄電池よりも実際のコストははるかに低いです。

電池はエネルギー貯蔵システムで重要な役割を果たし、特に住宅用エネルギー貯蔵システムで使用されるシステムの総コストの大部分を占めています。再生可能エネルギー源の総設備容量は世界中でかなりの割合で増加しており、住宅へのソーラー屋根の設置も増加しています。

太陽光屋根の容量の増加は、電池エネルギー貯蔵の需要増加を促進すると考えられます。そのため、住宅用の新しいエネルギー貯蔵システム(ESS)の出現は、予測期間中にリチウムイオン電池の需要を押し上げると予想されます。リチウムイオン電池は、軽量、充電時間が短い、充電サイクル数が多い、価格が低下しているなどの特性から、この用途に適しています。

価格が低下しているため、リチウムイオン電池は最近、住宅用太陽光発電や家庭用インバータの蓄電システムとして人気を集めています。2021年、リチウムイオン電池の価格は123米ドル/kWhで、2013年の668米ドル/kWhから81.58%下落しました。これまでの住宅用エネルギー貯蔵施策は、かなり発展途上です。しかし、米国やドイツのような国々は、国の施策行動や規制措置を通じて、地域のエネルギー貯蔵市場に機会を作ろうとしています。

例えば、2022年10月、大統領の超党派インフラ法の一環として、米国エネルギー省(DOE)は、海外から輸入される電池、材料、部品の国内製造を拡大するプロジェクトの第1弾を発表しました。合計28億米ドルが、リサイクル材料、リチウム、黒鉛、その他の部品電池材料から部品を製造するなどの新しいアプローチを抽出、加工、実証するための商業規模の施設を12州で建設・拡大するための20社に授与されます。2021年11月、デュラセルは米国の新設または既存の住宅用太陽光発電システムに適合するリン酸鉄リチウム(LFP)電池を発売しました。この電池の定格出力は5kW、蓄電容量は14kWhです。電圧範囲は44.5~53.5V、最大充放電電流は74.0Aで、往復効率は85.7%以上、6,000サイクル以上の性能が保証されています。

したがって、上記の要因から、予測期間中はリチウムイオン電池セグメントが市場を独占すると予想されます。

アジア太平洋が市場を独占する見込み

アジア太平洋は、天然資源と人的資源に恵まれた複数の経済成長地域を有しています。この地域は、中国とインドが主要貢献国であり、収益の大半を占めています。これらの国々は、予測期間中に巨大な成長の可能性を示すと予想されています。

政府の施策と規制支援により、中国の住宅用電池市場は予測期間中に成長すると予想されます。中国政府はすでに、補助金や設置目標を通じて太陽光関連機器の国内需要の高成長を刺激する能力を示しています。

2020年1~9月の中国の住宅用屋根上太陽光発電の総設置容量は741万kWで、2021年には64.61%増加しました。2021年9月には214万kWの住宅用屋根上太陽光発電容量が追加されました。2022年2月、Bslbattはオフグリッド太陽光エネルギー貯蔵用のモジュール型リチウムイオン電池を中国で発表しました。この電池の蓄電容量は5.1~30.7kWhで、最大6,000回の充電サイクルまで安定稼働が可能です。このように、住宅部門におけるこのような新しい電池技術は、予測期間中に調査した市場の成長を高めると予想されます。

この地域のもう一つの重要な国はインドであり、2021年12月現在、393.83GWの設備容量で世界第5位の発電能力を占めています。しかし、インドは停電に直面しています。インド政府は、屋根上太陽光発電を含む再生可能エネルギー発電容量を大幅に増やすことで、1日24時間の電力供給を目指しており、住宅用電池の需要増加が見込まれています。

インド政府はインド国内にリチウムイオン電池製造工場を設置し、2022年に生産を開始することを推進しており、リチウムイオン電池のコストは低下すると予想されます。例えば、中央電気化学ラボ(CECRI)は2022年10月、インドのチェンナイで、1日当たり1,000個の電池を生産する能力を持つ、独自開発のリチウムイオン電池製造工場の建設を開始しました。この施設は、タラマニにある科学産業研究評議会(CSIR)マドラスコンプレックス内に2024年までに完成する予定です。

アジア太平洋は最も急速に都市化が進んでいる国の本拠地であり、民生用電子機器製品、バックアップ電源システムなど様々な用途の住宅用電池に大きな需要が見込まれます。

住宅用電池産業概要

住宅用電池市場はセグメント化されています。市場の主要企業(順不同)には、FIMER SpA、Amara Raja Batteries Ltd、Samsung SDI、NEC Corporation、LG Energy Solution Ltd.などがあります。

その他の特典

- エクセル形式の市場予測(ME)シート

- 3ヶ月間のアナリストサポート

目次

第1章 イントロダクション

- 調査範囲

- 市場の定義

- 調査の前提

第2章 調査手法

第3章 エグゼクティブサマリー

第4章 市場概要

- イントロダクション

- 2027年までの市場規模と需要予測(単位:10億米ドル)

- 最近の動向と開発

- 政府の規制と施策

- 市場力学

- 促進要因

- 抑制要因

- サプライチェーン分析

- ポーターのファイブフォース分析

- 供給企業の交渉力

- 消費者の交渉力

- 新規参入業者の脅威

- 代替品の脅威

- 競争企業間の敵対関係

第5章 市場セグメンテーション

- タイプ別

- リチウムイオン電池

- 鉛蓄電池

- その他

- 地域別

- 北米

- アジア太平洋

- 欧州

- 南米

- 中東・アフリカ

第6章 競合情勢

- M&A、合弁事業、提携、協定

- 主要企業の戦略

- 市場シェア分析

- 企業プロファイル

- Duracell Inc.

- Energizer Holding Inc.

- BYD Co. Ltd

- FIMER SpA

- LG Energy Solution Ltd

- Panasonic Corporation

- Samsung SDI Co. Ltd

- Siemens AG

- Luminous Power Technologies Pvt. Ltd

- Amara Raja Batteries Ltd

- Delta Electronics Ltd

- NEC Corporation

- Tesla Inc.

第7章 市場機会と今後の動向

The Residential Battery Market is expected to register a CAGR of 17.89% during the forecast period.

Although the market studied was affected by COVID-19 in 2020, it recovered and reached pre-pandemic levels.

The declining prices of lithium-ion batteries are expected to drive the growth of the market studied during the forecast period. However, the environmental disadvantages of lead-acid batteries are expected to hamper the growth of the market studied during the forecast period. An increase in off-grid solar utilization is expected to create lucrative growth opportunities for the global residential battery market during the forecast period.

Asia-Pacific is dominating the market studied, and it is expected to witness the highest CAGR during the forecast period. This growth is attributed to the increasing investments and the adoption of residential rooftop solar installations in China, India, and Japan.

Residential Battery Market Trends

Lithium-ion Battery Segment Expected to Dominate the Market

Lithium-ion (Li-ion) batteries offer various technical advantages over other technologies, such as lead-acid batteries. Rechargeable Li-ion batteries, on average, offer cycles more than 5,000 times compared to lead-acid batteries that last around 400-500 times.

Li-ion batteries do not need as frequent maintenance and replacement as lead-acid batteries. Li-ion batteries maintain their voltage throughout the discharge cycle, allowing greater and longer-lasting efficiency of electrical components, whereas the voltage of lead-acid batteries drops consistently throughout the discharge cycle. Despite the higher upfront cost of Li-ion batteries, the true cost is much lesser than lead-acid batteries when considering lifespan and performance.

Batteries play a crucial part in energy storage systems and are responsible for a major portion of the total cost of the system, especially used in residential energy storage systems. The total installed capacity of renewable energy sources is increasing at a significant rate worldwide, and so is the installation of solar rooftops on residential buildings.

The increase in solar rooftop capacity is likely to foster an increase in the demand for battery energy storage. Therefore, the emergence of new energy storage systems (ESS) for residential applications is expected to boost the demand for lithium-ion batteries during the forecast period. Properties of lithium-ion batteries, such as less weight, low charging time, a higher number of charging cycles, and declining cost, make it preferable for this application.

Due to their declining prices, lithium-ion batteries have recently gained popularity as battery storage systems for residential solar and home inverters. In 2021, the price of the lithium-ion battery was USD 123/kWh, which declined by 81.58% from USD 668/KWh in 2013. The residential energy storage policies to date are quite nascent. However, countries, like the United States and Germany, through state policy action and regulatory action, are creating opportunities in the local energy storage markets.

For instance, in October 2022, as part of the President's Bipartisan Infrastructure Law, the US Department of Energy (DOE) announced the first set of projects to expand domestic manufacturing of batteries, materials, and components imported from overseas. A total of USD 2.8 billion will be awarded to the 20 companies for building and expanding commercial-scale facilities in 12 states for extracting, processing, and demonstrating new approaches, such as manufacturing components from recycled materials, lithium, graphite, and other components battery materials. In November 2021, Duracell launched a lithium iron phosphate (LFP) battery compatible with new or existing residential PV systems in the United States. The battery has a power rating of 5 kW and a storage capacity of 14 kWh. It has a voltage range from 44.5 to 53.5 V and a maximum charge and discharges current of 74.0 A. The roundtrip efficiency is over 85.7%, with a guaranteed performance of over 6,000 cycles.

Therefore, owing to the above-mentioned factors, the lithium-ion battery segment is expected to dominate the market during the forecast period.

Asia-Pacific Expected to Dominate the Market

Asia-Pacific has multiple growing economies with substantial natural and human resources. The region holds the majority share in revenue, with China and India being the major contributors. These countries are anticipated to exhibit immense growth potential during the forecast period.

Due to the government's policy and regulatory support, the Chinese residential battery market is expected to grow during the forecast period. The Chinese government has already shown its ability to stimulate high growth in domestic demand for solar-related equipment through subsidies and installation targets.

In the first nine months of 2020, China's total residential rooftop solar capacity installed stood at 7.41 GW, which increased by 64.61% in 2021. The country added 2.14 GW of residential rooftop solar capacity in September 2021. In February 2022, Bslbatt unveiled a modular lithium-ion battery for off-grid solar energy storage in China. The battery has a storage capacity ranging from 5.1 to 30.7 kWh and can provide steady operation for up to 6,000 charge cycles. Thus, such new battery technologies in the residential sector are anticipated to increase the growth of the market studied during the forecast period.

Another important country in the region is India, which accounts for the world's fifth-largest power generation capacity, with an installed capacity of 393.83 GW, as of December 2021. However, India faces power outages. The Government of India aimed to supply electricity 24 hours a day by significantly adding to renewable energy generation capacity, including rooftop solar power, which is anticipated to increase the demand for residential batteries.

With the government of India pushing to install lithium-ion battery manufacturing plants in India and start production in 2022, the cost of lithium-ion batteries is expected to drop. For instance, in October 2022, the Central Electrochemical Research Institute (CECRI) started building an indigenously-developed lithium-ion battery manufacturing plant in Chennai, India, with the capacity to produce 1,000 batteries per day. The facility will be completed by 2024 at the Council of Scientific and Industrial Research (CSIR) Madras Complex at Taramani.

Asia-Pacific is home to the fastest urbanizing countries, which is anticipated to create a significant demand for residential batteries for various applications, including consumer electronics, backup power supply systems, etc.

Residential Battery Industry Overview

The residential battery market is fragmented. Some of the major companies in the market (in no particular order) include FIMER SpA, Amara Raja Batteries Ltd, Samsung SDI Co. Ltd, NEC Corporation, and LG Energy Solution Ltd.

Additional Benefits:

- The market estimate (ME) sheet in Excel format

- 3 months of analyst support

TABLE OF CONTENTS

1 INTRODUCTION

- 1.1 Scope of the Study

- 1.2 Market Definition

- 1.3 Study Assumptions

2 RESEARCH METHODOLOGY

3 EXECUTIVE SUMMARY

4 MARKET OVERVIEW

- 4.1 Introduction

- 4.2 Market Size and Demand Forecast in USD billion, till 2027

- 4.3 Recent Trends and Developments

- 4.4 Government Policies and Regulations

- 4.5 Market Dynamics

- 4.5.1 Drivers

- 4.5.2 Restraints

- 4.6 Supply Chain Analysis

- 4.7 Porter's Five Forces Analysis

- 4.7.1 Bargaining Power of Suppliers

- 4.7.2 Bargaining Power of Consumers

- 4.7.3 Threat of New Entrants

- 4.7.4 Threat of Substitutes Products and Services

- 4.7.5 Intensity of Competitive Rivalry

5 MARKET SEGMENTATION

- 5.1 By Type

- 5.1.1 Lithium-ion Battery

- 5.1.2 Lead-acid Battery

- 5.1.3 Others Types

- 5.2 By Geography

- 5.2.1 North America

- 5.2.2 Asia-Pacific

- 5.2.3 Europe

- 5.2.4 South America

- 5.2.5 Middle East and Africa

6 COMPETITIVE LANDSCAPE

- 6.1 Mergers and Acquisitions, Joint Ventures, Collaborations, and Agreements

- 6.2 Strategies Adopted by Leading Players

- 6.3 Market Share Analysis

- 6.4 Company Profiles

- 6.4.1 Duracell Inc.

- 6.4.2 Energizer Holding Inc.

- 6.4.3 BYD Co. Ltd

- 6.4.4 FIMER SpA

- 6.4.5 LG Energy Solution Ltd

- 6.4.6 Panasonic Corporation

- 6.4.7 Samsung SDI Co. Ltd

- 6.4.8 Siemens AG

- 6.4.9 Luminous Power Technologies Pvt. Ltd

- 6.4.10 Amara Raja Batteries Ltd

- 6.4.11 Delta Electronics Ltd

- 6.4.12 NEC Corporation

- 6.4.13 Tesla Inc.