|

|

市場調査レポート

商品コード

1560895

日本の食品サプリメント市場:2024年~2027年Japan Food Supplements - 2024-2027 |

||||||

カスタマイズ可能

適宜更新あり

|

|||||||

| 日本の食品サプリメント市場:2024年~2027年 |

|

出版日: 2024年09月23日

発行: DataM Intelligence

ページ情報: 英文 204 Pages

納期: 即日から翌営業日

|

- 全表示

- 概要

- 目次

レポート概要

日本の食品サプリメントの市場規模は、2023年に171億2,179万米ドルに達し、2027年には234億8,673万米ドルに達すると予測され、予測期間2024年~2027年のCAGRは8.49%で成長する見込みです。

日本の消費者は、特定の健康効果をサポートする製品を強く好む傾向があります。これには、免疫サポート、消化器系の健康、認知機能をターゲットにしたサプリメントが含まれます。日本の堅調な美容・パーソナルケア産業を反映して、皮膚の健康増進や育毛に焦点を当てた美容サプリメントも人気があります。

日本における栄養補助食品を規制する枠組みは厳しく、製品の安全性と有効性を重視しています。製品は厳格な試験を受け、厚生労働省(MHLW)や消費者庁(CAA)といった当局の認可を受けなければなりません。透明性と消費者の信頼を確保するため、表示規制の遵守が義務付けられています。

栄養補助食品は主に、薬局、ドラッグストア、健康食品店、スーパーマーケットなど、確立されたチャネルを通じて販売されています。eコマース・プラットフォームの台頭によりアクセスはさらに拡大し、全国の消費者に利便性と幅広い製品群を提供しています。

日本の複雑な規制状況を乗り切ることは、市場参入を目指す新規参入者にとって課題となります。しかし、特に、特定の健康上の懸念に対応したり、独自の成分を活用したりする製品の開発においては、イノベーションの機会が豊富にあります。eコマースの成長は、消費者への直接販売や個別化されたマーケティング戦略を可能にし、拡大のもう一つの道を示しています。

日本の食品サプリメント市場は、健康、ウェルネス、規制遵守に焦点を当てながら進化を続けています。消費者の嗜好を理解し、それに適応することと、規制要件をうまく乗りこなすことは、このダイナミックな分野で持続的な成長と成功を収めるために極めて重要です。

市場促進要因

栄養不足の増加

魚、米、野菜、味噌や醤油のような発酵食品に重点を置いてきた伝統的な日本人の食生活は、加工食品、糖分、脂肪分を多く含む欧米化した食生活に取って代わられつつあります。こうした食生活の変化は、栄養摂取のアンバランスを招き、ビタミン、ミネラル、必須脂肪酸の欠乏につながる可能性があります。

日本は健康的な食習慣で知られていますが、食生活の多様性は限られています。一部の人々は、ビタミン、ミネラル、食物繊維の重要な供給源である果物、野菜、全粒穀物を十分に摂取していない可能性があります。こうして栄養不足が増加し、市場の成長を後押ししています。

例えば、2022年版世界栄養報告書によると、日本は食事に関連した非感染性疾患(NCD)目標の達成に向けて限られた進展しか示していません。成人(18歳以上)女性の4.3%、成人男性の6.0%が肥満を抱えながら生活しています。日本の肥満率は、地域平均の女性10.3%、男性7.5%より低いです。成人女性(罹患率5.0%)を見ると、糖尿病の目標達成は「順調」ですが、成人男性(罹患率9.1%)を見ると、糖尿病の目標達成は「道半ば」です。

さらに、急速な都市化と多忙なライフスタイルは、しばしば不規則な食事パターンを招き、十分な栄養価を欠く可能性のあるコンビニエンス・フードに頼ることになります。栄養補助食品は、多忙なスケジュールや食生活の課題の中で、必要な栄養素を確実に摂取するための実用的な解決策を提供します。この動向は、利便性と健康意識が交差する日本の都市生活者の間で特に顕著です。

市場の成長は、科学、技術、消費者教育、規制当局のサポートの進歩によってさらに促進され、これらの進歩が総合的に栄養補助食品の入手しやすさ、安全性、有効性を高めています。

各社の戦略

小売チェーン、薬局、健康食品店、eコマース・プラットフォームとの提携は、市場へのリーチを拡大し、製品へのアクセス性を高めます。ヘルスケア専門家、ウェルネス・センター、企業のウェルネス・プログラムとの戦略的パートナーシップも、製品の推奨と流通を促進します。

例えば、2021年にKerryはPharma Foods International Co.Ltd.(PFI)と提携し、機能性食品・飲食品および栄養補助食品向けの共同健康成分技術の開発、応用、世界的販売を行っています。京都に本社を置くファーマフーズ・インターナショナルは、機能性製品、栄養補助食品、化粧品、医薬品に応用するために天然食品由来から開発された革新的な成分のパイオニアでありリーダーです。

さらに、キリンホールディングスは2022年、日本における免疫ケアを強化するため、機能性食品のラインアップを拡充しました。キリンホールディングスは、外部のパートナー企業との協力により、免疫機能の訴求を強化し、独自のポストバイオティクスであるラクトコッカス・ラクティス株「プラズマ」を配合した製品数を増やしています。キリングループは、免疫と質の高い睡眠のためのデュアルケアサプリメント「キリンiMuse免疫ケア快眠プラス」を発売しました。

さらに2023年、日本の医薬品メーカーである大塚製薬は、女性用サプリメントのポートフォリオを多様化するため、親会社の大塚ホールディングスが米国の女性用健康食品会社ボナファイデ・ヘルスを4億2,500万米ドルで買収しました。この買収により、大塚製薬は女性用サプリメントやその他の分野の事業を拡大しています。これらの戦略は、日本の食品サプリメント市場で事業を展開する企業にとって、成長の原動力となり、市場シェアを拡大し、競争優位性を維持するものです。

市場抑制要因

過剰摂取リスクの認識

日本の消費者は、医師や薬剤師などのヘルスケア専門家に健康のアドバイスや推奨を求めることが多いです。医療専門家は、バランスの取れた食事とライフスタイルから栄養素を摂取することの重要性を強調し、サプリメントの過剰摂取に注意を促すことがあります。このような助言は、サプリメントの使用に関する消費者の認識や意思決定に影響を与える可能性があります。

一部の消費者やヘルスケア専門家の間では、サプリメントから特定の栄養素を過剰摂取すると、健康への悪影響につながる潜在的なリスクが懸念されています。このような警戒心は、消費者の行動や使用パターンに影響を与える可能性があります。例えば2024年には、栄養補助食品と一般用医薬品を販売してきた小林製薬が、懸念の声を受けて製品を回収しました。

日本では、コレステロール値を下げる栄養補助食品が、国内で2人の死亡と約106人の入院につながった可能性があると推測される中、全国的な回収が行われました。同社は、コレステロール値を下げることで有名な「紅麹コレステヘルプ」約300万個を含む5製品を回収しました。

さらに、過剰摂取のリスクを認識することが、消費者の態度、規制政策、ヘルスケアアドバイス、市場力学に影響を及ぼし、日本の食品サプリメント市場を抑制しています。こうした課題を克服するには、教育、透明性、厳格な安全基準の遵守を通じて消費者の信頼を築くとともに、バランスの取れた食事とともに総合的な健康と福祉を支えるサプリメントの補完的な役割を強調する必要があります。このように、上記の要因が市場の成長を抑制しています。

市場セグメンテーション

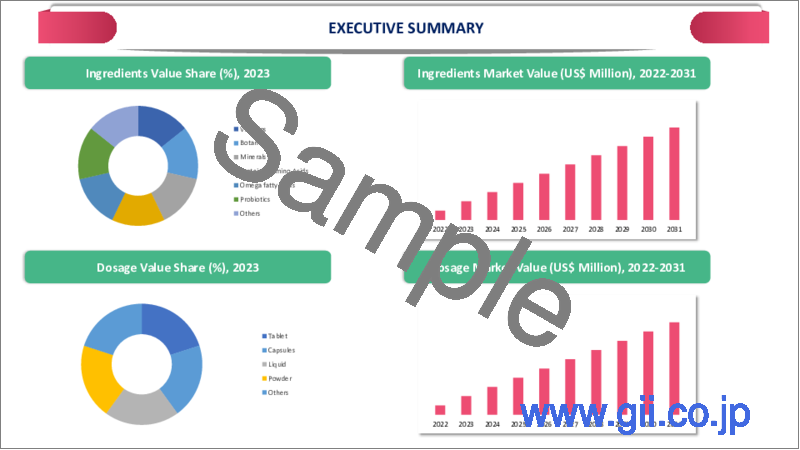

日本の食品サプリメント市場は、成分、投与形態、用途、年齢、流通チャネルに基づいて区分されます。

アンチ/ヘルシーエイジング需要の高まりがセグメント成長を牽引

2024~2027年の予測期間中、アンチ/ヘルシーエイジングセグメントが市場の11.29%以上を占め、優位を占めると予測されます。日本の食品サプリメント市場においてアンチ/ヘルシーエイジングセグメントが優位を占めているのは、主に日本の急速な高齢化と、長寿と健康に焦点を当てた文化的背景によるものです。

日本は世界でも有数の高齢国です。この人口動態の変化が、関節の健康、認知機能、骨の強さをサポートする製品など、健康的な加齢を促進するサプリメントの需要を押し上げています。例えば、総務省が発表した数字によると、65歳以上と定義される日本の高齢者の割合も過去最高を記録しており、人口の29.1%を占め、これは世界で最も高い割合です。

日本の医療制度は、定期的な健康診断や予防医療を推進しており、高齢者が加齢に関連した症状を管理するためのサプリメントを積極的に求めるよう促しています。心臓の健康のためのオメガ3脂肪酸や腸の健康のためのプロバイオティクスのような製品は、その予防効果のために広く消費されています。

多くの大手企業がアンチエイジング分野に注力し、日本で革新的なサプリメントを発売しています。例えば、資生堂は2024年1月、アンプル飲料の形で提供される美容サプリメントの新しいセットを2024年に日本と中国で発売すると、同社の中国ビジネス・イノベーションズ・アンド・インベストメンツの上級副社長が発表しました。

持続可能性分析

日本の食品サプリメント市場における持続可能性は、環境にやさしい慣行に対する消費者の需要、規制圧力、企業責任に後押しされ、ますます重要性を増しています。日本の消費者は、天然材料やオーガニック材料を使用したサプリメントに関心を寄せています。これは、緑茶や海藻に由来するような植物由来のサプリメントの人気の高まりに反映されている、自然を尊ぶ日本のより広範な文化的背景と一致しています。

日本のサプリメント企業の多くは、環境にやさしい包装ソリューションを採用し、プラスチックの使用を減らし、生分解性の材料を選んでいます。例えば、株式会社ファンケルは、一部のサプリメント製品にリサイクル可能なパッケージを導入しています。ファンケルのリサイクル・プログラムは、全国の店舗で使用済みの容器を顧客から回収する取り組みです。これらの容器は、特例子会社であるファンケル・スマイルによって分別、洗浄、乾燥、粉砕され、マテリアルリサイクル技術を用いた提携リサイクル会社によって植木鉢に再生されます。

さらに、大塚製薬のような企業は、生産工程で再生可能エネルギーを使用したり、サプライチェーンの物流を最適化したりして環境への影響を最小限に抑え、二酸化炭素排出量を削減するための措置を講じています。

日本政府は、産業界全体で持続可能な慣行を奨励しています。排出削減、廃棄物管理、持続可能な農業を促進する政策の導入は、サプリメントメーカーに直接的な影響を与え、より環境に優しい生産方法へと向かわせています。日本は、サプライチェーン内での材料のリサイクルと再利用を含む循環型経済慣行をますます支持するようになっています。

アンメットニーズ

サプリメントに対する消費者の信頼は、透明で証拠に基づく健康強調表示にかかっています。厳格な規制の枠組みにもかかわらず、サプリメント成分の有効性と安全性を検証するためには、より確固とした臨床試験と調査研究が必要です。このギャップは、企業にとって、特に植物エキスや新規製剤のような新しい成分について、健康強調表示を立証するための厳密な科学的調査に投資する好機となります。

環境の持続可能性と倫理的な調達慣行に対する消費者の意識が高まるにつれ、持続可能な方法で調達された原料由来のサプリメントに対する需要が高まっています。ブランドにとっては、透明性の高いサプライチェーン慣行、環境に優しいパッケージング、倫理的な農業を支援することで、差別化を図るチャンスがあります。こうした懸念に対応することで、ブランドの信頼性を高め、環境意識の高い消費者にアピールすることができます。

ストレス管理、免疫サポート、消化器系の健康など、特定の健康問題に対する消費者の意識が高まるにつれて、明確な効能で的を絞った健康ソリューションを提供するサプリメントにチャンスがあります。成分の組み合わせや送達システムにおける革新は、こうしたアンメットニーズに対応し、一般的な健康課題に対する効果的かつ科学的に検証された解決策を提供する可能性があります。

サプリメントが広く普及しているにもかかわらず、総合的な栄養サポートを便利な形で提供する栄養密度の高い製剤に対するニーズは依然として残っています。ビタミン、ミネラル、抗酸化物質、植物性栄養素をバランスよく配合した製品は、多忙なライフスタイルや多様な食生活の嗜好に対応し、ホリスティックな健康ソリューションの需要を満たすことができます。

市場競合情勢

日本市場における主な世界的企業は、よつ葉ジャパン、株式会社ディーエイチシー、株式会社やずや、アサヒグループ食品株式会社、アサヒフードアンドヘルスケア株式会社などが含まれます。株式会社よつ葉、株式会社DHC、株式会社やずや、アサヒグループ食品株式会社、株式会社ファンケル、株式会社ユーワ、明治ホールディングス株式会社、森永乳業株式会社、日本ケフィア株式会社、オリヒロ株式会社などです。

主な発展

2024年5月、日本のウェルネス企業ナチュラルテック株式会社は、「需要の急増」の中で新しい目のサプリメントを発売し、現代の消費者のライフスタイルの変化と国内の人口の高齢化により目に関する問題が増加しており、新しいサプリメントでその問題に対処することを目指していると述べました。

2023年5月、日本のダイドードリンコは、目の疲れを軽減し、睡眠の質を向上させるという二重作用のサプリメントの発売に続き、高齢者層をターゲットとした健康食品カテゴリーにさらに参入する意向です。

2021年7月、味の素は、健康な中高年と何らかの記憶障害がある高齢者の認知機能低下のリスクを軽減する、臨床試験に裏付けられたサプリメントを発売しました。

2021年11月、大塚製薬は、月経前症候群に悩む女性をサポートするサプリメント「トコエル」を発売しました。大豆油に含まれるビタミンE(Y-トコフェロール、Y-トコトリエノール)、大豆イソフラボンから生成されるエクオール、日々の食生活で不足しがちなミネラルであるカルシウムの4つの重要成分を配合したサプリメントです。

レポートを購入する理由

成分、投与形態、用途、年齢、流通チャネルに基づく日本の食品サプリメント市場のセグメンテーションが可視化され、主要な商業資産と企業を理解できます。

動向と共同開発の分析による商機の特定ができます。

日本の食品サプリメント市場レベルの全セグメントを網羅した多数のデータを収録したExcelデータシート

徹底的な定性的インタビューと綿密な調査後の包括的な分析で構成されたPDFレポート

すべての主要企業の主要製品のExcelによる製品マッピング

日本の食品サプリメント市場レポートは、約45表、62図、204ページを提供します。

対象読者:2024年

メーカー/バイヤー

業界投資家/投資銀行家

調査専門家

新興企業

目次

第1章 調査手法と調査範囲

第2章 定義と概要

第3章 エグゼクティブサマリー

第4章 市場力学

- 影響要因

- 促進要因

- 栄養不足の増加

- 各社の戦略

- 抑制要因

- 過剰消費リスク

- 機会

- 影響分析

- 促進要因

第5章 産業分析

- ポーターのファイブフォース分析

- サプライチェーン分析

- 価格分析

- 規制分析

- DMIの見解

第6章 成分別

- ビタミン

- 植物

- ミネラル

- タンパク質とアミノ酸

- オメガ脂肪酸

- プロバイオティクス

- その他

第7章 投与形態別

- 錠剤

- カプセル

- 液体

- 粉末

- その他

第8章 用途別

- 胃腸の健康

- 腸内細菌叢/マイクロバイオームバランス

- 消化

- 便秘

- 鼓腸

- 下痢

- リーキーガット

- 炎症

- その他

- グルテン過敏症

- 腹痛

- GERD/ヘリコバクター・ピロリ菌

- 抗生物質関連下痢/抗生物質治療後

- 腸内フローラ/腸内マイクロバイオーム修復

- その他

- 膣の健康

- 尿路の健康

- 腎臓結石

- 尿路結石

- その他

- 口腔の健康

- アンチ/ヘルシーエイジング

- アレルギー・喘息

- 骨と関節の健康

- 変形性関節症

- 骨粗鬆症/低骨密度

- 炎症

- 脳/精神の健康

- 睡眠

- 認知

- 気分

- うつ病

- 集中力

- 心臓血管の健康

- 循環

- エネルギー/疲労軽減

- 代謝症候群/血糖値

- 肝臓の健康

- エネルギー

- 免疫力/呼吸器感染症

- 栄養吸収

- 皮膚・髪・爪

- アトピー性皮膚炎・湿疹

- にきび

- 酒さ

- 育毛・脱毛

- 皮膚マイクロバイオーム

- その他

- スポーツ

- 女性の健康

- 妊孕性

- 更年期障害

- 妊娠

- PCOS

- 膣の健康とヘルス膣マイクロバイオーム

- 膣感染症(BV/VVC)

- 妊娠経過

- その他

- 男性の健康と妊孕性

- 体重管理

- 小児の健康

- 疝痛

- 便秘

- 逆流性食道炎

- アトピー性皮膚炎

- その他

- その他

第9章 年齢

- 乳児

- 小児

- 大人

- 高齢者

第10章 流通チャネル

- スーパーマーケット/ハイパーマーケット

- 薬局・ドラッグストア

- コンビニエンスストア

- オンライン小売業者

- その他の流通チャネル

第11章 サステナビリティ分析

- 環境分析

- 経済分析

- ガバナンス分析

第12章 競合情勢

- 競合シナリオ

- 市況/シェア分析

- M&A分析

第13章 企業プロファイル

- Yotsuba Japan

- 会社概要

- 製品ポートフォリオと概要

- 財務概要

- 主な発展

- DHC Corporation

- Yazuya Co. Ltd.

- Asahi Group Foods, Ltd.

- FANCL Corporation

- YUWA CO., LTD.

- Meiji Holdings Co., Ltd.

- MORINAGA MILK INDUSTRY CO., LTD.

- Nihon kefir Co., Ltd.

- ORIHIRO Co., Ltd.

第14章 付録

Report Overview

Japan Food Supplement Market reached US$ 17,121.79 million in 2023 and is expected to reach US$ 23,486.73 million by 2027, growing with a CAGR of 8.49% during the forecast period 2024-2027.

Japanese consumers exhibit a strong preference for products that support specific health benefits. This includes supplements targeting immune support, digestive health and cognitive function. Beauty supplements are also popular, focusing on enhancing skin health and hair growth, reflecting Japan's robust beauty and personal care industry.

The regulatory framework governing dietary supplements in Japan is stringent, emphasizing product safety and efficacy. Products must undergo rigorous testing and receive approval from authorities such as the Ministry of Health, Labour and Welfare (MHLW) or the Consumer Affairs Agency (CAA). Compliance with labeling regulations is mandatory to ensure transparency and consumer trust.

Dietary supplements are predominantly sold through established channels such as pharmacies, drugstores, health food stores and supermarkets. The rise of e-commerce platforms has further expanded access, offering convenience and a wide product range to consumers nationwide.

Navigating Japan's intricate regulatory landscape poses challenges for new entrants seeking market entry. However, opportunities abound for innovation, particularly in developing products that address specific health concerns or leverage unique ingredients. E-commerce growth presents another avenue for expansion, enabling direct-to-consumer sales and personalized marketing strategies.

The Japanese food supplement market continues to evolve with a focus on health, wellness and regulatory compliance. Understanding and adapting to consumer preferences, coupled with navigating regulatory requirements, are crucial for sustained growth and success in this dynamic sector.

Market Drivers

The Rise of Nutritional Deficiencies

Traditional Japanese diets, which historically emphasized fish, rice, vegetables and fermented foods like miso and soy sauce, are being increasingly replaced by more Westernized diets high in processed foods, sugars and fats. These dietary shifts may contribute to imbalances in nutrient intake, leading to deficiencies in vitamins, minerals and essential fatty acids.

Despite Japan's reputation for healthy eating habits, dietary diversity among individuals may be limited. Some people may not consume enough fruits, vegetables and whole grains, which are important sources of vitamins, minerals and dietary fiber. Thus rise of nutritional deficiencies boosts market growth.

For instance, the Global Nutrition Report, 2022, stated that Japan has shown limited progress towards achieving the diet-related non-communicable disease (NCD) targets. 4.3% of adult (aged 18 years and over) women and 6.0% of adult men are living with obesity. Japan's obesity prevalence is lower than the regional average of 10.3% for women and 7.5% for men. The country is 'on course' to meet the target for diabetes when looking at adult women (5.0% affected), but they are 'off course' to meet the target for diabetes when looking at adult men (9.1% affected).

Moreover, the rapid urbanization and hectic lifestyles often lead to irregular eating patterns and reliance on convenience foods, which may lack adequate nutritional value. Supplements offer a practical solution to ensure essential nutrient intake amidst busy schedules and dietary challenges. This trend is particularly prevalent among urban dwellers in Japan, where convenience and health consciousness intersect.

The market's growth is further propelled by advancements in science, technology, consumer education and regulatory support that collectively enhance the accessibility, safety and effectiveness of dietary supplements.

Strategies Adopted by the Companies

Collaborating with retail chains, pharmacies, health food stores and e-commerce platforms expands market reach and enhances product accessibility. Strategic partnerships with healthcare professionals, wellness centers, or corporate wellness programs also facilitate product recommendation and distribution.

For instance, in 2021, Kerry partnered with Pharma Foods International Co. Ltd. (PFI) for the development, application and global sales of a joint health ingredient technology for functional foods and beverages and dietary supplements. Pharma Foods International, based in Kyoto, Japan, is a pioneer and leader in innovative ingredients developed from natural food origins for application into functional products, nutraceuticals, cosmetics and pharmaceuticals.

Additionally, in 2022, Kirin Holdings is expanding its functional food product lineup to increase immune care in Japan. In collaboration with external partner companies, Kirin Holdings will increase immune function claims and the number of products containing its exclusive postbiotic Lactococcus lactis strain Plasma Kirin Group introduced Kirin iMuse Immune Care Good Sleep Plus, a dual-care supplement for immunity and quality sleep.

Moreover, in 2023, Japanese drugmaker Otsuka Pharmaceutical acquired U.S. women's health food company Bonafide Health for $425 million, its parent Otsuka Holdings, to diversify its portfolio of women's supplements. Through this acquisition, Otsuka Pharmaceutical has been expanding its business of women's health supplements and other fields. These strategies collectively drive growth, expand market share and sustain competitive advantage for companies operating in Japan's food supplement market.

Market Restraints

Perceived Overconsumption Risks

Japanese consumers often consult healthcare professionals, such as doctors and pharmacists, for health advice and recommendations. Medical professionals may caution against excessive use of supplements, emphasizing the importance of obtaining nutrients from a balanced diet and lifestyle. This advice can influence consumer perceptions and decisions regarding supplement use.

There is a concern among some consumers and healthcare professionals about the potential risks of overconsumption of certain nutrients from supplements, which can lead to adverse health effects. This caution may influence consumer behavior and usage patterns. For instance, in 2024, Kobayashi Pharmaceutical, which has been selling dietary supplements and over-the-counter drugs, recalled the product after concerns were raised.

Japan issued a nationwide recall of a dietary supplement which was to lower the levels of cholesterol amid speculations that it could have led to two deaths and around 106 hospitalizations in the country. The company recalled five products including around 3,00,000 units of 'beni-koji choleste help', which was renowned for helping lower cholesterol.

Moreover, perceived risks of overconsumption restrain the food supplement market in Japan by influencing consumer attitudes, regulatory policies, healthcare advice and market dynamics. Overcoming these challenges requires building consumer trust through education, transparency and adherence to rigorous safety standards while emphasizing the complementary role of supplements in supporting overall health and well-being alongside a balanced diet. Thus above factors restrain market growth.

Market Segment Analysis

The Japan food supplement market is segmented based on ingredient, dosage, application, age and distribution channel.

Rising Demand for Anti/Healthy Ageing Drives the Segment Growth

The anti/healthy ageing segment is expected to dominate with over 11.29% of the market during the forecast period 2024-2027. The anti/healthy ageing segment is dominant in Japan's food supplements market primarily due to the country's rapidly aging population and cultural focus on longevity and wellness.

Japan has one of the world's oldest populations. This demographic shift drives demand for supplements that promote healthy aging, including products that support joint health, cognitive function and bone strength. For instance, according to figures released by the Ministry of Internal Affairs and Communications, the proportion of Japan's elderly, defined as age 65 and above, is also at a record high, comprising 29.1% of the population, the highest rate in the world.

Japan's healthcare system promotes regular health checkups and preventive care, which encourages older adults to actively seek supplements for managing age-related conditions. Products like omega-3 fatty acids for heart health and probiotics for gut health are widely consumed for their preventive benefits.

Many major companies are focusing on the anti-aging segment to launch innovative supplements in Japan. For instance, in January 2024, Shiseido said that they would be launching a new set of beauty-from-within supplements that comes in the form of ampoule drinks in Japan and China in 2024, senior vice president of the company's China Business Innovations and Investments announced the news.

Sustainability Analysis

Sustainability in Japan's food supplements market is increasingly important, driven by consumer demand for eco-friendly practices, regulatory pressure and corporate responsibility. Japanese consumers are gravitating toward supplements made from natural and organic ingredients. This aligns with Japan's broader cultural reverence for nature, reflected in the rising popularity of plant-based supplements, like those derived from green tea or seaweed.

Many Japanese supplement companies are adopting eco-friendly packaging solutions, reducing plastic use and opting for biodegradable materials. For instance, FANCL Corporation has introduced recyclable packaging for some of its supplement lines. The FANCL Recycling Program is an initiative that collects used containers from customers at stores nationwide. These containers are sorted, cleaned, dried and crushed by the special subsidiary FANCL SMILE and then recycled into flower pots by a partner recycling company using material recycling technology.

In addition, companies like Otsuka Pharmaceutical are taking steps to reduce their carbon footprint by using renewable energy in production processes and optimizing supply chain logistics to minimize environmental impact.

Japan's government encourages sustainable practices across industries. The introduction of policies promoting reduced emissions, waste management and sustainable agriculture directly impacts supplement manufacturers, pushing them toward greener production methods. Japan is increasingly supporting circular economy practices, which involve recycling and reusing materials within the supply chain.

Unmet Needs

Consumer trust in supplements hinges on transparent and evidence-based health claims. Despite stringent regulatory frameworks, more robust clinical trials and research studies are needed to validate supplement ingredients' efficacy and safety. This gap presents an opportunity for companies to invest in rigorous scientific research to substantiate health claims, particularly for emerging ingredients like botanical extracts and novel formulations.

With increasing consumer awareness of environmental sustainability and ethical sourcing practices, there is a growing demand for supplements derived from sustainably sourced ingredients. There is an opportunity for brands to differentiate themselves by adopting transparent supply chain practices, eco-friendly packaging and supporting ethical farming practices. Addressing these concerns could enhance brand credibility and appeal to environmentally conscious consumers.

As consumer awareness grows around specific health concerns such as stress management, immune support and digestive health, there is an opportunity for supplements that offer targeted health solutions with clear benefits. Innovations in ingredient combinations and delivery systems could address these unmet needs, providing effective and scientifically validated solutions to common health challenges.

Despite the widespread availability of supplements, there remains a need for nutrient-dense formulations that provide comprehensive nutritional support in a convenient format. Products that combine vitamins, minerals, antioxidants and phytonutrients in balanced proportions could meet the demand for holistic health solutions, catering to busy lifestyles and diverse dietary preferences.

Market Competitive Landscape

The major global players in the Japan market include Yotsuba Japan, DHC Corporation, Yazuya Co. Ltd., Asahi Group Foods, Ltd., FANCL Corporation, YUWA CO., LTD., Meiji Holdings Co., Ltd., MORINAGA MILK INDUSTRY CO., LTD., Nihon kefir Co., Ltd., ORIHIRO Co., Ltd. and among others.

By Ingredient

Vitamins

Botanicals

Minerals

Protein & Amino Acids

Omega Fatty Acids

Probiotics

Others

By Dosage

Tablet

Capsules

Liquid

Powder

Chewables & Gummies

Soft Gels

Others

By Application

Gastrointestinal Health

Gut Microbiota/Microbiome Balance

Digestion

Constipation

Bloating

Diarrhea

Leaky Gut

Inflammation

Others

Gluten sensitivity

Abdominal Pain

GERD/Helicobacter Pylori

Antibiotic-Associated Diarrhea/Post-Antibiotic Treatment

Gut Flora/Gut Microbiome Restoration

Others

Vaginal Health

Urinary Tract Health

Kidney Stones

UTIs

Others

Oral Health

Anti/Healthy Ageing

Allergies/Asthma

Bone & Joint Health

Osteoarthritis

Osteoporosis/Low Mineral Bone Density

Inflammation

Brain/Mental Health

Sleep

Cognition

Mood

Depression

Focus

Cardiovascular Health

Circulation

Energy/Fatigue Reduction

Metabolic Syndrome/Blood Glucose

Liver Health

Energy

Immunity/Respiratory Infections

Nutrient Absorption

Skin-Hair-Nails

Atopic Dermatitis & Eczema

Acne

Rosacea

Hair Growth/Hair Loss

Skin Microbiome

Others

Sports

Women's Health

Fertility

Menopause

Pregnancy

PCOS

Vaginal Health & Health Vaginal Microbiome

Vaginal Infections (BV/VVC)

Pregnancy Outcomes

Others

Men's Health & Men's Fertility

Weight Management

Pediatric Health

Colic

Constipation

Regurgitation

Atopic Dermatitis

Others

Others

By Age

Infant

Children

Adults

Seniors

By Distribution Channel

Supermarkets/Hypermarkets

Pharmacies and Drug Stores

Convenience Stores

Online Retailers

Other Distribution Channels

Key Developments

In May 2024, Japanese wellness firm natural tech Co Ltd released a new eye supplement amid 'skyrocketing demand' and said that lifestyle changes of modern consumers and the country's aging population have led to increasing eye-related problems, which it aims to address with its new supplement.

In May 2023, Japanese firm DyDo DRINCO intends to delve further into the health foods category targeted at the aged population, following the launch of its dual-action supplement that it says helps reduce eye fatigue and improve sleep quality.

In July 2021, Ajinomoto launched a supplement, backed by a clinical trial, to reduce the risk of cognitive decline in healthy middle-aged persons and elderly experiencing some form of memory impairment.

In November 2021, Otsuka Pharmaceutical Co., Ltd. launched tocoelle, a supplement to support women bothered by pre-menstrual fluctuations. This supplement delivers four important components: vitamin E (Y-tocopherol and Y-tocotrienol) contained in soy oil; equol, produced from soy isoflavones; and calcium, a mineral often lacking in daily diets.

Why Purchase the Report?

To visualize the Japan food supplement market segmentation based on ingredient, dosage, application, age and distribution channel, as well as understand key commercial assets and players.

Identify commercial opportunities by analyzing trends and co-development.

Excel data sheet with numerous data points of Japan food supplement market-level with all segments.

PDF report consists of a comprehensive analysis after exhaustive qualitative interviews and an in-depth study.

Product mapping available as excel consisting of key products of all the major players.

The Japan food supplement market report would provide approximately 45 tables, 62 figures and 204 pages.

Target Audience 2024

Manufacturers/ Buyers

Industry Investors/Investment Bankers

Research Professionals

Emerging Companies

Table of Contents

1. Methodology and Scope

- 1.1. Research Methodology

- 1.2. Research Objective and Scope of the Report

2. Definition and Overview

3. Executive Summary

- 3.1. Snippet by Ingredient

- 3.2. Snippet by Dosage

- 3.3. Snippet by Application

- 3.4. Snippet by Age

- 3.5. Snippet by Distribution Channel

4. Dynamics

- 4.1. Impacting Factors

- 4.1.1. Drivers

- 4.1.1.1. The Rise of Nutritional Deficiencies

- 4.1.1.2. Strategies Adopted by the Companies

- 4.1.2. Restraints

- 4.1.2.1. Perceived Overconsumption Risks

- 4.1.3. Opportunity

- 4.1.4. Impact Analysis

- 4.1.1. Drivers

5. Industry Analysis

- 5.1. Porter's Five Force Analysis

- 5.2. Supply Chain Analysis

- 5.3. Pricing Analysis

- 5.4. Regulatory Analysis

- 5.5. DMI Opinion

6. By Ingredient

- 6.1. Introduction

- 6.1.1. Market Size Analysis and Y-o-Y Growth Analysis (%), By Ingredient

- 6.1.2. Market Attractiveness Index, By Ingredient

- 6.2. Vitamins*

- 6.2.1. Introduction

- 6.2.2. Market Size Analysis and Y-o-Y Growth Analysis (%)

- 6.3. Botanicals

- 6.4. Minerals

- 6.5. Protein & Amino Acids

- 6.6. Omega Fatty Acids

- 6.7. Probiotics

- 6.8. Others

7. By Dosage

- 7.1. Introduction

- 7.1.1. Market Size Analysis and Y-o-Y Growth Analysis (%), By Dosage

- 7.1.2. Market Attractiveness Index, By Dosage

- 7.2. Tablet*

- 7.2.1. Introduction

- 7.2.2. Market Size Analysis and Y-o-Y Growth Analysis (%)

- 7.3. Capsules

- 7.4. Liquid

- 7.5. Powder

- 7.6. Others

8. Application

- 8.1. Introduction

- 8.1.1. Market Size Analysis and Y-o-Y Growth Analysis (%), By Application

- 8.1.2. Market Attractiveness Index, By Application

- 8.2. Gastrointestinal Health*

- 8.2.1. Introduction

- 8.2.2. Market Size Analysis and Y-o-Y Growth Analysis (%)

- 8.2.3. Gut Microbiota/Microbiome Balance

- 8.2.4. Digestion

- 8.2.5. Constipation

- 8.2.6. Bloating

- 8.2.7. Diarrhea

- 8.2.8. Leaky Gut

- 8.2.9. Inflammation

- 8.2.10. Others

- 8.2.10.1. Gluten sensitivity

- 8.2.10.2. Abdominal Pain

- 8.2.10.3. GERD/Helicobacter pylori

- 8.2.10.4. Antibiotic-Associated Diarrhea/Post-Antibiotic Treatment

- 8.2.10.5. Gut Flora/Gut Microbiome Restoration

- 8.2.10.6. Others

- 8.3. Vaginal Health

- 8.4. Urinary Tract Health

- 8.4.1. Kidney Stones

- 8.4.2. UTIs

- 8.4.3. Others

- 8.5. Oral Health

- 8.6. Anti/Healthy Ageing

- 8.7. Allergies/Asthma

- 8.8. Bone & Joint Health

- 8.8.1. Osteoarthritis

- 8.8.2. Osteoporosis/Low Mineral Bone Density

- 8.8.3. Inflammation

- 8.9. Brain/Mental Health

- 8.9.1. Sleep

- 8.9.2. Cognition

- 8.9.3. Mood

- 8.9.4. Depression

- 8.9.5. Focus

- 8.10. Cardiovascular Health

- 8.11. Circulation

- 8.12. Energy/Fatigue Reduction

- 8.13. Metabolic Syndrome/Blood Glucose

- 8.14. Liver Health

- 8.15. Energy

- 8.16. Immunity/Respiratory Infections

- 8.17. Nutrient Absorption

- 8.18. Skin-Hair-Nails

- 8.18.1. Atopic Dermatitis & Eczema

- 8.18.2. Acne

- 8.18.3. Rosacea

- 8.18.4. Hair Growth/Hair Loss

- 8.18.5. Skin Microbiome

- 8.18.6. Others

- 8.19. Sports

- 8.20. Women's Health

- 8.20.1. Fertility

- 8.20.2. Menopause

- 8.20.3. Pregnancy

- 8.20.4. PCOS

- 8.20.5. Vaginal Health & Health Vaginal Microbiome

- 8.20.6. Vaginal Infections (BV/VVC)

- 8.20.7. Pregnancy Outcomes

- 8.20.8. Others

- 8.21. Men's Health & Men's Fertility

- 8.22. Weight Management

- 8.23. Pediatric Health

- 8.23.1. Colic

- 8.23.2. Constipation

- 8.23.3. Regurgitation

- 8.23.4. Atopic Dermatitis

- 8.23.5. Others

- 8.24. Others

9. Age

- 9.1. Introduction

- 9.1.1. Market Size Analysis and Y-o-Y Growth Analysis (%), By Age

- 9.1.2. Market Attractiveness Index, By Age

- 9.2. Infant*

- 9.2.1. Introduction

- 9.2.2. Market Size Analysis and Y-o-Y Growth Analysis (%)

- 9.3. Children

- 9.4. Adults

- 9.5. Seniors

10. Distribution Channel

- 10.1. Introduction

- 10.1.1. Market Size Analysis and Y-o-Y Growth Analysis (%), By Distribution Channel

- 10.1.2. Market Attractiveness Index, By Distribution Channel

- 10.2. Supermarkets/Hypermarkets*

- 10.2.1. Introduction

- 10.2.2. Market Size Analysis and Y-o-Y Growth Analysis (%)

- 10.3. Pharmacies and Drug Stores

- 10.4. Convenience Stores

- 10.5. Online Retailers

- 10.6. Other Distribution Channels

11. Sustainability Analysis

- 11.1. Environmental Analysis

- 11.2. Economic Analysis

- 11.3. Governance Analysis

12. Competitive Landscape

- 12.1. Competitive Scenario

- 12.2. Market Positioning/Share Analysis

- 12.3. Mergers and Acquisitions Analysis

13. Company Profiles

- 13.1. Yotsuba Japan*

- 13.1.1. Company Overview

- 13.1.2. Type Portfolio and Description

- 13.1.3. Financial Overview

- 13.1.4. Key Developments

- 13.2. DHC Corporation

- 13.3. Yazuya Co. Ltd.

- 13.4. Asahi Group Foods, Ltd.

- 13.5. FANCL Corporation

- 13.6. YUWA CO., LTD.

- 13.7. Meiji Holdings Co., Ltd.

- 13.8. MORINAGA MILK INDUSTRY CO., LTD.

- 13.9. Nihon kefir Co., Ltd.

- 13.10. ORIHIRO Co., Ltd. (*LIST NOT EXHAUSTIVE)

14. Appendix

- 14.1. About Us and Services

- 14.2. Contact Us